图解:全球央行年内加息次数已超去年 更猛烈风暴还在后面?

来源:财联社 2022-06-21 12:24:37

2022年迄今才过去了不到半年,但对于全球各国央行而言,过去的近六个月时间无疑已经比去年一整年都更为忙碌……

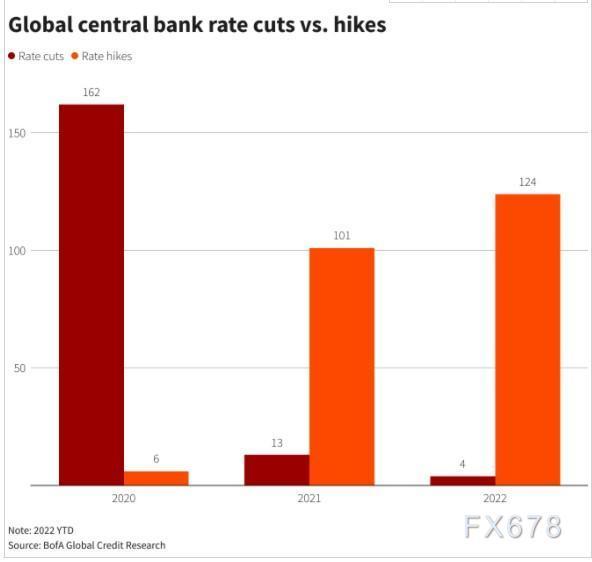

根据美国银行全球研究(BofAglobalResearch)的数据显示,总体而言,全球央行今年迄今已累计加息124次,这一数字超过了2021年去年全年的加息次数——101次,而在疫情爆发的2020年,全球央行总计仅有6次加息。

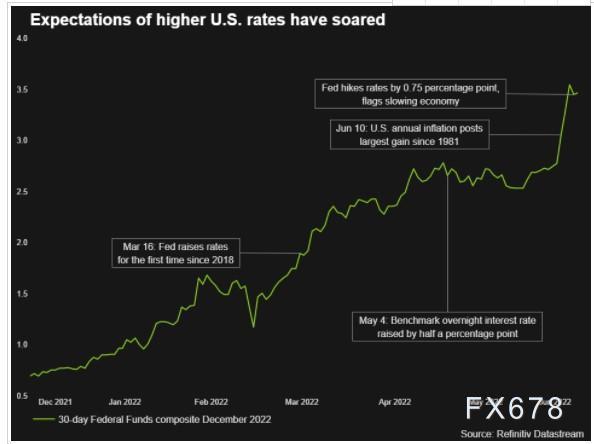

最新的加息风暴出现在上周。美联储在上周三宣布将利率上调75个基点,这是该联储自1994年以来最大幅度的一次加息。而在美联储加息后的不到24小时,瑞士央行也意外宣布了自2007年全球金融危机爆发以来首次加息,将借贷成本提高50个基点。随后,英国央行也加入了这一行列宣布加息25个基点,这是该央行本轮紧缩周期的第五次加息。

这场在通胀裹挟下席卷全球的加息风暴,令许多金融市场上的风险资产陷入风雨飘摇之中:标普500指数上周下跌5.8%,为自2020年3月新冠疫情搅乱市场以来的最大单周跌幅,加密货币更是几乎经历了全线崩盘的“明斯基时刻”——比特币价格在周末一度跌破1.8万美元。然而,从眼下的市场预期看,当前的紧缩风暴很可能还只是一切的开端,人们或许连本轮紧缩周期的“上半场”,都还没有熬过……

全球主要央行加息预期:未来一年200个基点起步?

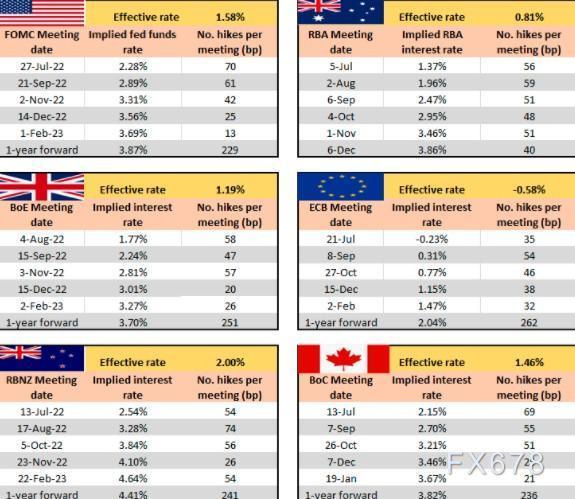

全球主要央行未来一年中究竟会加多少次?或许没有比下面这张图更为一目了然的了:

注:利率掉期市场的隐含利率定价

从美联储、欧洲央行、英国央行,到加拿大央行、澳洲联储、新西兰联储,上述这六个全球主要央行未来一年的加息幅度,很可能都将至少200个基点起步……

其中,美联储的政策路径无疑是最为人们所熟知的。芝加哥商品交易所(CME)的“美联储观察”(FedWatch)工具显示,联邦基金利率在今年年底前升至3.5%的几率为44.6%。而一周前,这一概率还不到1%。

这一市场预期其实已经与美联储自身制定的利率点阵图预测较为接近。6月的最新点阵图显示,美联储官员们预计,到12月利率将升至3.4%,到2023年底将升至3.8%,这将是自2008年初美国经济处于金融危机风口浪尖以来的最高水平。

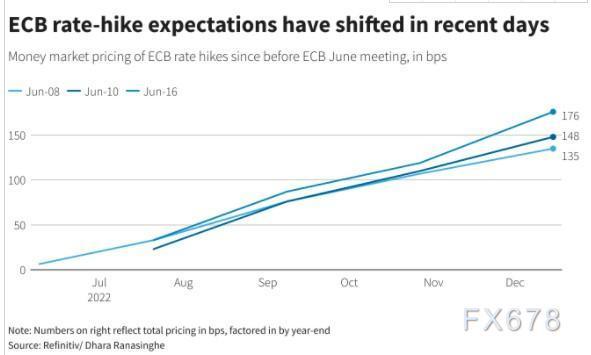

而自本月早些时候的欧洲央行决议明确今夏的紧缩行动以来,市场也已调整了对欧洲央行加息的押注——目前预计欧洲央行将在7月加息25个基点,并在9月会议上至少再加息50个基点。一些经济学家认为,欧洲央行上月公布的创建一种新工具来遏制债券市场波动的计划,应该会让该行在必要时拥有更大的加息空间。

货币市场目前预计,到2023年7月,欧洲央行将累计加息272个基点,届时基准利率将达到约2.1%。相比之下,在6月初,市场对欧洲央行到2024年初的利率定价仅有1.5%。

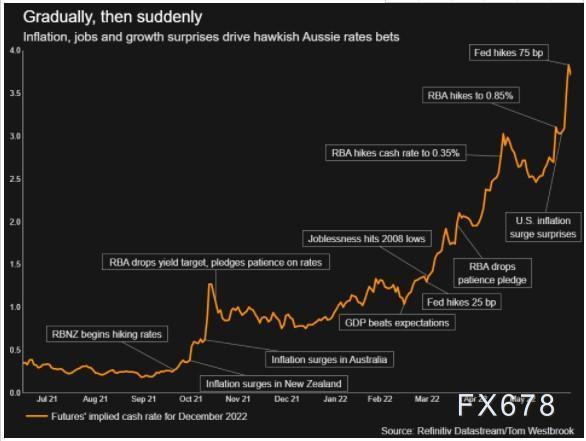

值得一提的是,在未来一段时间,主要发达经济体央行中最为迅速的加息行动可能出现在澳大利亚。

澳洲联储目前基准的现金利率为0.85%,但激进的市场定价已经为明年初该联储加息至4%做好了准备,尽管眼下澳洲联储自身对利率峰值的指引仅在2.5%左右。相比于许多主要央行一年只有8次利率决议,澳洲联储一年的议息会议次数多达11次,而利率市场眼下已预计其年内余下的6次会议每次都可能加息50个基点。

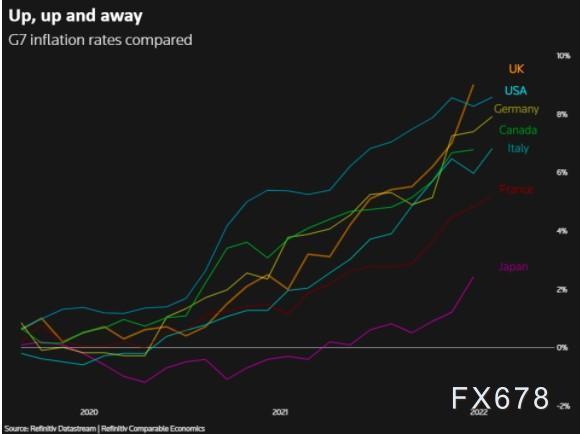

全球主要央行的政策制定者之所以在近期纷纷加息行动,部分原因是他们此前未能及时重视起通胀攀升至数十年高位的危险趋势。即使他们眼下终于承认物价压力不再是“短暂的”,并开始奋勇直追,但或许也已悔之晚矣。

央行猛烈紧缩风暴下:全球市场动荡料难休

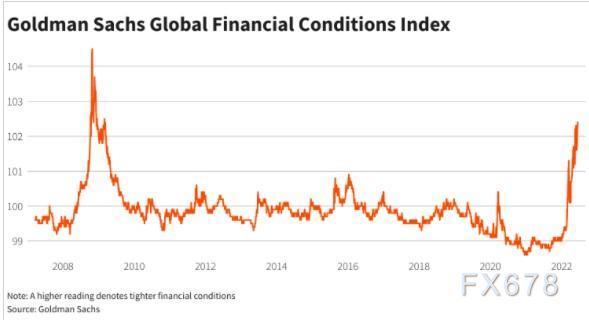

根据高盛编制的一项指数显示,利率上升、油价飙涨和金融市场动荡,都造成了2009年以来最紧张的金融状况。高盛利用汇率、股市波动和借贷成本等指标,编制了当前市场上使用最广泛的金融状况指数。

金融状况的收紧可能会导致企业和家庭缩减支出、储蓄和投资计划。高盛表示,在这种情况下,100个基点的紧缩幅度就可能会在第二年使经济增速下降1个百分点。

这一切在很大程度上导致了当前全球市场的疯狂波动,近几周来人们越来越担心美联储激进的加息路线会将美国经济推入衰退,股市受到重创。

标普500指数在上周已正式迈入了较历史峰值下跌逾20%的技术性熊市区域;欧洲斯托克600指数今年以来也累计下跌了约17%,即便是远离紧缩风暴中心的日经225指数,今年以来也累计下跌了约10%。

利率预期的变化还引发了债券和外汇市场的大幅波动。追踪美国国债波动率的美银MOVE指数目前正处于2020年3月以来的最高水平,而衡量外汇市场波动预期的德银货币波动率指数今年也大幅走高。

事实上,对于世界各地的许多“年轻”交易员而言,他们可能在自己的整个职业生涯中都不曾经历过像当前这样激进的加息周期。履历和经验的严重缺失,令他们在当前的市场风暴面前显得更加手足无措。

瑞银全球财富管理首席投资官MarkHaefele表示,随着各国央行采取更为激进的货币政策,全球经济增长和股市的阻力正不断加大。经济衰退的风险正在上升,而美国经济实现软着陆似乎越来越具有挑战性。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐