平安银行净利润增速创七年新高 个人住房贷款占比超监管上限

来源:金融界 2022-03-10 14:22:04

金融界3月10日消息 一年一度的银行年报披露大幕正式拉开。平安银行(行情000001,诊股)打响“头枪”,赢得“开门红”。

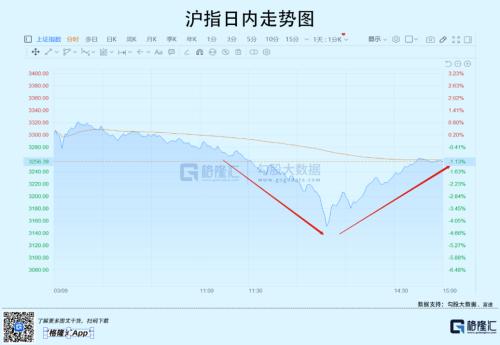

年报发布第二天,平安银行股价翻红,领跑42家A股上市银行。截至3月10日午间收盘,报14.66元/股,收涨5.92%。

年报显示,截至2021年末,平安银行资产总额、负债总额分别为49213.80亿元、45259.32亿元;其营业收入为1693.83亿元,较上年末增加10.3%;归母净利润为363.36亿元,同比增长25.6%。值得一提的是,该行归母净利润的增速创七年新高。

以业务类型划分,平安银行的营业收入构成主要是零售金融业务,金额为982.37亿元,占比达58%;批发金融业务为614.18亿元,占比为36.3%。

平安银行自2016年开始零售转型,2021年已到了五年收官之年,如今零售、对公业务形成“六四开”。截至2021年末,财富客户数为109.98万户,是2016年的3倍;管理零售客户资产(AUM)为31826.34亿元,是2016年的4倍。

不过,根据利润明细表,平安银行净利润之所以大幅提升主要得益于非息收入的增加。年报显示,截至2021年末,该行的利息净收入和非利息净收入分别为1203.36亿元、490.47亿元,分别同比增加6.1%、22.4%。

为何该行利息净收入增长缓慢?平安银行表示,由于负债成本的降低,再加上市场利率变化,2021年的生息资产平均收益率有所下降,净息差小幅收窄。数据显示,2021年,平安银行的负债平均成本率为2.21%,较上年末下降0.11个百分点,其中存款平均成本率2.04%,同比下降0.19个百分点。同期,该行贷款平均收益率6.23%,同比下降0.42个百分点,明显快于负债成本降幅,受此影响,其净息差同比下降0.9个百分点至2.79%。据统计,平安银行2021年四个季度的净息差依次为2.87%,2.79%,2.75%,2.74%。

平安银行营收净利双增长的同时,其不良贷款余额和不良率也实现了“双降”。2021年,该行清除不良贷款的力度加大,全年累计核销贷款404.18亿元,收回不良资产总额327.71亿元,同比增长25.7%。不过,值得关注的是,梳理该行的季度报,平安银行第一四度至第四季度核销贷款依次为67.76亿元、90.33亿元、74.02亿元、172.07亿元。第四季度核销贷款环比增幅达132.46%。

受此影响,截至2021年末,该行的不良贷款余额为312.75亿元,同比下降0.4%;不良率也由1.18%下降至1.02%。与此同时,该行的拨备覆盖率也在大幅上升,较2020年末增加87.02个百分点至288.42%。

然而,值得注意的是,虽然该行存量不良的包袱已基本处理干净,但是新生成不良重新开始抬头。根据年报,截至2021年末,平安银行关注类贷款金额为434.14亿元,较2020年末增加137.11亿元,增幅达46.16%,未来存在化为不良的可能。

对此,平安银行在年报中解释道:“根据监管要求,本行从2021年四季度起对信用卡、个人房屋按揭及持证抵押贷款的关注类认定标准进行了调整,受此影响,关注贷款占比较上年末上升;剔除上述因素影响,关注贷款占比较上年末下降0.02个百分点。”

关于市场普遍担忧的房地产问题,平安银行在年报中披露了对公房地产相关敞口和风控措施。在敞口方面,该行2021年末表内承担风险的敞口3411亿元,占总资产7%;其中,房地产贷款2889亿元,占总贷款9%;表外不承担风险的敞口1207亿元。在风险方面,2021年末,该行对公房地产不良率0.22%,与上年末基本持平。

不过,值得一提的是,平安银行的房地产贷款集中度超监管上限。在“房住不炒”的大环境下,平安银行的个人住房贷款占比不仅未曾压降,反而有所上升。数据显示,截至2021年末,平安银行个人住房贷款余额为6548.70亿元,较上年末增加1264.86亿元,其占贷款总额的比例也由19.8%增长至21.4%,超监管上限。

此外,该行的房地产企业贷款余额为2889.23亿元,占贷款总额的比例为9.4%。在二者的双重影响下,该行涉房贷款占比为30.8%,超监管指标3.3个百分点。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐