A股5月红盘收官!6月怎么走?机构分歧继续加大

来源:财通社 2022-05-31 18:27:29

5月最后一天,伴随系列利好消息的传出,沪深两市集体收红。至此,沪指5月累计上涨4.57%,深成指本月累计上涨4.59%,创业板指累计上涨3.71%。

利好消息不断

盘面上,今日多数板块上涨。美容护理领涨,涨超7%;电子、农林牧渔及涨幅居前。仅建筑装饰、汽车、房地产等少数板块下跌。题材概念方面,粮食概念领涨;科创次新股、消费电子概念等涨幅居前。

截至5月31日收盘,上证综指涨1.19%,报3186.43点;科创50指数涨3.37%,报1035.32点;深证成指涨1.92%,报11527.62点;创业板指涨2.33%,报2405.08点。

消息面上,海市复工复产和复商复市持续推进,6月1日即将进入恢复常态进程的第三阶段;北京日前宣布多个区稳定实现社会面清零,本轮疫情已得到有效控制。午间国务院印发扎实稳住经济一揽子政策措施,包括6个方面33项措施。

值得注意的是,北向资金也在持续流入。5月31日两市3314股上涨,1200股下跌,成交量稍有放大至9360亿元,北上资金净买入139亿元,为连续第三日净买入,创5月20日以来单日新高,为年内次高。

后市怎么走?

可以说,随着今日收红,5月行情也画上了圆满的句号。那么后市,A股的走势又将如何呢?

国泰君安(行情601211,诊股):

吃饭行情进入尾声,不恋战,更不适合追高

国泰君安表示,很多投资人认为本轮市场反弹是由于最困难的时期已经过去,经济预期改善。但如果以上逻辑正确,那么与经济周期相关、受到疫情冲击的受损板块应该明显修复,但是下游消费板块反而在反弹中表现最弱。

5月以来分析师普遍下调了广谱性行业的盈利预测,票据利率疲弱也持续反应融资需求的低迷。以上均表明,本轮吃饭行情与基本面并无直接的联系,更多的来自于前期可预期风险认识的修正(比如疫情管控、美债利率、政策空间ETC.)。

但是股票市场在反弹之后,对风险认识的修正尤其是政策稳不稳增长的预期已经从分歧走向了一致,而政策效果的分歧还非常高,可以看到本轮反弹行情两融交易者参与意愿极低,前期反弹强势股开始走弱,表明吃饭行情已经进入到了中后阶段,6月中上旬后需求判断会重新主导行情,莫要恋战。

银河证券:6月将延续5月上行行情

6月A股将延续5月震荡上行的行情。短期A股市场仍将以震荡为主,应注重行业抉择,预判市场仍以“稳中求进”主线和经济周期视角行进,普涨的指数行情仍需观察机构和大户资金流向。中期仍乐观看待后市。

中信证券(行情600030,诊股):

切勿盲目追涨,反弹并非一蹴而就

中信证券认为,中期修复的主行情正在临近,预计仍以轮动慢涨为特征并将持续数月,坚定布局现代化基建、地产、复工复产和消费修复四大主线。操作上建议逢低布局,切勿盲目追涨,反弹并非一蹴而就。

巨丰投顾:此轮反弹即将进入尾声

巨丰投顾分析,5月A股反弹仍为超跌反弹行情,主要是对政策持续加码以及疫情防控见效下的悲观修复,但在经济下行趋势预期未改、企业盈利掣肘以及海外缩表的影响下,随着密集政策落后的政策空窗期的到来,叠加中报预期的不佳,市场仍有反复,整体还不能乐观。

具体看:首先,美联储将于6月开启缩表。美联储宣布6月1日开始以每月475亿美元的步伐缩表,将在三个月内逐步提高缩表上限至每月950亿美元。一旦缩表,货币回流美国的概率大增,全球金融风险以及全球市场的压力会增加,对A股市场来说,同样会有承压;其次,5月密集政策出台后至7月,政策或迎来真空期,而且政策落地的见效还需时日。政策已经密集出台,市场的悲观预期也有所修正,但接下来将进入政策的真空期,市场政策提振或告一段落,而着力点在宽信用的趋势下,到底成效如何,市场仍有不确定性,经济改善的预期也仍值得观望;此外,经济底未见,盈利底更需等待,中报预期不佳也或继续对市场承压。

因此,尽管多方预期在改善,也尽管6月市场向好趋势依旧,但面对“内忧外患”的牵制,在市场预期没有有效改变之际,市场仍不能称之为乐观。巨丰投顾认为,对于这一波反弹来说,即将进入尾声,后期不追高是主基调,阶段建议逢高减持,耐心等待可能的整体性的回撤。而在政策托底以及市场情绪和信心不断提升下,如果有调整,或是新的低吸和增仓的好时机。

平安证券:市场进入震荡盘整

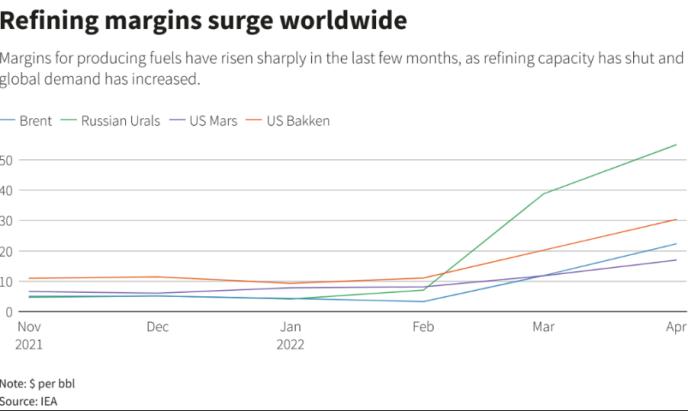

平安证券认为市场在反弹后进入震荡盘整。一是国内经济增长压力更大,二季度企业盈利探底预期尚不充分;二是稳增 长政策注重多维度布局,市场预期相对分散;三是海外环境复杂性仍在上升,流动性收紧趋势不变,地缘政治冲突反复,能源和粮食的通胀成本仍在攀升。

国盛证券:底部基本探明,战略已无悲观必要

国盛证券表示,从长期的视角看,A 股的底部基本探明,战略上已无悲观必要;随着中长贷拐点的确立,长期布局的方向正在浮现。一是当前稳增长行情逐步过渡至中后段,消费股有望接力稳增长成为中期内的市场主线,大消费的战略配置机遇已经渐行渐近;二是长期配置板块性价比之王——科创50.综合业绩趋势、机构仓位及估值水平,高增+低估+低配的科创板已进入战略布局窗口。

浙商策略王杨:后市以结构为主而非普涨

王杨称,近期市场有个较强的一致预期,也即短期反弹接近尾声,历史经验显示过强的一致预期往往被证伪,当前的一致预期问题出在了哪,结合我们对历史上心态的观察,我们认为有两点:

在大级别拐点时应该保持沌浊感,底部的反弹和波段并不重要。以2018年10月和2019年1月的筑底期为例,上证指数自10月2449反弹至11月的2703,之后二次探底至2019年1月的2440。理论上,能够2018年11月卖出并在2019年1月买入当然最好,然后事实上2018年11月卖出的基本会踏空2019Q1,这是人性使然。

主要矛盾是结构选择,而非波段择时。筑底期的关键词是分化和新生,一方面,分化意味着,市场后续机会将体现为结构性,类似于2012-2013或者2016-2017;另一方面,新生意味着,抱团明星股陆续退潮,而近2-3年上市的次新股开始酝酿下一批明星股,个股悄然展开有序上涨。

换言之,展望后续市场行情是以结构为主而非普涨,这点不同于2019年至2021年。原因在于,一则增量资金有限,二则经济复苏较为温和,三则不少公司经历了2019-2021年上涨后股价、估值、持仓均处高位。因此,当前主要矛盾在于为后续结构行情进行结构优化。布局下一轮结构行情。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐