一文看遍机械设备行业优质转债

来源:齐晟太子看债 2021-08-27 12:23:55

核心观点

1 机械设备行业转债概况及过往表现

转债市场存量概况

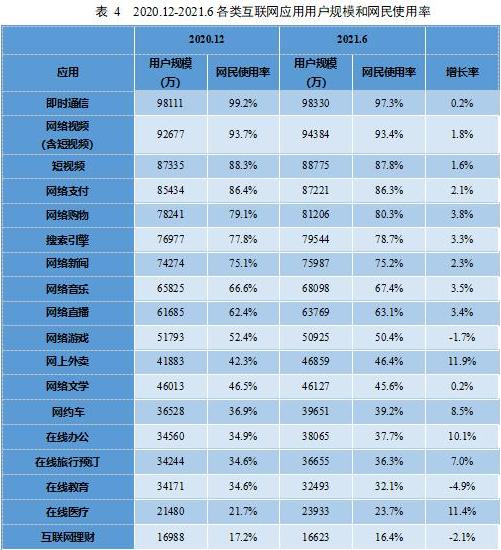

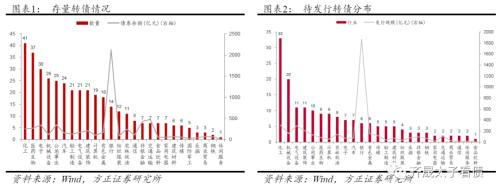

截至2021年8月19日,公募转债数量共计382只,存量规模6203.5亿元。从数量看,化工(41只)、医药生物(37只)、电子(30只)、机械设备(26只)数量居前;从存量规模看,银行转债存量居首,为2121.6亿元。除银行转债,余额靠前的为交通运输(479.8亿元)、非银金融(430.3亿元)、公共事业(347.1亿元)。

从待发行转债情况看,机械设备行业待发行转债数量20只,发行规模152.4亿元,数量属于较高水平。

机械设备转债整体分析

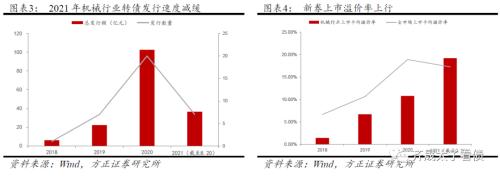

机械设备行业转债2018年至2020年发行数量激增,但2021年有所减缓。梳理2018年至今发行上市的机械设备行业转债,从发行数量看,2018年仅上市1只机械设备转债,而2020年上市数量则已增至20只,增长迅猛。但2021年以来上市数量不及2020年同期,仅上市7只,主要源于2021年全市场转债发行速度也低于去年。

2021年,在全市场新券溢价率下行时,机械设备行业新券溢价率逆势上行,且高于市场整体溢价率水平。新券上市溢价率能在一定程度上反映当期市场热度,在全市场新券溢价率下行的环境下,机械行业转债2021年新券溢价率逆势上升至19.2%,高于市场均值17.3%,说明市场给予了机械设备行业转债高于均值的关注度。

机械设备转债收益及回撤表现回顾

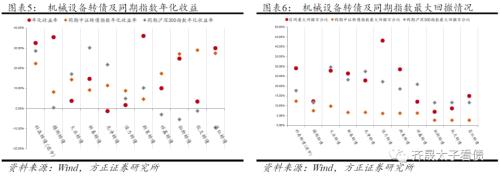

我们假设以上市第三天收盘价买入,在正股价格首次达到强赎价当天以收盘价卖出,且考虑到部分机构入库门槛,剔除债项评级在AA-以下(不包括AA-),发行量小于3亿,上市第三天收盘价高于130的转债,考察机械设备行业转债收益及回撤表现。

收益方面,机械设备行业转债收益情况略低于预期,且收益分化度较高。样本券持有区间平均年化收益率17.3%,同期中证转债指数年化收益率16.3%,同期沪深300指数年化收益率8.5%,尽管好于市场指数,但相较于其他热门行业转债,收益率整体优势不够明显,原因可能在于机械行业赛道较为复杂,导致个券收益分化度较高。

回撤方面,机械设备行业转债整体最大回撤幅度较大,最大回撤均值高于同期中证转债指数与沪深300指数。我们采用相同方式衡量回撤水平,转债指数最大回撤幅度明显优于权益指数,但机械设备行业个券平均区间最大回撤百分比为17.13%,高于同期中证转债指数的5.19%与沪深300指数的15.19%。最大回撤程度小于沪深300指数的不足半数,最大回撤程度小于中证转债指数的仅永创转债一只。

总体看来,机械行业存在赛道复杂、龙头企业相对较少、个券体量不高等特点,使得收益分化程度高,最大回撤幅度较大。因此我们认为,考虑机械设备行业转债时,需针对个券分析,不适宜进行行业维度上的布局考量,对于追求稳健、低波动的投资者,机械行业转债需谨慎考虑,更适合作为热点板块产业链延伸时的择券方向。

2机械设备行业重点转债标的分析

机械设备行业转债数量较多,且所属赛道、下游客户类型、所涉及行业千差万别,常因不同的热点事件出现较为分化的涨跌,难以分门别类地进行归类梳理,因此我们结合赛道、企业资质、业绩表现、转债估值与价格等因素,对我们认为目前值得重点关注的转债进行分析,并将其余值得关注的转债数据在文末罗列。

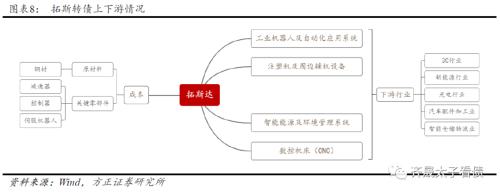

拓斯转债

拓斯转债,正股为拓斯达(行情300607,诊股)。公司目前有四个主营板块,工业机器人(行情300024,诊股)和自动化解决方案、智能能源和环境管理业务、注塑机及其周边辅机设备、CNC 业务。

公司2020年凭借口罩机业务,为业绩带来高速增长。2021年虽口罩机业务量减少,但受益于注塑机和智能能源业务的增长,自动化业务的订单数量近一年来虽每月环比增速不大,但基数仍处于高位,预计今年全年业绩仍将有较好表现。另外CNC数控机床开始立项,同时对外购入数控机床企业埃弗米51%并实行控股。公司未来业务规划围绕工业机器人、注塑机主机以及数控机床为核心产品线,关联度进一步提高。

拓斯转债存量适中,尽管正股估值处于历史低位,但转债估值较高,一方面是因为标的的稀缺,另一方面说明市场对于拓斯达存在较高预期。目前拓斯转债已满足下修条件,但短期内下修概率不大。建议给予关注,博弈未来正股估值修复和业绩继续上行。

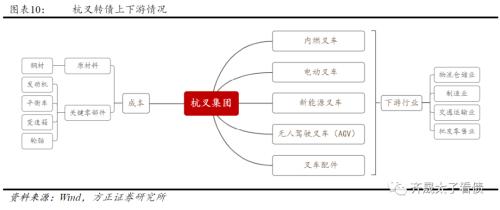

杭叉转债

杭叉转债,正股为杭叉集团(行情603298,诊股)。公司主要从事工业车辆及其关键零部件的研发、生产及销售。主要产品包括内燃叉车、电动叉车、仓储车、特种车辆、港口车辆、高空作业车辆、强夯机、无人驾驶叉车及智能工业车辆等。

叉车的下游主要是制造业企业和物流企业,去年受益于国内疫情后经济复苏以及出口订单爆发,叉车行业销售出现井喷式增长,目前制造业资本开支旺盛,叉车行业增长仍保持在较高增速区间。从统计局数据看,全年叉车需求将保持强劲,2021年6月叉车销量10.2万台,同比增长41.3%;1-6月叉车累计销量56.22万台,同比增长66.7%。杭叉集团和安徽合力(行情600761,诊股)两家龙头市场份额超过50%,预计国四排放标准的实施、电动化渗透率提升影响下,行业集中度仍将持续提升。

公司发行11.5亿元可转债,资金投向年产6万台新能源叉车的建设投资项目,项目达产后预计每年将为公司带来可观的新增收益。2020年公司锂电池叉车在国内市占率40%,已具备显著竞争优势。杭叉转债存量中等水平,转债价格尚可但估值略高,正股价格已在下修价之下,但因上市时间尚短,且公司业绩显著增长,下修概率较小。预计公司业绩仍有较大增长空间,如价格或估值下行,可适当关注。

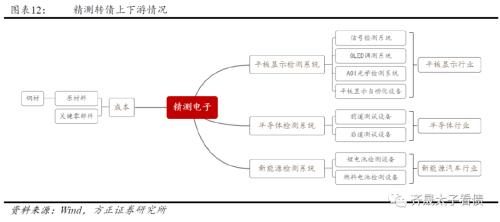

精测转债

精测转债,正股为精测电子(行情300567,诊股)。公司主要从事显示、半导体、新能源检测系统的研发、生产与销售。公司目前在显示领域的主营产品包括信号检测系统、OLED调测系统、AOI光学检测系统和平板显示自动化设备等;半导体领域主营产品包括存储芯片测试设备、驱动芯片测试设备等;在新能源领域主营产品包括锂电池和燃料电池检测设备等。

公司是平板显示检测行业为数不多能够对“光、机、电、算、软”进行一体化检测的企业,具有较强的整体方案解决能力。从制程看,公司产品已覆盖Module 制程的检测系统,并成功实现了部分Array制程和Cell制程产品的开发和规模销售,成为行业内少数几家能够提供平板显示三大制程检测系统的企业。公司当前90%以上的收入来自于面板主业,尽管目前国内LCD投资放缓,但OLED、Mini LED及Micro-LED投资延续,同时,因面板涨价等原因导致客户产线扩线及设备技改需求旺盛,平板显示检测设备的市场需求同步增长;半导体检测板块,公司是设备前、后道全领域布局的稀缺标的,尽管前期因投入较大形成亏损,因具备先发优势后续增长空间广阔。

精测转债已触发强赎,由于存量较小,企业已公告不行使强赎权,且短期看股东行使强赎意愿不强。公司所处赛道相对较为景气,在赛道中技术较为领先,尽管目前转债价格略高,但未来公司业绩仍有较大增长空间,如价格或估值下行,可适当关注,博弈业绩上行或正股上涨。

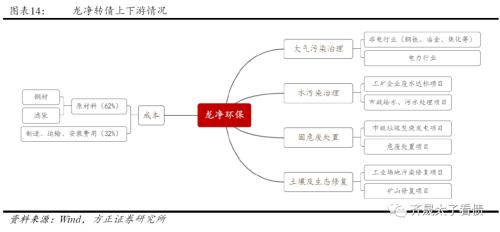

龙净转债

龙净转债,正股为龙净环保(行情600388,诊股),公司是大气治理行业龙头,行业地位稳固,营收增长稳定,同时也积极拓展水污染治理、垃圾废料污染治理等多元化业务,产业链上游原材料供应充足,产业链下游应用场景广阔。

公司目前在手订单数量充足且高于去年同期,尽管大气业务增量见顶,但存量业务依然能够保持公司现有盈利水平,且随着2030年碳达峰、2060年碳中和目标提出,大气治理预计将有新需求释放。同时公司开展战略调整,通过外延并购等方式发展固废领域,结合目前政策方面对于固废防治和垃圾分类的不断重视和规范,未来业绩将逐渐显现。

龙净转债存量属中上水平,正股价格已在下修价之下,但短期内企业选择下修概率不大,转债价格处低位,YTM保护性较好,存在一定安全边际,可抵御市场回调风险,且正股5年市盈率分位数较低,未来可博弈行业升温及估值修复,建议给予一定关注。

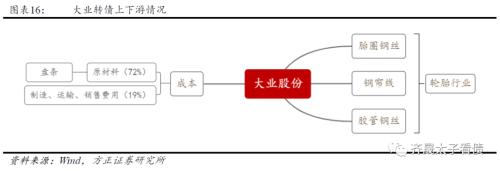

大业转债

大业转债,正股为大业股份(行情603278,诊股),公司是国内规模最大的胎圈钢丝供应商,公司现有客户包括中策橡胶、正新橡胶、森麒麟(行情002984,诊股)、住友橡胶、普利司通等国内外知名轮胎生产商 。

公司发展与轮胎行业的发展紧密绑定,因此和汽车工业发展存在高度相关性。2021年我国汽车(尤其是新能源汽车)产销量均好于去年及前年同期,目前我国乘用车市场处于转型时期,但尚未进入存量竞争阶段,预计未来销量仍会继续增长。而在胎圈钢丝将走向高强度化和轻量化的趋势下,公司作为行业龙头,拥有品牌优势和技术优势。同时,公司业务中钢帘线市占率较低,后续将稳步提升,未来有望接近国内龙头水平。

大业转债存量属于中下水平,正股价格已在下修价之下较长时间,转债价格处低位,YTM存在保护性,有一定安全边际,可抵御市场回调风险,且正股业绩显著增长,未来业绩虽有回落风险,但预计仍将好于往年同期,可给予一定关注。

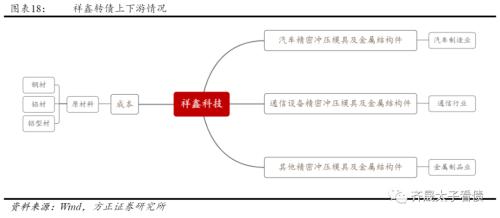

祥鑫转债

祥鑫转债,正股为祥鑫科技(行情002965,诊股)。主营业务和主要产品涵盖三个方面:汽车零部件及配件制造业—汽车精密冲压模具和金属结构件;通信设备制造业—通信设备精密冲压模具;金属制品业—其他精密冲压模具和金属结构件。

公司18、19年业绩低迷,而2020年以来,由于下游新能源汽车和5G通信产业的良好发展,且二者在公司业务占比逐渐提升,较好地带动了业绩增长。同时,公司加强了经营管理,使得公司销售费用和管理费用有效降低。

祥鑫转债余额属中低水平,目前价格不高,且YTM保护性较强,满足下修条件,但公司下修计划不明,如想博弈下修需多做分析。正股2019年上市,市值较小,不足百亿,但目前股价是上市以来低点,可适当关注。

3

机械设备其余值得关注转债梳理

除上述6只转债外,以下6只转债同样存在机会,只是从价格、估值、公司体量、赛道潜力等角度看相对优势较弱,因此我们不做详细分析。如苏试转债,公司是国内振动台行业的龙头企业,主营业务增速较快,但综合考虑估值水平和盈利能力,存在性价比更高的可选标的。投资风格偏激进,愿意适当布局中高价转债投资者可适当关注。

猜你喜欢

今日头条

图文推荐

精彩文章