中融信托:信托开展TOFFOF有独特优势

来源:金融界网 2021-06-25 12:22:49

在“两压一降”的监管环境下,信托业的转型步伐明显加快,TOF/FOF产品已经从此前的小众产品逐渐变成兵家必争之地。最新数据显示,截至4月12日,今年以来共有226款集合类TOF产品和90款集合类FOF产品成立,接近去年产品成立的总和。如今,信托行业正身处转型最关键的时期。谁越早转型,就越能够适应后面的竞争环境。中融信托创新研发部表示在TOF/FOF这个领域,信托具有独特的竞争优势,既可以积极响应监管关于信托业务转型的号召,又可以丰富公司的产品线,给信托固有客户更多的投资选择,满足客户需求,提升客户粘性。

中外TOF、FOF发展史

TOF,顾名思义就是“基金中的信托”,是一种专门投资信托产品或基金产品的信托产品。从广义上讲,TOF是FOF(基金中的基金)的一个小分类。

二十世纪七十年代FOF产品产生于美国,早期是以投资一系列私募股权基金的基金形式存在,但由于私募股权投资的门槛较高,因此面向的投资者范围窄。美国第一只严格意义上的证券类FOF则是由先锋集团(Vanguard)在1985年推出的VanguardSTARFund。此后开启了FOF业务长达30余年的增长期。根据美国投资公司协会(ICI)披露的数据,美国市场FOF产品的总规模从2008年的4,693亿美元增长到2019年的2.5万亿美元,年化复合增长率16.6%。美国市场的FOF主要以混合型策略为主,占比约九成,近年随着股票型、债券型策略的发展,占比略有下降,但仍超85%。

我国FOF基金发展时间较短,2005年招商证券(行情600999,诊股)发行了首支证券型私募FOF基金,其后银行、券商等机构也陆续发行了一些FOF型基金,但当时由于没有严格标准因此FOF产品间差别较大,产品多以私募和券商集合理财计划的形式存在。

近几年陆续出台的《公开募集证券投资基金运行管理办法》(2014)、《公开募集证券投资基金运作指引第2号——基金中基金指引》(2016),《基金中基金(FOF)审核指引》(2017)和《基金中基金估值业务指引(试行)》(2017)等相关文件,让FOF产品无论是种类还是成熟度都有了较大的提高。在监管文件的指引下,2017年9月,首批5只公募FOF产品面世,开启了我国公募FOF时代,FOF队伍逐渐壮大。

信托公司TOF/FOF业务优势

信托公司开展TOF/FOF类业务必须找准自身的优势所在,才能在与其他资管机构同台竞技中胜出。中融信托创新研发部分析,信托公司的优势主要体现在信托制度优势和投资能力优势两个方面。

一方面信托架构优势。从资金端看,信托公司持续多年为投资者获取了稳健收益,积累的良好客户基础为信托公司开展TOF/FOF业务提供了初始资金来源;从产品端来看,信托公司可以贴近投资者需求灵活创设不同风格产品,更加高质高效地满足客户需要。从资产端来看,信托公司可以横跨实业、资本、货币三大市场,灵活跨市场进行资产配置,构建不同风险收益特征的投资组合。从这个角度来看,信托公司确实可以通过TOF/FOF业务引入大量投资者持续稳定地参与资本市场,为资本市场提供长期稳健的资金。

另一方面是投资能力,信托公司拥有丰富的大类资产配置经验。以中融信托为例,公司业务不仅有债权融资、股权投资、ABS等专业化投行业务,同时在股票投资、量化投资、债券投资、家族信托等业务都有深入布局,积累了丰富的大类资产配置经验和投研团队。通过广阔的投资渠道,公司可以进行大类资产配置,利用资产和策略之间相关性构建组合,获取稳健收益,有效控制回撤,从而承接起客户由固定收益向净值化转型的投资需求。

信托公司FOF业务迎来快速增长

资料显示,早在2009年TOF产品便出现在信托行业,但产品规模占比一直非常低,直至今年才呈现爆发之势。据中融信托创新研发部对比历史数据发现,去年全年集合类TOF产品和集合类FOF产品的成立数量分别为274款和265款,而2019年集合类TOF产品和集合类FOF产品的成立数量分别为215款和81款。可见,今年以来信托公司对TOF/FOF类产品的发力程度明显提高。

中融信托创新研发部表示,结合目前标品业务和非标业务规模比例来看,今年标品业务将迎来超万亿元的资金增量。TOF/FOF业务是信托公司发力标品业务的重要抓手,后续随着金融工具的逐渐丰富,该业务的资产配置优势将得到更多资金的青睐。

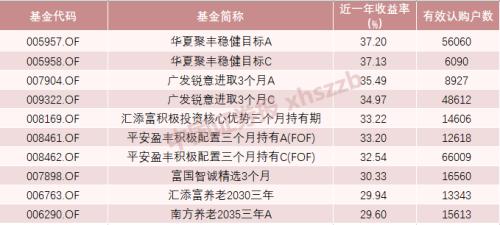

从信托公司TOF产品的配置方向来看,量化私募和知名公私募权益产品颇受青睐。量化私募产品的夏普比率比较高,其收益稳定、波动较小的特点符合信托客户的需求,因为大多数高净值客户非常厌恶波动,而对长期收益率水平的要求并不高,所以CTA、股票中性等量化策略比较受关注。

信托公司对量化私募产品的关注度今年以来显著提升,尤其是CTA策略和股票中性策略,这类策略由于表现相对更平稳,符合信托客户的投资习惯和风险偏好,受到的关注度也更高。

FOF型信托产品未来可能的发展路径

结合信托公司转型发展的需求、未来FOF类信托业务将继续蓬勃发展。业务发展路径上,信托公司首先需要完成的是对于FOF业务人才的积累,这是展业之本,信托公司可以内部培养,也可以从其他金融机构吸引优秀人才进入。其次是业务相关系统的梳理与建设,FOF类业务和传统信托业务本质的区别在于净值型运作,这就要求信托公司必须建立相关的一整套系统。第三步是整合相关资源,包括资金募集,券商、基金等资产端机构资源的整合,建立业务白名单制度,提高FOF业务效率。