美联储没让市场失望 黄金一度站上1750美元

来源:金十数据250人参与讨论 2021-03-18 15:16:45

北京时间周三凌晨2点,万众瞩目的美联储利率决议公布,这一次,美联储总算没有让市场失望。首先,美联储将基准利率维持在0%-0.25%不变,符合市场预期;委员们一致同意此次的利率决定。

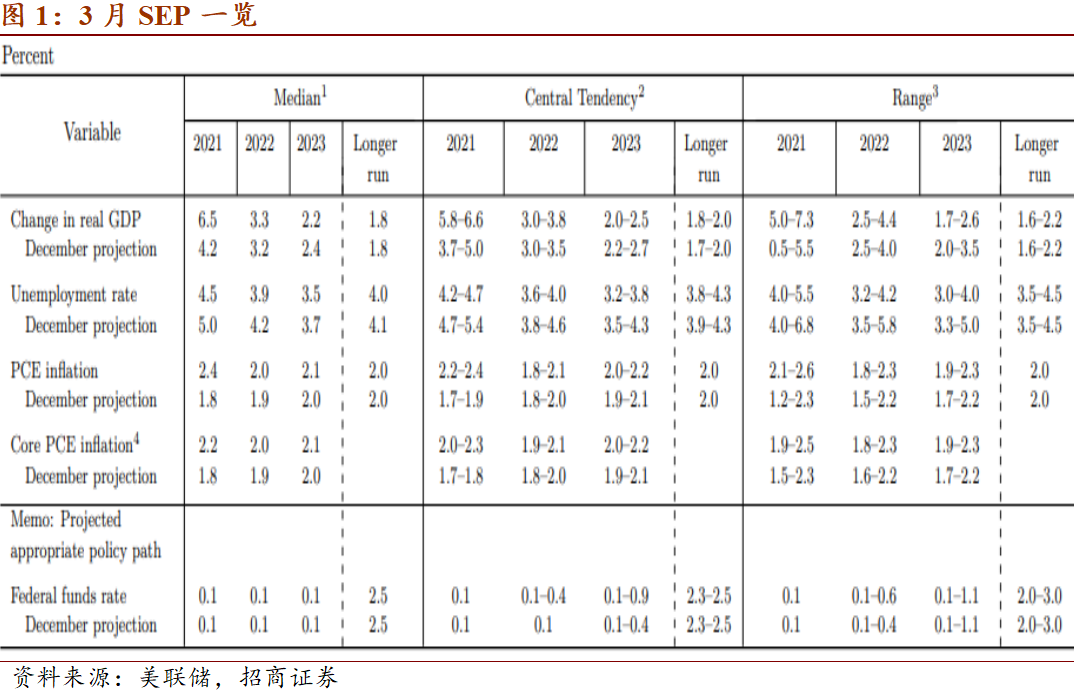

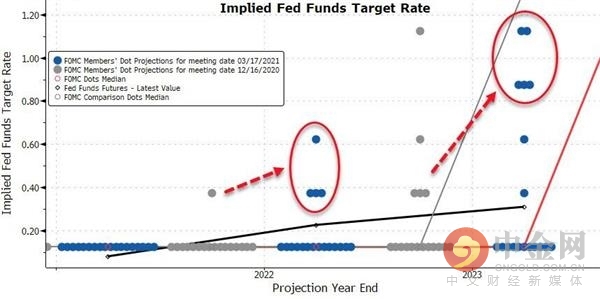

点阵图显示,美联储预计将维持利率在当前水平直至2023年,与去年12月一致。

不过点阵图也显示委员们出现鹰派倾向:4名委员预计在2022年加息一次,去年12月为1名委员;7名委员预计在2023年至少加息一次,去年12月为5名委员。

联邦基金利率期货表明,美联储在2023年1月加息的可能性约为80%。欧洲美元期货则反映美联储于2023年3月加息的可能性为90%,晚于此前押注的2022年12月。

不过,鲍威尔在新闻发布会上强调,点阵图是委员们个人的预测,并不是美国联邦公开市场委员会(FOMC)的预测或者承诺,不会对点阵图做太多解读。

缩减购债前会沟通,几天内公布SLR决定

此外,正如市场所预测的,美联储提高了美国今年GDP的增长和就业预期。美联储FOMC声明表示,经济活动复苏步伐加快,就业率回升。具体而言,美联储上调了2021-2022两年的GDP增速预期,下调2023年的GDP增速预期:

2021年底GDP增速预期中值为6.5%,去年12月预期为4.2%;

2022年底GDP增速预期中值为3.3%,去年12月预期为3.2%;

2023年底GDP增速预期中值为2.2%,去年12月预期为2.4%。

失业率则预期逐年下降:

2021年底失业率预期中值为4.5%,去年12月预期为5.0%;

2022年底失业率预期中值为3.9%,去年12月预期为4.2%;

2023年底失业率预期中值为3.5%,去年12月预期为3.7%;

长期失业率预期中值为4.0%,去年12月预期为4.1%。

至于通胀预期,美联储上调今明后三年的PCE和核心PCE通胀预期,长期PCE通胀预期不变:

2021年底PCE通胀预期中值为2.4%,去年12月预期为1.8%;核心PCE通胀预期中值为2.2%,去年12月预期为1.8%;

2022年底PCE通胀预期中值为2.0%,去年12月预期为1.9%;核心PCE通胀预期中值为2.0%,去年12月预期为1.9%;

2023年底PCE通胀预期中值为2.1%,去年12月预期为2.0%;核心PCE通胀预期中值为2.1%,去年12月预期为2.0%。

长期PCE通胀预期中值为2.0%,去年12月预期为2.0%。

FOMC声明显示,通胀仍存在上行风险。美联储经济预期中的图表显示,FOMC与会者中多数认为实际GDP、失业率、PCE通胀、核心PCE通胀均面临较高的不确定性,风险大致平衡。

购债指引方面,美联储FOMC声明显示,将继续每月增持至少800亿美元的国债和至少400亿美元的住房抵押贷款支持证券,直到委员会的充分就业和物价稳定目标取得实质性进展。

美联储主席鲍威尔强调了美联储的政策立场:现在还不是开始讨论缩减购债规模的时候,大部分FOMC委员表示不会在2023年之前加息,美联储希望在缩减购债规模之前提供尽可能多的通知。

同时,美联储宣布,从2021年3月18日起,将执行隔夜逆回购协议,并将每个交易对手的隔夜逆回购额度上限,从每天300亿美元提高到每天800亿美元。

但美联储将在3月23日后停止定期买入机构商业地产抵押贷款支持证券的操作,因为该市场现在运转顺利,整体金融环境保持宽松。

至于市场所急切盼望的延长补充杠杆率问题,鲍威尔回应,将在未来几天公布一些关于补充杠杆率(SLR)的消息,同时将在未来几周就银行股息和股票回购做出决定。

鲍威尔认为,需要重新评估短期融资市场的持久性,将把加强短期融资市场和非银行金融市场(的发展)作为优先事项。

市场反应

现货黄金在利率决议公布期间持续走高,一度涨至1750美元/盎司上方,较日低拉升近30美元,但鲍威尔讲话结束后缩窄涨幅,回落至1750美元下方。现货白银涨幅扩大至2%,一度逼近26.5美元。美元指数跌破91.5,累跌近60点,为3月12日以来首次。非美货币则呈现不同程度的走高。

美股短线拉升,道指盘中涨幅扩大至200点。截至收盘,三大股指集体上涨,道指首次站上33000点关口。比特币累涨逾1000美元,涨破58000美元/枚,日内涨近3%。

美国短期和长期国债收益率走势分化。2年期和3年期国债收益率下跌至3月3日以来的最低水平,5年期国债收益率跌至日低。

美国10年期国债收益率美盘初续创去年1月来新高,升至1.689%,利率决议公布时段抹去涨幅,触及日低1.618%,但鲍威尔讲话不久后回升。美国5-30年期国债收益率曲线利差超过162个基点。

这意味着,在美联储官员重申直到2023年末都将维持利率在零附近的预测后,债券交易员加大对经济加速增长和通胀上升的押注。

美联储维持超宽松政策的信号促使美国国债收益率曲线趋陡,衡量市场通胀预期的指标升至数年高位,美元随较短期国债收益率下跌,交易员收回对美联储最早将于明年底开始缩紧政策的押注。

道明证券高级美国利率策略师Gennadiy Goldberg称,美联储将允许通胀超调,这将使曲线趋陡,因为投资者会预期通胀风险溢价升高,这将对长期收益率形成上行压力。

鲍威尔:没有必要对美国国债收益率上升做出反应

美联储主席鲍威尔在新闻发布会开始就再次强调,经济路径存在不确定性:

正在进行的疫苗接种为今年晚些时候恢复正常生活提供了希望,但经济发展路径很大程度上取决于疫情的发展,失业率仍在上升,通胀率仍低于2%的目标。

鲍威尔再次重申其政策立场:

3、4月份通胀很可能会进一步上升,但物价的一次性上涨可能只会对通胀产生短暂的影响。通胀率短期位于2%以上不符合提高利率的标准,未来2至3年内经济状况具有相当大的不确定性,将等到(数据)明确满足要求后再加息。只要有需要,美联储将继续提供支持。

被问及10年期国债收益率和扭曲操作的必要性时,鲍威尔表示:

正在监控一系列的金融指标,金融环境维持宽松仍十分重要。我们目前的政策立场是适当的。在过去的7年里,经济长期扩张率都是0,从来没有超过2.4%,我们也从来没有出现过资产泡沫。

汇丰首席投资Willem Sels评论称:

美联储今天发出的信息与我们的观点一致,即(政策正常化的)过程将是渐进的。

这意味着,我们现在的情况与2013年截然不同,当时购债减码令市场措手不及,导致实际收益率迅速大幅攀升,并导致股票、黄金和风险资产遭到抛售。

在我们看来,仍处于低位的收益率、非常缓慢和渐进的政策正常化,以及不断改善的经济前景,对风险资产都仍是利好因素。

分析师Ye Xie也认为,尽管10年期美债收益率迅速上升,但仍远低于美联储长期联邦基金利率预期中值2.5%。10年期美债收益率被视为长期中性利率应该处于的水平,因此从美联储的角度来看,美债收益率仍有很大的上行空间。

富国银行甚至预计,美国10年期国债收益率将很快达到2%:

10年期美国国债收益率可能在几周后达到1.75%,到年中突破2%,因美联储重申宽松立场,且主席鲍威尔表示还不到开始考虑加息的时候。

鲍威尔没有说任何话来压低长期收益率,我们认为,宽容的美联储和庞大的国债供应将继续推动收益率上升。今天美联储会议后美元承受了巨大压力,可能是因为中期国债收益率大跌。

但是,较长期收益率仍保持相对坚挺,加之美国经济形势和疫苗接种状况,至少未来几周内还是可以使美元保持坚韧。

值得注意的是,利率声明中没有提到“财政”字眼,只有在新闻发布会上鲍威尔提到,财政政策将加速恢复最大就业,从长期来看,需要投资来提振潜在增长。没有就下一步的财政措施向国会提出建议。

(文章来源:金十数据)