26万亿银行理财年报出炉!权益类产品余额不升反降 什么原因?

来源:券商中国 2021-01-30 14:22:46

银行理财年度报告出炉,近26万亿市场的银行理财有何新变化?

1月29日,银行业理财登记托管中心发布《中国银行(行情601988,诊股)业理财市场年度报告(2020年)》。《报告》以全国银行业理财信息登记系统大数据为基础,全面总结2020年我国银行业理财市场情况,并对2021年银行业理财市场发展进行展望。

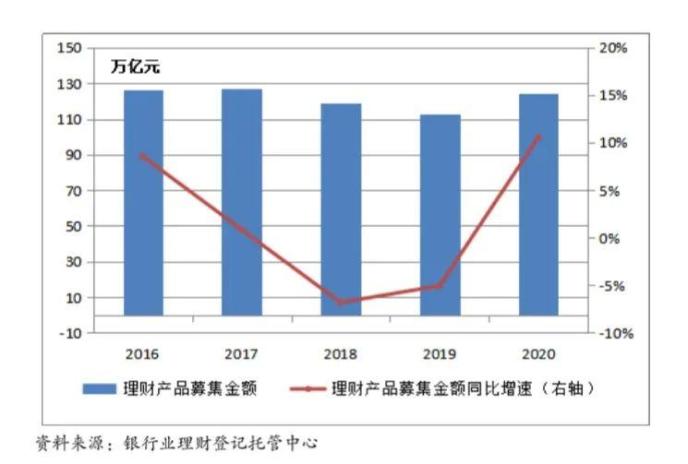

数据显示,2020年,理财产品全年累计募集金额124.56万亿元,同比增长10.59%;理财产品存续规模25.86万亿元,同比增长6.9%。

回顾2020年中国银行业理财市场运行特点,主要呈现新发产品募集金额恢复正增长,理财产品存续规模同比增速放缓,净值型产品规模及占比持续提高,同业理财及通道投资规模缩减,混合类权益类理财产品存续余额减少,理财产品债券投资风险偏好下降,投资者数量大幅增长等特点。

谈及加强银行理财业务专业化监管的要求,银保监会创新部主任杨东宁在报告发布会上表示,要将保护投资者合法权益放在更加重要位置。银行理财业务的主流客户风险偏好审慎,涉众范围广,银行机构和理财公司要把投资者适当性作为业务的核心环节,准确评估风险偏好和实际承受能力,把合适的产品销售给合格的投资者,合理塑造投资预期,理性看待净值波动。同时,必须在审慎监管的前提下进行金融创新,坚决打击偏离实体经济需求、追求短期效益、信息披露不透明、规避金融监管等“伪创新”“乱创新”行为。此外,严格坚守风险底线,银保监会将保持政策定力,严肃查处刚性兑付、多层嵌套、池化运作等违法违规行为,督促理财公司建立健全内部控制管理体系,提高经营管理水平和风险防范能力,促进理财业务规范健康和可持续发展。

要点一:新发产品募集金额恢复正增长

经过近20年的发展,银行理财产品在国内各类资管产品规模最大、投资者覆盖面最广。从增长趋势看,银行理财从2017年开始,受到严监管及资金面趋势等因素影响,规模增速减缓;随着资管新规、理财新规相继落地,2019年开始,理财存续规模企稳并保持稳健增长,2020年年初开始一度保持10%以上的同比增速,不过,理财规模增速后续有所放缓,全年同比增长6.9%。

相比于6.9%的理财产品存续规模增速,2020年发行的银行理财产品募集金额增势更明显。相较于2019年理财产品募集金额的同比减少,去年这一形势有所好转,恢复正增长。

报告显示,2020年,共有380家金融机构累计发行了6.9万只产品,累计募集资金124.56万亿元(包含开放式理财产品在2020年所有开放周期内的累积申购金额,下同),同比增长10.59%。

要点二:同业理财存续余额仅剩3900亿

上述数据可以看出,资管新规发布后,理财产品规模曾一度出现下降趋势,随着行业新规纷纷落地,各家银行有序推进转型,呈现出净值型产品规模和占比持续提高、同业理财及通道投资规模持续减缩等特点。

具体来说,一方面,2020年底,净值型理财产品存续规模17.4万亿元,同比增长59.07%;净值型产品占理财产品存续余额的67.28%,上升22.06个百分点。

另一方面,存量资产化解有序推进。资管新规发布前,保本理财产品约占全部理财产品的30%,目前与资管新规发布前相比,保本理财产品压降幅度超过90%。

此外,同业理财及通道规模继续缩减。截至2020年底,同业理财存续余额0.39万亿元,同比减少53.86%,同业理财占全部理财产品的比例不足2%。

要点三:混合类和权益类理财产品存续余额不升反降

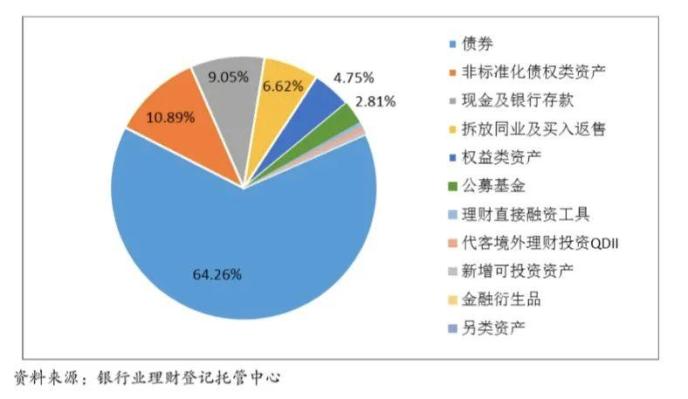

从理财产品的投资端看,报告显示,截至2020年底,银行理财投向债券类、非标准化债权类资产、权益类资产余额分别为18.53万亿元、3.15万亿元、1.37万亿元,分别占总投资资产的64.26%、10.89%和4.75%。此外,银行理财持有现金及银行存款2.61万亿元。

上述数据可以看出,债券依然是银行理财主要配置资产。其中,利率债投资余额2.24万亿元,占总投资资产的7.77%;信用债投资余额13.77万亿元,占总投资资产的47.75%,占比较去年同期上升4.24个百分点。

信用债投资占比上升的同时,一个现象值得注意,理财产品债券投资的风险偏好下降。2020年底,理财产品持有评级为AA+以上的高评级债券规模达11.48万亿元,占信用债券持仓总规模的83.36%,同比上升2.15个百分点。

尽管随着理财转型的推进,各家银行理财子公司都在加大对权益类领域的投研布局,但权益投资的投研体系搭建和能力积累需要时间,因此,从理财产品类型结构看,去年混合类理财产品和权益类理财产品存续余额不升反降。截至2020年底,固定收益类理财产品存续余额21.81万亿元,同比增长15.65%;混合类理财产品存续余额为3.97万亿元,同比减少24.19%;权益类理财产品存续余额为0.08万亿元,同比减少13.35%;商品及金融衍生品类理财产品规模较小,仅有5.6亿元。

不过,《报告》认为,随着理财公司成立,多家理财公司已开展与公募基金等机构的合作,推出通过FOF或MOM模式参与权益市场的混合类产品,长远来看,理财产品将逐步提升权益类资产的投资比例,为股票市场提供长期稳定资金,支持资本市场发展。

要点四:投资者数量大幅增长

资管新规发布后,尽管银行理财度过了一段转型阵痛期,但从投资者数量看,却呈现不断上升的良好态势。

《报告》显示,2020年底,全市场持有理财产品的投资者数量为4162.48万个,其中个人投资者是理财市场绝对主力,占比高达99.65%。全部投资者数量较2019年底相比增长86.85%。

对于投资者数量增长的原因,《报告》认为,一方面是由于新产品的不断发行;另一方面,理财新规后起售金额的大幅下降,也让越来越多的普通投资者进入理财市场。从2020年各月数据看,理财投资者数量呈现上升趋势,且下半年上升趋势更明显。

从投资者的投资产品期限偏好看,一年内期限的理财产品依然是最受投资者青睐。其中,以现金管理类为代表的T+0产品无论是在投资者数量还是持有总金额方面均占据明显优势。不过,从平均持有金额看,产品期限在6-12个月的产品平均持有金额最高,达到34.88万元,为T+0产品平均持有金额的1.89倍。

国家金融与发展实验室副主任曾刚认为,银行理财投资者教育是一个长期持续的过程,目前银行理财市场的需求端对产品久期的偏好依然偏短期,但银行理财机构又面临着净值化转型、不得期限错配的刚性监管要求,面对二者之间的差异,可以考虑研究推动理财产品二级市场流通交易相关问题,通过活跃二级市场支持一级市场的发展,这样利于拉长一级市场的产品发行期限。

要点五:理性看待理财产品“破净”

从理财产品的收益情况看,2020年,新发行产品加权收益率为3.93%,同比下降23个基点;比10年期国债收益率高100BP,近年来,理财产品加权收益率基本与10年期国债收益率同比变化。

《报告》显示,2020年,净值型产品收益率波动较大,在(1%-7%)区间内波动。其中,每日开放的现金管理类产品的收益率保持在3%左右。

2020年,部分银行和理财公司发行的净值型理财产品出现较大净值波动,甚至跌破初始净值,引发市场较高关注。《报告》的初步统计数据显示,全年新发行的产品中共有2164只产品曾发生过跌破初始净值现象,约占全部产品总数的3%;到2020年底,只有428只产品仍低于初始净值,仅占当年发行产品总数的0.6%。

《报告》认为,总体看,以纯固收及“固收+”类型产品为主的银行理财仍有相对“稳健、安全”的优势,短期市场利率扰动造成的净值波动,特别是因建仓期遇到债市调整导致的破净现象会随着时间推移而被抵消,长期看产品净值大概率会平稳增长。