考验银行的时候到了,小微贷款余额破15万亿,信用风险上升! 德勤:利率风险变动也不容忽视

来源:金融界网 2021-01-29 16:22:06

金融界网1月29日消息 近日,德勤发布了2021年全球银行业及资本市场展望报告。报告显示,在已经公布业绩快报的A股上市银行中,全部实现盈利的年度正增长,更有两家银行的年营业收入实现两位数增长,将预测的利润增幅转正时点提前至2020年末。

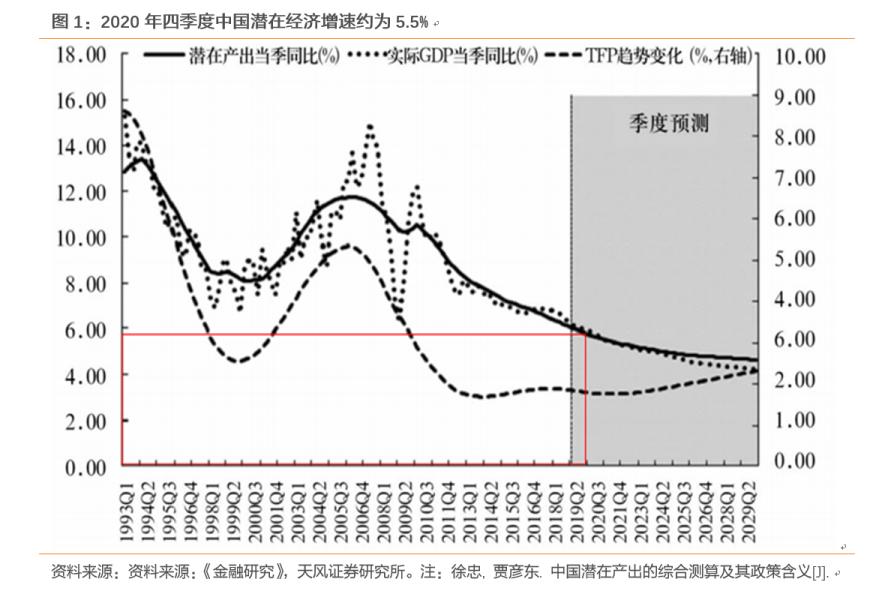

德勤中国金融服务业审计及鉴证合伙人曾浩阐述,随着经济的持续恢复,2021年的银行业的总体发展态势应该会好于2020年。银行业作为顺周期的行业,平稳运行是一个大概率事件,但是也同样面临着几大挑战。

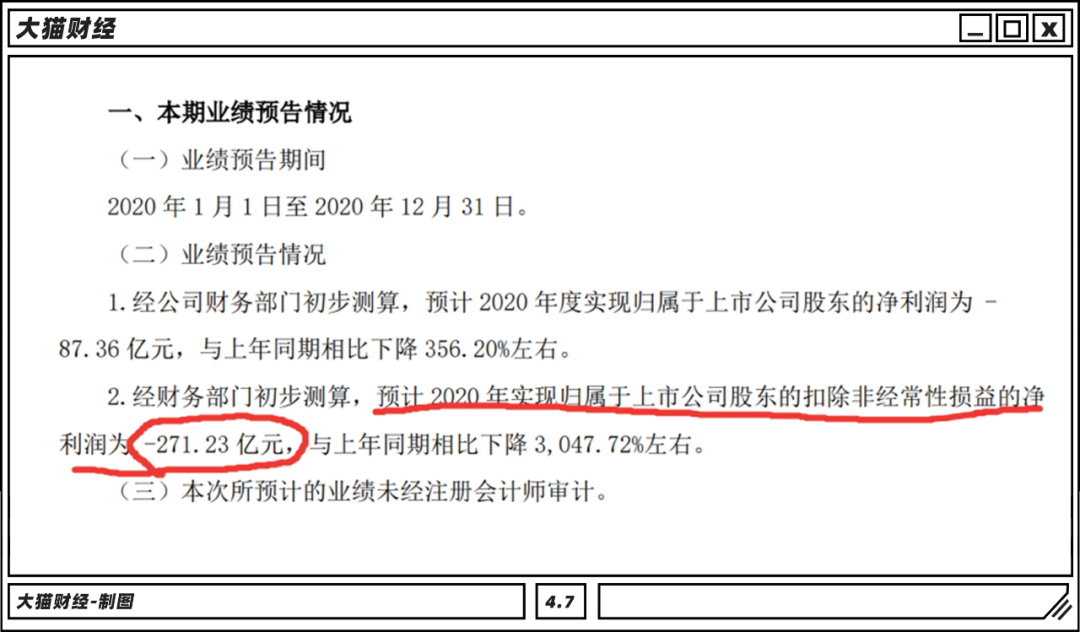

一方面,德勤认为在普惠金融方面,会伴随而来的是小微企业的信用风险会有一些上升。截止2020年末,全国的普惠性的小微企业的贷款余额达到了15万亿,增幅达到了30%。随着 LPR的推进,普惠金融贷款利率整体已经是明显下降了,但是中小微企业的贷款,自身的风险程度相对还是比较高的,再加上延期还本付息的这些政策,以及流动性边际收紧的这种影响,普惠金融的本身的风险敞口,相对其他行业的贷款来说应该会逐渐增加一些。因此,对于商业银行来说,怎么去管控存量的普惠金融贷款的信用风险,确实有一定的压力挑战。

其次是疫情的冲击和结构化调整。疫情的发生对部分行业,特别是批发零售、文化娱乐、住宅餐饮、航空旅游、一带一路这些行业,以及对境外贷款的资产质量的冲击有较大的影响。与这些行业相关的资产质量在2021年度整体的变化还是要尤为关注。

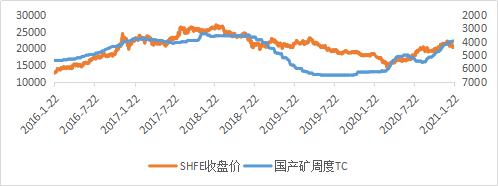

第三是低利率环境下资产负债结构调整的压力。整体而言,近些年存贷款利率市场化推进过程中,存款利率是在上行,但贷款利率随着LPR在下降,所以银行本身面临净息差逐渐收窄的过程,这对银行的利息的净收入构成了不小的增长的压力。如何优化调整资产负债的结构,比如,在资产中是否可能增加零售贷款的比重,以降低高成本负债对净利息收入的冲击,可能是商业银行在后续面临的主要的挑战之一。

另外,曾浩也表示,中小银行在相关的经营风险方面面临比较大的压力,相关补充资本的压力也较大。

随着疫情的延伸,国内外中小银行,特别是区域银行,跟区域GDP的关联度有显著的上升。区域的经济的变化,对中小银行的经营业绩会有更直接的关联。相对而言,中小银行本身的资本补充能力相对就比较弱,通过何种方式尽快补充资本以维持更长远的发展,未来也需更多关注。

最后,曾浩表明,利率风险的变动不容忽视。其他市场主体的一个风险要素可能会对商业银行的损益有影响。因为现在商业银行非息收益部分的占比也在逐年上升。随着采用新金融工具准则之后,市场利率、汇率包括一些大宗商品,会有价格因素的一些变化,这会直接反映在商业银行的财报上。