债券ETF行业发展超预期 贝莱德预测这类ETF2030年将突破5万亿美元

来源:中国基金报 2022-05-27 09:25:09

自2002年贝莱德iShares安硕推出首只债券ETF(LQD),20年来,债券ETF从无到有,从最初的4只产品到1400多只产品,总规模达1.7万亿美元。作为全球资管产品的创新先锋,贝莱德日前发布研究报告预测,2030年债券ETF会突破5万亿美元。

在贝莱德看来,债券ETF是资产管理机构不容错过的赛道,同时,通过债券ETF,个人投资者也可一键涉猎原本仅机构投资者可参与的债券市场。在债券市场流动性紧张时,债券ETF提供了缓释流动性压力的希望。

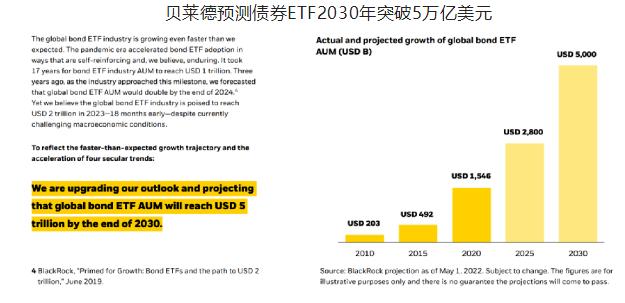

贝莱德认为债券ETF行业的发展超预期。从0到1万亿美元,行业用了17年。但是贝莱德预计2023年,债券ETF的规模即突破2万亿美元。2030年债券ETF将突破5万亿美元。

贝莱德预测债券ETF2030年突破5万亿美元

来源:贝莱德网站

贝莱德亚太区首席固定收益指数策略师郭慧娴日前接受本报独家专访时表示,目前中国的债券ETF还刚刚起步,贝莱德表示随着包括中国在内的亚洲机构投资者越来越成熟,中国债券ETF拥有巨大的想象空间,这是全球头号资产管理机构,对中国市场的另一关注点。

中国基金报:能不能帮大家介绍一下,债券ETF 20年的发展,分为几个阶段?

郭慧娴:第一只债券ETF诞生于20年前,现在行业有1400多只债券ETF。行业用了17年,从首只债券ETF发展到规模突破1万亿美元。之后,我们发现债券ETF的发展一直在提速。我们将0到1万亿美元,称之为债券ETF行业发展的第一阶段。这个阶段是由美国主导的,机构投资者和个人投资者都在参与,甚至可以说个人投资者在整个投资者占比中很高。第二阶段,欧洲和亚太等地区开始参与产品发行和投资,这个阶段以机构投资者为主。目前我们正进入债券ETF发展的第三个阶段,投资者类型进一步趋向多元。

中国基金报:为什么近年来债券ETF发展这么快?

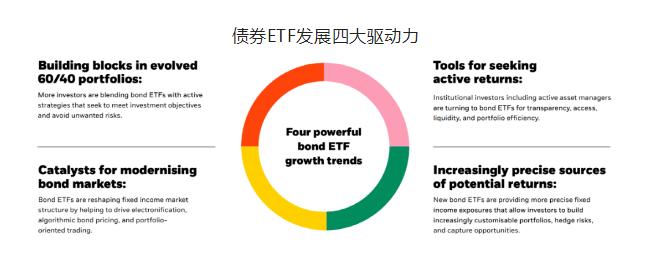

郭慧娴:贝莱德在报告中指出了债券ETF增长背后有四大驱动力(行情838275,诊股)。这些驱动力有自我加强效应。债券ETF 进入快速发展期之后,很难停下来。

第一是在传统股债配比40:60组合,这个组合中60%的资产用于配置股票,40%的资产用于配置债券。过去,不少投资者用债券ETF替代了债券。债券ETF如今已成为与单券和主动债券基金共存的投资工具。不少投资者发现只使用主动型基金或少数的单券,這些传统配置工具往往作用不及预期。因为投资者可能在无意间增加组合的相关性,或组合不同部件之间可能会相互作用,从而抵消或削弱组合整体的策略效果。在配置投资组合时,衡量整个投资组合才是达成投资和风险目标最有效的方法。

贝莱德表示,投资者不应将指数作为被动投资工具。投资者可以主动地使用ETF来构建投资组合,分散风险,获得alpha。此外,来自投资银行Brown Brothers Harriman, 发表于2022年3月的一项调查显示,78%的受访的机构投资者表示计划在2022年提升债券ETF配置。这项调查覆盖了来自美国、欧洲、和大中华386名机构投资者。

值得注意的是,2022年一季度,美国市场遭遇股债双杀。资金撤出美股和不少债券的同时,美国市场债券ETF却吸引了大量的资金净流入。

此外,第二驱动力是债券ETF及其生态系统的发展也促进了传统债券市场交易方法的改进,电子交易及订价有助于提高债券市场的透明度和流动性。第三,机构投资者也可主动使用债券ETF,构建投資组合,相比单券可更有效分散风险。最后债券ETF也可提供“精准”个人化投资选项,从而捕捉收益。

这四大趋势是债券ETF大发展背后的驱动力。

债券ETF发展四大驱动力

来源:贝莱德网站

中国基金报:亚洲投资者目前对债券ETF接纳度怎么样?

郭慧娴:亚洲投资者债券ETF投资启动比较晚。

尽管美国市场依然主导全球ETF版图。目前谈及全球ETF行业,人们通常想起美国和欧洲,但是亚洲的重要性正在提升。从目前产品注册地来看,美国债券ETF占了全球债券ETF的一半。从发展阶段来说,从0到万亿美元时,70%的资产管理规模由美国产品贡献。但如果我们从持有人的角度来看,iShares安硕产品线的情况是,约10%的资产规模由亚洲的投资者持有。这一比例还有很大的上升空间。

中国基金报:在亚洲,什么样的机构投资者对债券ETF感兴趣?

郭慧娴:央行、主权基金、保险公司等资产所有者,还有很多资产管理者都对ETF感兴趣。不同类型的客户有不同的偏好。什么驱动了亚洲客户增长?精准的个人化投资选项是一个重要因素,迎合不同客户的不同需求。

以出现最早的债券ETF为例,那些有国际投资需求的亚洲机构投资者率先拥抱它们。通过投资这些债券ETF,持有成千上万的以美元、欧元计价的债券。资产所有者,央行、主权基金、养老金,从某种程度上来说保险公司买债券ETF更可能是出于这种需求。

当然障碍越少,机构越容易接受债券ETF。从机构类型来说,债券ETF对保险公司可能还是相对比较新的工具。这背后有一些会计方法等技术问题。但它们也在逐步认识到债券ETF的好处。

总结来说,央行、主权基金、养老金在投资债券ETF方面是先行者。它们持有债券ETF以分散化的方式获得全球债券的持仓。此外也通过债券ETF来构建流动性管理。这可以让他们在流动性管理方面更有策略性,也更精准。目前来看,保险公司也逐步利用债券ETF构建投资组合,即便他们投资债券ETF还有一定的障碍,而不同市场的保险机构面对的情况也不同。

中国基金报:一旦市场大幅波动,ETF往往成为众矢之的,被认为是放大波动的罪魁祸首。你怎么看这种评论?

郭慧娴:这种评论是不公平的。人们在出现极端波动时首先责怪ETF,背后一大原因是因为ETF的数据(价格和成交量)是最容易被看到的,但这並不意味着它就是原因。实际上,由于ETF的透明性,它可以在市场极端波动的情况下起缓冲作用。

首先,从数据上来看,一旦市场骤涨骤跌,ETF的成交量迅速放大。但是投资者在二级市场的成交放大恰恰可以缓释一部分流动性需求,因为一级市场债券交易的流动性偏弱。一部分投资者通过二级市场来成交,解决他们的流动性问题,正好缓释了一级市场债券的流动性压力。

其次,目前债券ETF的总规模超过1万亿美元,相较于超过百万亿美元的债券市场,它的占比是比较低的。这么低的占比很难说债券ETF能对债券市场的流动性起到决定性的影响。

例如,以最早出现的债券ETF为例,当市场波动时,相较于一级市场的债券,ETF的流动性是更好的,也是更容易交易的。2020年3月20 及21日,美国市场在疫情冲击下大幅波动,3月20日,市场先大幅下跌,21日美联储支持性政策出来之后,市场又大幅反弹。ETF的成交量急剧上升。一方面ETF提供了流动性,另一方面ETF也体现了价格发现的功能。这是非常重要的。

事实上,每次极端市场波动之后,我们都看到新客户希望通过ETF获得流动性。当然债券ETF不是万能的。投资者期待通过债券ETF来管理组合的流动性。2020年4月之后,我们收到了很多新客户的查询。他们准备将债券ETF放进它们的组合中。这些首次投资债券ETF的客户在经历了市场压力之后,希望采用新的投資工具。2020年新冠疫情引起的市场波动下,投资者受到启发,希望通过债券ETF参与债券市场。

中国基金报:目前这样的环境下,债券ETF在投资者组合中扮演什么样的角色?

郭慧娴:我觉得投资债券的时机又回来了。确实债券和股票都不喜欢通胀或者滞胀。但对于投资者来说,最重要是保持投资的状态。当市场下行的时候,有些投资者可能选择卖出所有证券,持有现金。但空前是风险很高的事情。

相比于两年前,对于投资期限非常长的投资者来说,持有债券的理由更充分了。在美国和其它地区央行收紧政策的背景下,债券的收益率已经上升。确实在之前的宽松环境下,债券已经涨了很多了,经过一季度的调整,目前价格正在趋向正常。与此同时,债券的收益率也随着加息提升。

如果投资者注重分散投资,我们认为债券组合是可以提供收益的。目前中国央行趋向宽松,而美国央行正在收紧。而中国和美国债券的相关性很低。与此同时,目前两边都能提供正收益。如果组合中同时持有这两类债券,你既拥有一个充分分散的组合,也拥有收益。

总而言之,在当前这个环境下,分散投资的重要性,怎么强调都不为过。你也可以通过债券构建这样的分散组合。

中国基金报:目前美国债券ETF的资金流向情况怎么样?哪些ETF在吸收资金流入,哪些在遭遇资金流出?

郭慧娴:尽管一季度债券表现很差,债券基金(不含ETF)遭遇了资金流出,但是债券ETF整体是实现资金净流入的。债券ETF内部,短久期的产品是受投资者关注的,吸收了绝大部分的资金净流入。由于美联储收紧,美元走强,长久期的债券比较脆弱。公司债ETF、以美元计价的新兴市场债券,非投资等级债也相对脆弱。

但为什么债券ETF整体能实现资金净流入呢。一大原因是债券ETF的精准性。它可以精准地提供投资者需要的收益来源。例如,当投资者需要把钱投向短久期的债券的时候,它可以找到短久期债券ETF。不仅如此,它可以一键买入一揽子的短久期债券,获得一个分散的组合。

所以当所有的投资者都需要短久期的债券长敞口时,债券ETF是一个很好的工具。作为组合的beta 部件。

中国基金报:怎么看中国债券ETF的发展前景

郭慧娴:债券ETF在中国刚刚起步,目前产品数量有几十只。但这正是我们关注中国债券ETF发展的原因-它拥有巨大的发展空间。中国拥有全球第二大债券市场,但是债券ETF相比整体债券市场规模简直微不足道。

债券ETF作为投资工具与中国市场关注的几大投资主题联系在一起。其中之一是养老。随着人口老龄化,养老投资的重要性也有所提升。在养老投资组合中,债券ETF可作为重要工具。但是这还需要时间,也需要银行间债券市场和交易所债券的进一步融合为其中主要发展方面之一。

贝莱德密切关注中国债券市场发展,目前中国的政府债券主要由商业银行持有。贝莱德认为,这一投资者类型会逐步多元,养老金和保险等占比会提升,其它类型的财富管理机构占比也会提升。但这转变可能需要数年时间才能逐步实现。

中国政府刚刚宣布了个人养老金制度的顶层设计。对于债券ETF等投资工具来说,这是一个利好消息。但还有很多基础设施方面的工作需要做。例如,上面提到的不同交易场所的融合。贝莱德本着长期布局的态度,会等待时机到来,为中国投资者提供多元化、差异化的产品。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐