从理财现状看,5月配债需求或仍强

来源:郁言债市 2022-05-09 17:23:53

回顾今年2月和4月,银行理财行为均对市场产生扰动,不过对债市的影响并不完全相同。2月银行理财赎回偏权益类资产的行为,对股债市场同时形成一定负反馈。而4月可能存在的固收+类基金赎回行为,对债券市场的影响并不明显,主要是因为纯债类产品今年以来的收益表现较好,更多新成立理财产品的资金流入债券市场,叠加4月债市供给偏少,投资者更偏向于票息策略。

对于5月,债市环境仍然相对有利,主要由于债市可能依然是银行理财资金的主要流入方向。我们从银行理财的破净、收益回撤和收益不达基准,三个角度梳理了理财产品的到期时间分布,都指向了5月是这些理财产品到期的高峰,所以市场的不稳定性依然比较高,可能还会出现存量资金回流债市的情形。与此同时,今年以来新成立的理财产品,虽然更多比例是固收+类,但是由于纯债产品收益表现更好一些,更多新增资金可能惯性流入债市。所以债券市场在一段时间,仍然可能维持配置力量较强的格局。不过由于5月政府债净供给规模或达万亿元,相对4月的3000多亿元明显增加,因而预计5月债市资产荒程度相对4月略有减弱。

具体来看, 截至2022年4月30日,我们统计到理财产品存量规模为26.36万亿元,数量为39205只,其中理财子产品存量规模为16.63万亿元,数量为13513只。其中,今年1-4月全部理财产品募集规模约为1.88万亿元,理财子产品募集规模约为1.21万亿元。

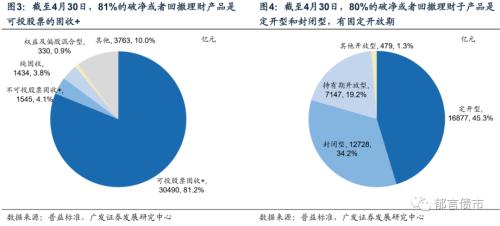

4月末3.14%理财产品破净,共8268亿元,其中,可投股票固收+产品占比77.1%,封闭型和定开型合计占比81.8%。8月、9月和11月是这些封闭型和定开型破净理财产品2022年内的到期高峰。

4月末14.23%理财产品发生回撤,共37521亿元,其中,可投股票固收+产品占比81.2%,定开型和封闭型产品合计占比接近80%。5月这部分封闭型和定开型回撤理财产品到期规模4198亿元,为年内高点。

4月末22.8%产品业绩不达基准,共6.0万亿元,其中,可投股票固收+产品占比61.6%,封闭型和定开型产品合计占比68.1%,这些封闭型和定开型将在5月到期3804亿元,也是年内高点。

文章来源丨郁言债市 作者 丨 刘郁 郭强

随着研究的不断推进,我们从最初的产品数量梳理深入到了规模统计。本篇将研究范围从银行理财子扩展到了全部银行理财产品,我们对今年以来全部银行理财产品的新发与存量规模、产品净值变化及到期时间分布进行深入梳理。

回顾今年以来的银行理财行为,可以发现其已经成为影响市场节奏的重要力量。通过对近期理财净值变化及到期规模的研究发现,5月仍然是破净和回撤理财产品到期规模较大的月份,银行理财的资金可能继续流入债市,债市或还有一波资产荒。

1.5月债市或还有一波资产荒

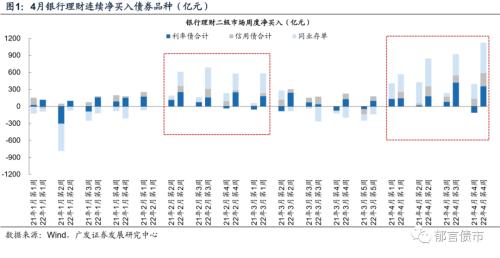

我们在4月11日的报告《当净值回撤的理财产品遇上开放期》中提到,4月开始净值回撤的理财产品迎来开放的规模增加,需要关注银行理财子产品规模变化,而可能引发的基金赎回冲击,资金可能从权益类产品流向纯债类的产品。回顾4月,我们确实看到银行理财4月连续三周,在债券二级市场净买入的资金规模都达到1000亿元以上,单月合计净买入3669亿元,创2019年以来最高。这样的净流入同样发生在2月春节之后及3月初,那时候也是理财行为对市场产生一定扰动。

然而,2月和4月这两波银行理财行为对债市的影响并不完全相同。2月银行理财赎回偏权益类资产(包括权益基金和固收+类基金)的行为,对股债市场同时形成一定负反馈,不过债市调整幅度更小一些,因而之后银行理财资金重回债市,债券市场逐步稳定。而4月部分破净或净值回撤产品到期,可能引发的固收+类基金赎回行为,对债券市场的影响并不明显,主要是因为纯债类产品今年以来的收益表现较好,更多新成立理财产品的资金流入债券市场,叠加4月债市供给偏少,投资者更偏向于票息策略,所以并没有出现类似2月部分债市品种的调整。

对于5月,债市环境仍然相对有利,主要由于债市可能依然是银行理财类资金的主要流入方向。 截至4月30日,我们统计到的银行理财产品的存量规模26.36万亿元,其中有3.76万亿元发生破净或回撤(今年以来收益为负),占比14.3%。这部分破净或者回撤理财产品,81%是投向可投股票的固收+类,同时80%是定开型和封闭型产品,有固定的重新开放的日期。因而,我们也统计了定开和封闭型破净或者回撤理财产品,重新开放的日期分布,5月依然是到期大月,规模达到4198亿元。我们可能继续看到理财资金明显流入债市的现象。 不过由于5月政府债净供给规模或达万亿元,相对4月的3000多亿元明显增加 (详细测算请参考《5月政府债净发行或破万亿元》),因而5月债市资产荒程度相对4月略有减弱。

2.2022年理财新发近2万亿元,存量26万亿元

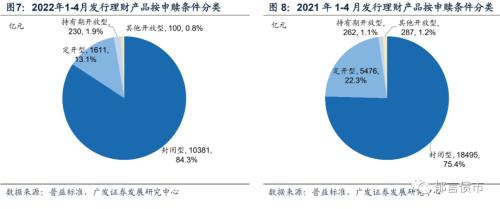

2022年1-4月共发行11171只理财产品,其中3053只为理财子产品,占比27.3%。据普益标准,2022发行的理财产品中7376只披露了募集规模,占比66.0%,共1.23万亿元,其中理财子产品0.63万亿元。

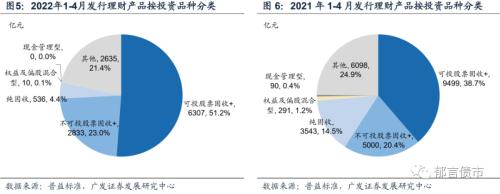

为尽量还原真实募集情况,我们分别计算了披露募集规模的封闭型、定开型、持有期开放型和其他开放型四类产品的平均规模,并按照数量比例线性外推得出2022年1-4月全部理财产品募集规模约为1.88万亿元,理财子产品募集规模约为1.21万亿元。根据推算的募集规模,与2021年同期相比,2022新发理财产品规模同比减少52.2%,新发理财子产品规模同比减少15.4%。

根据我们推算的募集规模,与2021年1-4月相比,2022年新发理财产品中,可投股票固收+、不可投股票固收+类型的产品占比分别提升12.5、2.6个百分点,纯固收、权益及偏股混合型产品占比分别下降10.1、1.1个百分点。从产品形态来看,封闭型产品占比提升8.9个百分点,而定开型产品占比下降9.2个百分点。

截至2022年4月30日,根据普益标准,我们统计到的理财产品存量规模为26.36万亿元,数量为39205只,其中理财子产品存量规模为16.63万亿元,数量为13513只。需要说明的是,普益标准的规模数据存在一定缺失,仅覆盖了披露最新存续规模的产品。根据银行理财登记中心披露的《2022年一季度银行理财市场简况》,截至2022年3月底,理财产品存续规模为28.37万亿元,理财子产品存续规模为17.27万亿元。与之相比,普益标准对全部理财产品的覆盖比例大概达到93%,对银行理财子产品的覆盖比例约为96%。

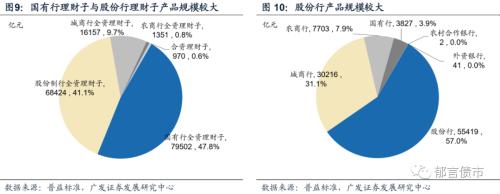

理财子产品在全部理财子产品中占比63.1%,且发行机构以国有行与股份行理财子为主。 从理财产品发行机构的类型来看,国有行与股份行理财子产品规模合计为14.79万亿元,在理财子中合计占比88.9%。而在银行发行的理财产品中,股份行发行的理财产品规模最大,为5.54万亿元,占比57.0%。

截至2022年4月30日,全部理财产品与理财子产品,从投资品种来看,均以可投股票固收+为主,分别占比33.0%和35.7%。此外,现金管理型产品规模也比较大,分别占比30.9%和31.2%,纯固收产品规模分别占比11.6%和9.2%,不可投股票固收+规模分别占比16.5%和18.2%。

从产品申赎条件来看,全部理财产品与理财子产品均以定开型和其他开放型为主,其中其他开放型产品主要为每日开放型产品。具体来看,定开型产品在全部理财产品和理财子产品中分别占比36.9%和31.4%,其他开放型产品分别占比35.7%和36.4%。

3.4月末3.14%理财产品破净,共8268亿元

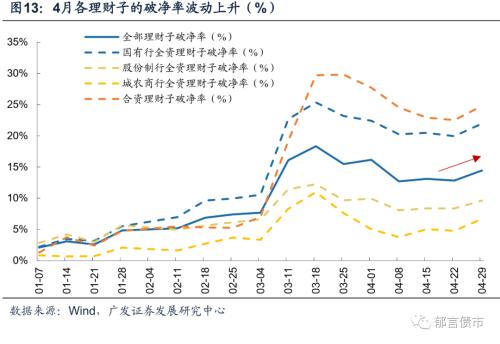

4月以来,各类理财子的破净率波动上升。4月第1周时,破净产品的占比最低,为12.7%,随后波动上升,第4周达到14.4%的高点。

截至2022年4月30日,在全部存量银行理财产品中,产品破净规模为8268亿元,占比3.14%,其中净值跌破0.99的产品规模已超过50%。具体来看,44.86%破净产品的累计单位净值在[0.99, 1),20.57%破净产品的累计单位净值在[0.98, 0.99),累计单位净值在[0.97, 0.98)、[0.95, 0.97)及0.95以下三个区间内的破净产品规模占比均超过10%,理财产品净值表现有所恶化。

从银行类型角度,国有行全资理财子公司今年出现破净的理财产品规模为3789亿元,在全部理财产品中占比4.77%,占破净产品的45.83%。其后为股份行全资理财子、股份行、合资理财子,其破净规模分别为3092亿元、759亿元、259亿元,分别在各自存续产品中占比4.52%、1.37%、26.72%,分别占破净产品规模的37.40%、9.18%、3.13%。

从产品投资品种来看,全部破净理财产品以可投股票固收+为主,为6374亿元,占比77.1%。此外,权益及偏股混合型、纯固收、不可投股票固收+产品分别占比2.8%、0.8%、0.5%。

从产品申赎条件来看,全部破净理财产品以封闭型为主,为4622亿元,占比56.4%。此外,定开型、持有期开放型、其他开放型产品的占比分别为25.4%、16.5%、1.7%。

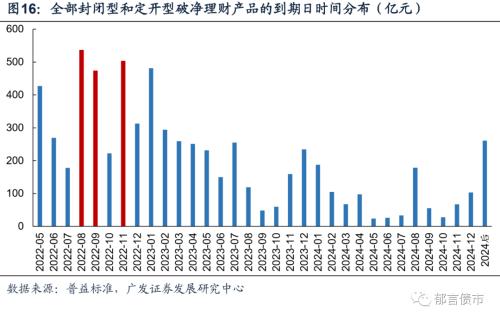

综合全部封闭型和定开型破净理财产品的下次开放时间来看,8月、9月和11月是2022年内到期高峰。2022年5-7月到期产品规模持续下降,7月到期规模降至178亿元;8-9月单月到期产品规模增加至450-550亿元,到期压力较大。

4.4月末14.23%产品发生回撤,共37521亿元

截至2022年4月30日,全部理财产品中有37521亿元今年以来负收益,占比14.23%。具体来看,今年以来收益出现回撤的产品中,41.30%产品的回撤幅度在1%以内,67.57%产品的回撤幅度在2%以内,94.40%产品的回撤幅度在5%以内,有1.05%产品的回撤幅度大于10%。

从银行类型角度,国有行全资理财子公司今年出现回撤的产品规模为16289亿元,在其存续理财产品中占比20.49%。其后,股份行全资理财子、股份行、城商行的回撤规模分别为10173亿元、6708亿元、2409亿元,分别在各自存续理财产品中占比14.87%、12.10%、7.97%。此外,合资理财子公司的回撤比例为69.63%,表明其大部分产品均出现回撤。

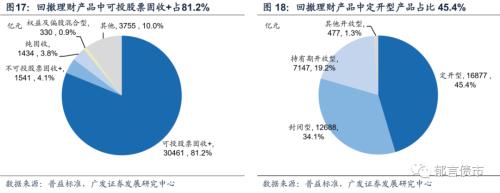

从产品投资品种来看,回撤理财产品以可投股票固收+为主,为30641亿元,占比81.2%。此外,不可投股票固收+、纯固收、权益及偏股混合型产品分别占比4.1%、3.8%、0.9%。

从产品申赎条件来看,回撤理财产品以定开型和封闭型为主,规模分别为16877、12688亿元,占比分别为45.4%、34.1%,两者合计接近80%。此外,持有期开放型、其他开放型产品的占比分别为19.2%、1.3%。

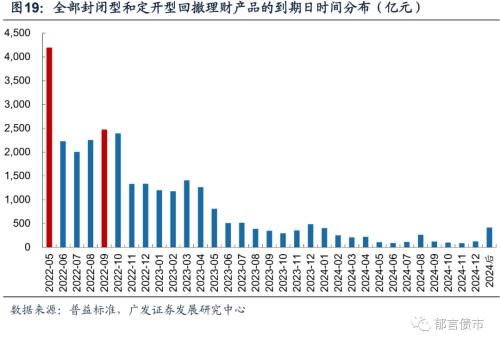

综合这些封闭型和定开型的回撤理财产品下次开放时间来看,2022年5月到期规模为年内高点。2022年5月到期产品规模为4198亿元,在当月到期的理财产品中占比14.2%。随后这部分收益回撤的理财产品到期规模明显下降,7-9月逐步上升,至9月到期产品规模达到另一个小高峰,为2475亿元。

5.4月末22.8%产品业绩不达基准,共6.0万亿元

在银行理财产品破净和收益回撤的基础之上,我们还对银行理财业绩达基准情况进行了梳理。业绩比较基准是投资者参考的重要指标,业绩不达基准的产品也可能面临被赎回的压力。因此我们将产品业绩基准或基准下限与产品成立以来年化收益率进行比较,对业绩不达基准的产品规模进行统计。

多数理财产品在设立时会设定业绩比较基准,据普益标准数据,35264只即92.5%的理财产品设立了业绩比较基准,其中对业绩比较基准设定明确数值区间(即不与指数挂钩)的产品共34104只,占比87.0%。由于其余产品挂钩的指数类型多样,统计较为复杂,我们仅对设立明确数值或数值区间业绩比较基准的产品进行统计。

截至2022年4月30日,共有6.0万亿元理财产品业绩不达标,在存续产品中占比22.8%。具体来看,国有行全资理财子产品业绩不达基准的规模较大,为2.7亿元,在全部业绩不达标产品中占比45.4%;合资理财子业绩不达基准的产品规模比例最高,为93.4%。

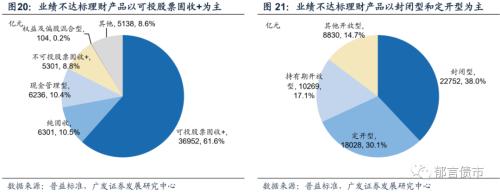

全部业绩不达标的理财产品中,从产品投资品种来看,可投股票固收+产品规模为3.7万亿元,占比61.6%。从产品申赎条件来看,封闭型和定开型产品合计规模为4.1万亿元,合计占比68.1%,这两类有固定的到期日,在投资周期内更加以收益为导向,因而受到市场调整的影响也相对大一些。

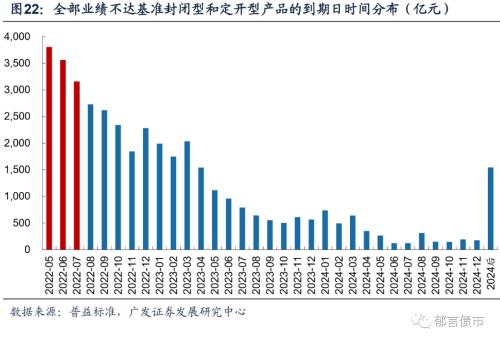

业绩不达基准理财产品将在5月迎来大规模开放,规模为3804亿元。此外,6月和7月到期规模也较大,分别为3563亿元和3159亿元。

总体来看,我们从银行理财的破净、收益回撤和收益不达基准,三个角度梳理了理财产品的到期时间分布,都指向了5月是这些理财产品到期的高峰,所以市场的不稳定性依然比较高,可能还会出现存量资金回流债市的情形。与此同时,今年以来新成立的理财产品,虽然更多比例是固收+类,但是由于纯债产品收益表现更好一些,更多新增资金可能惯性流入债市。所以债券市场在一段时间,仍然可能维持配置力量较强的格局。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐