“热搜上的银行”| 存款消失屡成焦点,谁来为储户安全负责?

来源:北京商报 2021-12-24 11:24:53

2021年即将收官,北京商报记者对年内银行“荣登”热搜的内容进行盘点发现,金融安全依旧是人们较为关注的话题。今年10月、11月,发生了多笔存款被莫名质押,但企业客户却“毫不知情”的事件,一度将储户资金安全的话题推上热搜。12月23日,北京商报记者梳理裁判文书网发现,个人客户存款消失的案件此前也有出现。大多数储户认为,造成存款消失是银行监管不力、取款审核程序存在严重瑕疵。那么在存款消失的背后,银行犯错的根源是什么?未来如何提升风控能力保证储户资金安全?

存款“消失案”频发

存款是储户基于最基本的信任将货币存入银行的一种动产,在存入后,银行有责任和义务保证储户的资金安全。但今年以来,存款“莫名消失”的话题却频频将银行推上热搜,12月23日,北京商报记者梳理裁判文书网发现,个人客户存款消失的案件此前也曾出现多起。

北京商报记者梳理裁判文书网诉讼请求发现,出现存款消失的关键一环多在办理业务时发生。一位储户在2017年一次性共存入现金3.5万元,加上之前账户余额为35285.89元,在存入上述3.5万元现金后账户余额应为70285.89元,在存储期间,储户同时办理了活期存款变为定期存款业务,但并没有取走款项。按理来说,账户余额应该不变,但银行流水单中所记载的账户余额仅为285.89元,缺少了7万元。

更早之前,一位储户也在诉讼请求中称,2016年其在某城商行分行开设账户,在此之后陆续存款共计48万元,但是由于银行违规操作,致使其账户内28万元存款消失。另一类情况则存在于银行卡被盗刷、诈骗等现象。例如,有储户在上诉文书中称,自己名下的银行卡被盗刷导致存款消失,银行在非本人操作,甚至不需要取款密码的情形下,就将卡内的存款转入第三方交易平台,致使存款消失,银行应负赔偿责任。

谈及储户存款频频消失,资深银行业分析人士王剑辉指出,出现存款消失的问题通常有两类,一类是存款进入的渠道不正规,例如,储户相信了某个银行客户经理,由客户经理代为操作,如果客户经理本身有恶意侵占的意图,那就会存在风险隐患。另一类是一些经办人在办理存款的过程中,做一些“手脚”将资金未存入存款账户,而是存入投资理财账户也会造成储户资金出现损失。

什么原因导致存款消失?

钱存进去了,最后却是“竹篮打水一场空”,让人不得不对银行存款安全性产生质疑。大多数储户认为,既然与银行双方之间建立起存储合同关系,银行就有义务保证存款的安全,造成存款消失是银行监管不力、取款审核程序存在严重瑕疵。

从民事裁定书来看,有法院在认定中指出,开设储蓄存款账户后,储户便与银行之间建立储蓄存款合同关系。在该合同关系项下,储户的主要权利是存款自愿、取款自由、存款有息、存款信息获得保密和存款人的合法权益不受非法侵害,因此保证存款本金和利息的及时支付、保障储户的存款安全是银行的重要义务。银行的安全保障义务的程度应当以社会发展的程度为基础,既要保护储户的权利,又要维护相关产业的健康发展,因此在合同关系项下,储户自身亦负有谨慎的义务。

不过,需要关注的是,存款消失这一事件较为复杂,存款人首先应当举证证明其所主张的“未取款成功、存款消失”这一事实客观存在,也即应提交其损失客观存在的初步证据,法院才能进一步审查该损失的发生是否与银行未尽到安全保障义务存在因果联系,进而认定银行的责任。

那么,究竟是什么原因导致存款“蒸发”?中国(香港)金融衍生品投资研究院院长王红英在接受北京商报记者采访时表示,当存款人在存款时,由于会与相关的银行业务人员“打交道”,很容易将印章、甚至银行密码等个人信息进行共享。这时,如果银行内部相关人员与贷款人进行勾结,就会存在将储户存款作为质押来进行诈骗的一种方式。

建立多方位、多层次监管体系

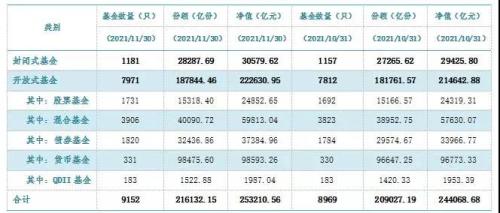

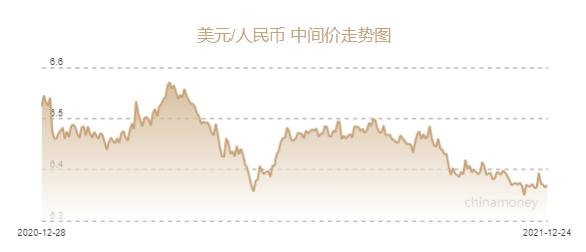

存款消失的情况不仅存在于个人储户,今年10月、11月渤海银行(港股09668)南京分行、浦发银行(行情600000,诊股)南通分行两家银行分别与企业客户因存单质押银行承兑汇票业务发生纠纷,一度引发行业关注。

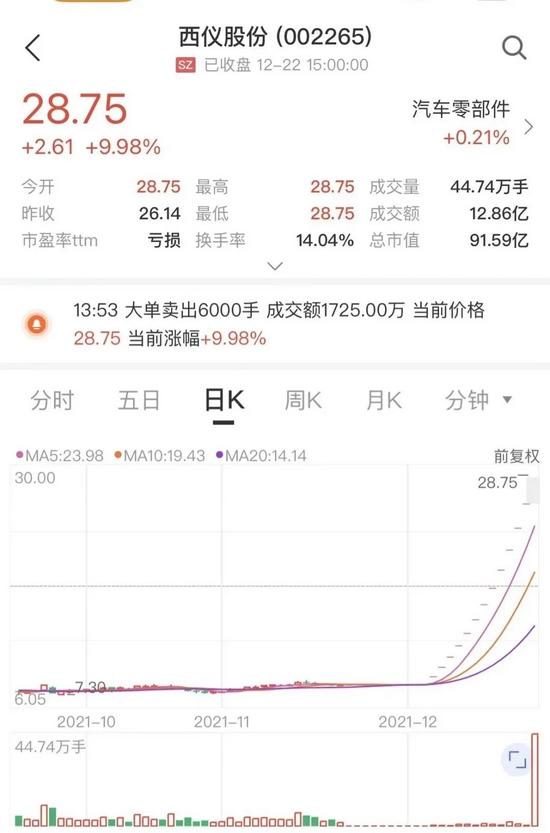

上述两个事件的共性就是企业存款存在被质押的情况,但公司却“毫不知情”。今年10月,一家名为济民可信的医药集团指控渤海银行南京分行在该集团子公司山禾药业与恒生制药“毫不知情”的情况下挪用该公司存于该行的28亿元存款,用作第三方公司的贷款质押担保。11月,科远智慧(行情002380,诊股)表示,该公司于浦发银行南通分行购买的4000万元定期存款产品未能按期赎回,经查该存款在存入分行当日就已作为银行汇票的质押担保,但公司对此“毫不知情”。

在相关事件发生后,两家银行均已报案,银保监会第一时间派驻监管工作组开展现场调查和督导,并要求涉事银行总行同步进驻相关分支机构,对相关票据业务开展全面风险排查。不过,出现存款安全问题无疑表现出银行监管流于形式、内控岗位职能缺失。在王红英看来,未来银行应加大内部管理,强化对员工法律知识的普及,通过加大惩处措施严防员工内外勾结违法犯罪。同时,还应建立大数据风控体系,使得存款人以及贷款人相关的业务审批流程进一步规范,只有建立多方位、多层次的监管体系才会堵住此类违法违规漏洞。

王剑辉进一步指出,银行需要强化内部合规管理,同时强化相关人员的监督管理,不能让储户的资金脱离合规监管的视线。针对处置事件的最新进展,北京商报记者分别致电浦发银行、渤海银行方面进行采访,浦发银行相关人士表示,“目前没有可以对外发布的信息”;而渤海银行电话也并未接通。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐