全面降准后,银行股配置即将迎来风口?

来源:国际金融报 2021-12-14 10:23:55

近期,据记者观察,随着央行降准落地,银行板块似乎有迎来“春天”之势。多家券商发布研报表示,建议关注银行板块的配置价值,并表示银行板块的估值当前处于历史的低位。

从市场表现来看,自12月初以来,银行板块便持续攀升,涨幅近2.6%。截至12月13日收盘,银行板块收盘报9829.03,虽然当日微跌0.81%,但板块整体仍处于上升趋势之中。

多家券商喊话银行板块

多家券商近日发布研报指出,当前银行板块估值处于历史低位,是值得“上车”的好时机。

例如,中信证券(行情600030,诊股)发布研报指出,建议积极关注银行板块的配置价值。并表示,预计稳增长的宏观政策将在年底、2022年初前置发力,因此对于银行股投资而言,随着宏观政策定调友好、房企个案平稳处置,前期压制板块表现的经济景气和资产质量悲观预期有望逐步改善。

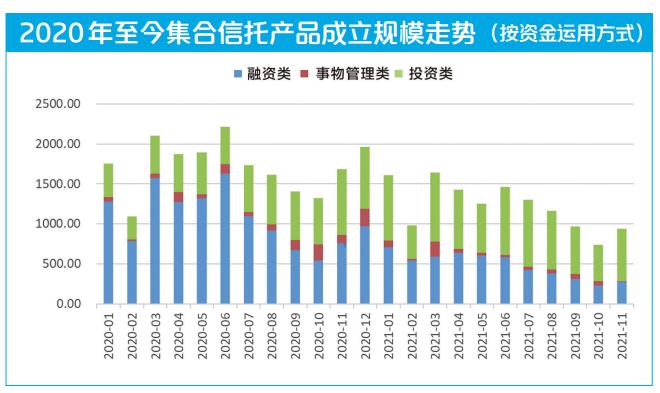

“今年3季度以来国内经济下行压力有所加大,中央经济工作会议也首次提出我国经济发展面临‘需求收缩、供给冲击、预期转弱的三重压力’。”平安证券在研报中指出,在这样的背景下,顶层设计的政策目标在向稳增长倾斜,在今年年内,也实施了第二次全面降准。

平安证券研究团队表示,展望2022年,预计随着政策面逆周期调节力度会有所加大,银行有望迎来一个相对宽松温和的监管环境,而银行板块也将迎来“纠偏”。“当前银行板块估值水平处在历史的绝对低位,估值对应隐含不良率约12%,市场对于经济下行压力和银行资产质量的悲观预期已充分反映,在政策支持下建议关注过度悲观预期‘纠偏’带来的估值修复。”

对于此前市场多数对于银行板块热情不高,前海开源基金首席经济学家杨德龙告诉《国际金融报》记者,主要在于两方面原因:首先,多数投资者对银行未来的盈利增速期待不高;其次,基于银行与房地产存在较高的关联度,所以随着当前房地产行业整体发展增速下降,甚至个别房企出现资金链断裂等问题影响,也可能造成市场对银行估值的看低。

银行板块估值迎来修复

“降准对银行股确实是利好,能带来估值修复。”杨德龙坦言,随着当前对房地产政策的边际宽松,银行股确有估值反弹机会,但至于能够回升多久,可能不会出现大幅上涨。

“今年银行领域金融监管政策频频落地,一方面在加强信贷投放引导的同时,对银行负债端进行规范,另一方面资管新规配套政策查漏补缺,持续推进资管转型,在股权治理和关联交易、资本管理能力等方面对银行提出更高要求,密集政策出台之后进入落地观测期。”华西证券(行情002926,诊股)分析师刘志平指出,预计明年,监管机构除继续引导金融机构支持实体经济外,也将在银行风险管理、资本补充、存款利率市场化、中小银行整合等方面陆续出台配套政策。

对于明年银行板块的预期,杨德龙认为,对投资者而言,除去担忧地产问题,主要担心经济增速放缓,以及经济转型过程中可能会导致的银行出现潜在坏账率的上升,但后期在银行板块发展趋势中必然也会出现分化。“后期资产质量比较好的银行可能将会受到更多投资者关注,而涉及房地产贷款比较多的银行,可能后期仍然会受到房地产行业的拖累。”

“2022年,银行业景气度整体仍受经济基本面影响,在预期没有改善下,行业景气度也难言提升,后期仍需密切关注行业景气度的拐点情况。”刘志平建议,关注财富管理发力基础扎实、未来具有较大成长空间的银行,以及具有区域优势高成长和高盈利性银行。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐