诺德基金王宪彪 :信用局部收缩环境下,债券市场将往何处去?

来源:金融界网 2021-05-12 12:22:41

在各类信用事件的冲击下,投资者神经更加脆弱,机构行为更加趋于一致。未来债券市场将往何处去?诺德基金债券研究员王宪彪分析,尽管优质债券供给偏少,但各类机构“扩表”速度并未放缓,机构欠配问题较为突出,信用债市场各品种所谓的洼地被迅速填平,策略上建议投资人重点关注政治局会议关于经济形势判断和货币政策的定调,谋定而后动,提防5月份资金面和供给放量对债市的冲击。

热点问答:

1、 永煤事件以来,信用债市场出现局部收缩

王宪彪 :2020年在华晨集团、盛京能源等企业违约后,2020年11月中旬,永煤集团突然公告20永煤SCP003到期不能足额偿付本息,构成实质性违约。永煤事件后,信用债市场出现局部收缩,部分区域及主体融资环境快速恶化,部分自身财务状况不佳的地方国企存量债券出现较多抛盘、新发债券出现大面积取消问题,时至今日市场观望情绪仍然较为浓厚,局部收缩态势仍未得到有效缓解。

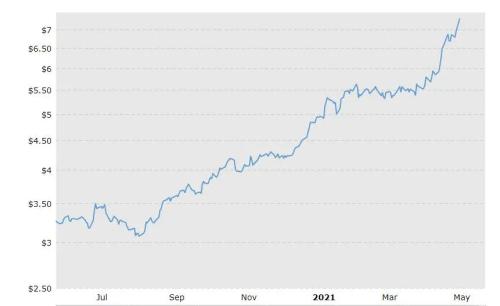

永煤事件后,2020年11月和12月信用债净融资额连续为负,取消发行的债券规模占比大幅上升。2021年一季度信用债净融资额为6,869.81亿元,同比减少10,358.24亿元,但较去年四季度增加9,091.68亿元,略有回暖。

具体来看,产业债2021年一季度累计发行1.67万亿元,净融资额为-20.21亿元,发行总额和净融资额分别较去年同期减少2,907.63亿元和10,000.62亿元,同比大幅回落,净融资额环比有所改善,但仍处低位。城投债2021年一季度累计发行1.52万亿元,净融资额为6,888.02亿元,发行总额较去年同期增加3,993.97亿元,净融资额则同比减少359.62亿元。

2、 债市将往何处去?

王宪彪 :由于今年的信用收缩是局部性的,在各类信用事件的冲击下,投资者神经更加脆弱,机构行为更加趋于一致,市场主流机构无人再提信用下沉策略,配置则主要集中于经济发展状况良好的城投企业债券或高等级信用债,导致高等级信用利差和期限利差进一步收窄,性价比趋弱。尽管优质债券供给偏少,但各类机构“扩表”速度并未放缓,机构欠配问题较为突出,信用债市场各品种所谓的洼地被迅速填平。如银行永续债、资产支持证券、同业存单甚至超长期利率债。短期看,各类机构的欠配成为当前支撑债市主要因素。但展望后市,基本面继续较好的增长势头叠加地方债和利率债供给的放量可能会成为主导债市走势的核心因素,在可挖掘机会趋少的环境下,建议投资人重点关注政治局会议关于经济形势判断和货币政策的定调,谋定而后动,提防5月份资金面和供给放量对债市的冲击。