信保业务承保亏损超百亿元 财险公司该如何排雷

来源:金融时报 2021-04-14 16:23:55

从前几年的快速扩张到去年以来被大幅压缩,信用保证保险业务正在经历行业大调整。据不完全统计,截至目前,2020年财险公司信保业务规模明显收缩,保费收入同比下降18.36%,全行业新保业务亏损额逾百亿元。

《金融时报》记者从业内了解到,由于信保业务暴露出了较多的业务风险,特别是2020年受到外部经济局势及疫情常态化的双重影响,保费增速减缓,保险公司开始对信保业务规模进行调整、压缩,甚至有公司宣布退出信保业务。

“摇钱树”变“雷区”

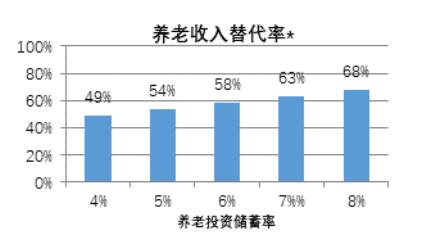

过去十年间,我国融资性信用保证保险发展迅猛,并在推进普惠金融发展等方面发挥了重要作用。数据显示,其保费规模从2010年的119亿元到2019年的1044亿元,翻了近9倍,近3年复合增长率高达39%,远超财险行业的整体增速。然而近几年来,在其光环的背后充满了“雷区”,违规承保P2P平台保证保险业务、强制搭售等问题凸显。

2020年,多家保险公司的信用保证保险业务频频暴雷。在财险公司中,阳光信保去年保险业务收入仅为0.25亿元,但净利润亏损高达近8亿元,成为2020年保费收入最少、亏损却最多的险企。

在上市险企中,2020年信保业务亏损最多的当属人保财险。人保财险年报显示,在信用保证保险业务增量上,规模同比下降76.8%。年报显示,由于疫情导致社会信用风险水平提高,存量业务逾期率上升,赔付成本同比增加;加之融资性信用保证保险业务规模收紧,保费收入减少,整体信用保证保险赔付率同比上升46.6%,费用率同比下降23.5%,综合成本率同比上升23.1%,承保亏损51.04亿元。

“信用保证保险承保亏损主要系融资性信保业务风险长尾性所致。”人保财险拟任总裁于泽在业绩发布会上回应称。

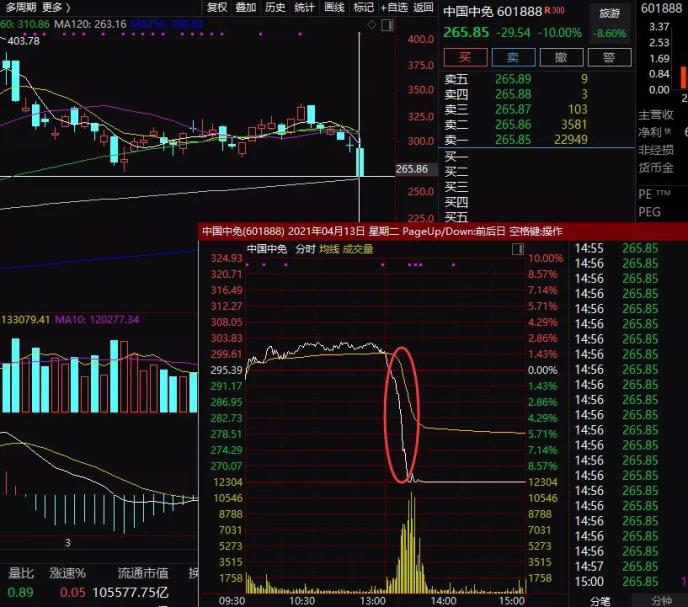

针对导致信保业务“爆雷”风险的武汉金凰假黄金案、玖富案等事件,中国人保(行情601319,诊股)董事长罗熹在业绩发布会上表示,“去年,我们发生了几个案件,金凰案件、玖富案件以及最近的假保单案件,其实都反映了我们内部治理的问题。”罗熹还表示,将强力推动公司内部治理体系的完善,搭建现代公司治理架构。

首都经贸大学保险系副主任李文中就人保财险的信保业务情况分析认为,对于人保财险来说,当前要加强存量信保业务的风险管控,做好风险预警,同贷款人合作加强逾期贷款催收,强化代位追偿。

融资性信保业务引来重点监管

2020年,针对信保业务的风险问题,银保监会已多次出台文件,对融资性信保业务做出规范和指引。如去年5月发布的《信用保险和保证保险业务监管办法》全面收紧对于保险公司资本和运营的要求,配套的统计制度也于2021年1月1日起施行;9月发布的融资性信保业务保前、保后管理操作两大“指引”,明确强化销售环节透明性,强化风险审核独立性,强化合作方管理,重点对保前风险管理和保后监控指标和标准等要求。

去年以来,浙商财险因巨额亏损,偿付能力被击穿,遭受监管部门要求停止接受新业务、停止增设分支机构等处罚;中华财险上海分公司在承保网络借贷信息中介机构信用贷款保证保险业务中,被银保监会消保局通报存在三项侵害消费者权益的行为。

今年初始,严监管继续深入,1月6日,银保监会消保局点名批评人保财险在保证保险业务经营中,存在着承保后未及时签发保险单、未严格执行经银保监会备案的保险费率、使用已废止的保险条款等问题,涉及保单700余万笔。同时,安心财险也被爆出偿付能力不足的主要原因与其信保业务有关,该公司去年三季度收到银保监会的《监管函》,被要求其“对信用保证保险业务准备金的评估方法和精算假设的合理性进行分析,并制定详细的整改方案”。

在中国社科院保险与经济发展研究中心副主任王向楠看来,虽然近两年信保业务多点暴雷、大面积亏损,让险企经历了风险教育。但长期看并不一定是坏事。他认为,信保业务的市场空间大,业务领域很多,而不同保险公司经营业绩的差异很大,所以险企通过改进经营水平能够实现增长和盈利。同时,信保业务与其他保险业务的差异大,专业化经营是优势。

从整个融资性信保行业来看,目前大型险企已开始加强对存量业务的风控力度,更加审慎开展新增业务。行业存量风险正逐步出清,赔付支出有望改善,市场份额将进一步向头部机构聚集。

风控能力是信保业务发展关键

从目前来看,融资性信保业务中往往存在着信息真实性和完整性不足、风控能力以及模型手段跟不上等现象。

对此,行业资深人士认为,在经济下行和监管收紧的双重压力下,险企必须加强风控水平,建立自己的风控模型,基于业务的风险水平来区别定价,以获得足够的风险对价,同时着重进行交叉验证和多维风险审核,加强贷后催收追偿和过程管控措施更好地应对信保业务可能出现的风险。

众安保险常务副总经理王敏在接受《金融时报》记者采访时表示,为应对外部环境的变化,众安从2019年开始就主动提高信保业务风控标准,控制底层资产风险,避免过度授信。同时,缩减业务规模尤其是大幅提高与互联网金融平台合作的门槛。

值得一提的是,在2020年信保业务普遍低迷和整体亏损的情况下,众安却交出了不错的成绩单。2020年,众安消费金融生态总保费约21.6亿元,同比下降约30%;其中赔付率63.3%,较2019年降低33.7%,且其信保业务实现承保盈利。

就如何规避信保业务风险,王敏表示,风控能力是信保业务发展的关键,保险公司应该加强对风险控制的管理能力,将外部宏观经济预警和内部信保风险管理进行动态结合,以减少经济波动对信用风险造成的不良影响。