首见券商分支机构接“两融绕标”罚单!监管正重点规制“两融套现”风险

来源:财联社 2021-12-01 17:24:08

绕标业务一直是两融业务的“禁区”,但是踏入禁区的仍大有人在。中信建投(行情601066,诊股)上海徐汇区太原路营业部接上海证监局罚单,被采取责令改正监管措施。这也是首例券商分支机构因“为客户两融绕标提供便利”而遭罚。

根据公告显示,该营业部存在三方面问题,一是未能审慎履职,全面了解投资者情况;二是为客户两融绕标等不正当交易活动提供便利;三是未严格执行公司制度、经纪人管理不到位、从事期货中间介绍业务的员工不具备期货从业资格、综合管理不足等问题。

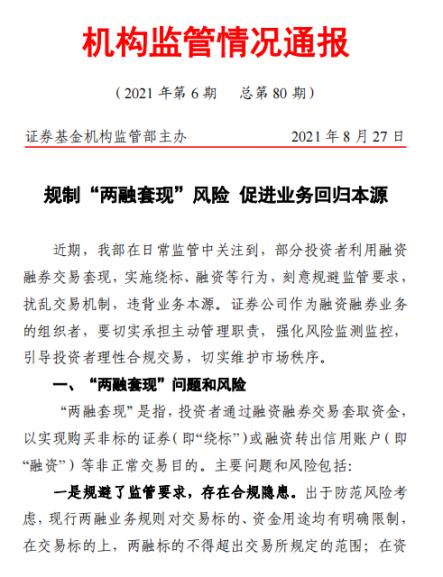

就在今年8月,监管部门曾明确表示将加大对两融业务合规展业的关注、检查与处罚力度,可以说是为两融“绕标套现”再上“紧箍咒”。在《规制“两融套现”,风险促进业务回归本源》中,重点敦促证券公司正视“两融套现”问题,强化展业合规意识;切实落实主体责任,主动排查清理违规行为;回归两融业务本源,严防融资“信贷”化。

此外记者也留意到,今年以来,监管部门对证券从业人员,尤其是分支机构违规行为的监管力度正不断加强。据统计,今年内至少有10起违规处罚,涉及营业部员工委托他人从事客户招揽活动以及“飞单”等,另有至少26名分支机构负责人遭罚。同时,在“双罚”机制下,年内至少17家次机构因员工违规被监管问责。

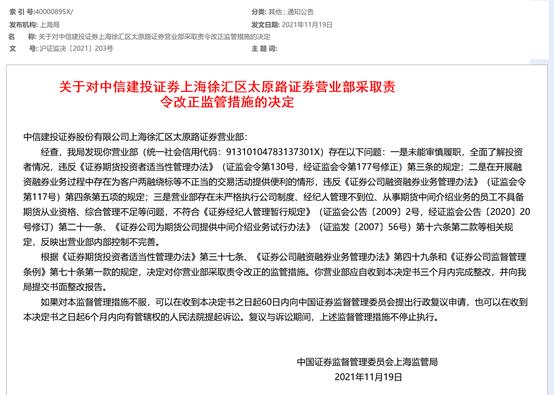

首张分支机构“两融绕标”罚单

日前,上海证监局公布《关于对中信建投证券上海徐汇区太原路证券营业部采取责令改正监管措施的决定》称,发现中信建投上海徐汇区太原路营业部存在三项问题:

一是未能审慎履职,全面了解投资者情况,违反《证券期货投资者适当性管理办法》相关规定;

二是在开展融资融券业务过程中,存在为客户两融绕标等不正当的交易活动提供便利的情形,违反《证券公司融资融券业务管理办法》相关规定;

三是营业部存在未严格执行公司制度、经纪人管理不到位、从事期货中间介绍业务的员工不具备期货从业资格、综合管理不足等问题,反映出营业部内部控制不完善。

上海证监局表示,决定对该营业部采取责令改正的监管措施,该营业部须在自收到决定书3个月内完成整改,且提交书面整改报告。

值得注意的是,这或是首例券商分支机构因两融绕标问题而遭罚。

监管重拳整治“绕标套现”

两融“绕标套现”,指的是投资者通过融资融券交易套取资金,以实现购买非标的证券(即“绕标”)或融资转出信用账户(即 “融资”)等非正常交易目的。这是在市场资金需求旺盛之下催生的新产物,多用以变相扩大两融交易标的或进行新股申购。

但该模式存在较大隐患与风险,主要集中在四点:一是规避了监管要求,存在合规隐患;二是扰乱了交易机制,信用风险加大;三是规避了信披义务,风险传染性高;四是弱化了监测效能,违法隐患增加。因此,“两融套现”也长期是监管的重点整治对象。

就在今年8月,监管部门曾向券商下发《规制“两融套现”,风险促进业务回归本源》,其中提及多项监管要求。

其一,正视“两融套现”问题,强化展业合规意识。诱导或指导投资者利用特定交易手法实施“两融套现”,或为该行为专项提供融资授信、系统操作便利等,均属于违反“不得为客户进行不正当交易活动提供便利”原则性要求的行为。各证券公司应当按照实质重于形式的原则,正确看待“两融套现”的问题和风险,回归两融业务本源,严守规范展业底线。

其二,切实落实主体责任,主动排查清理违规行为。各证券公司应当强化信用账户交易行为监测,提升异常交易识别能力,充分研究“两融套现”手法并针对性实施排查。

一方面,通过完善授信限额、持仓结构、动态保证金和展期评估管理等,逐步规制存量风险、防范增量风险;另一方面,对“高股价操纵风险”可疑账户,应当采取有效措施核实客户身份和交易动机,涉嫌账户出借、违规融资的应当予以清理;如涉及分支机构员工为相关行为提供便利的,应当严肃追责并报告相关部门。

其三,回归两融业务本源,严防融资“信贷”化。为防止场内股票质押风险向两融业务转移,防范上市公司大股东利用“两融套现”变相融资、变相减持,各证券公司应当综合考虑上市公司大股东的担保品变现难度和集中度,审慎确定授信、可冲抵保证金折算率等风控指标,采取必要的前端控制手段,限制变相质押融资行为,维护两融业务正常秩序。

监管部门表示,下一步,将持续关注融资融券业务合规展业情况,加大以问题和风险为导向的现场检查力度,对业务认识和风险管理不到位的公司,依法从严采取监管措施。

分支机构监管从严信号明显

今年以来,监管部门对证券从业人员,尤其是分支机构违规行为的监管与追责问责力度正持续加大。

“委托他人招揽客户”是监管处罚的重点之一。11月25日,重庆证监局发布一则处罚决定,川财证券重庆金山路营业部从业人员李岷键,因存在委托他人从事客户招揽活动的行为,遭采取出具警示函的行政监管措施。这也并非孤案,据记者梳理,今年内监管部门针对此类行为,已至少开具5张罚单。

与此同时,“飞单”在今年再成高发现象,并成为监管的重点打击对象。10月14日,湘财证券库尔勒人民东路营业部刘瑾,因涉及“私下向客户推介、销售非湘财证券发行或代销的金融产品”以及“作为证券从业人员借用他人证券账户进行证券交易”,遭新疆证监局采取出具警示函的行政监管措施。值得注意的是,今年内此类行为已被开5张罚单,共涉及5名从业人员,其中甚至还包括1名营业部负责人。

针对分支机构负责人的监管也正趋严。据统计,今年内已有超过26名分支机构负责人遭罚,处罚原因主要涉及承担管理责任,或因“飞单”、从事营利活动、违规兼职等谋取不当利益,还有因违法买卖股票、接受客户委托买卖证券,此外,为客户融资或出借账户提供便利等违规展业行为也是违规多发地。

还有一个明显信号是,从近年来针对分支机构的处罚情况来看,“压实主体责任、罚必双罚”的趋势明显,券商分支机构因员工的违规行为而遭监管处罚问责的情况显著增多。据统计,今年以来,这样的案例已至少发生17起。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐