万众期待的REITs终于上线了!一个30%的收益机会:公募REITs要打新吗?

来源:证券之星 2021-05-31 15:22:57

近期,万众期待的REITS终于上线了。

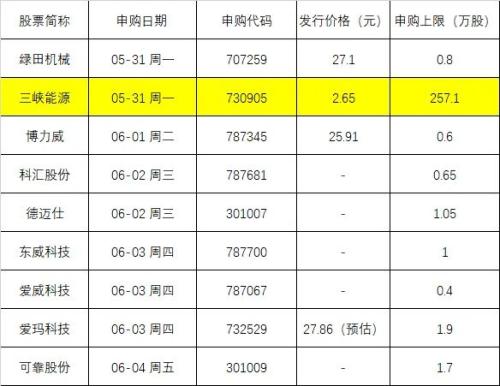

5月26日晚间,首次获批公募REITs项目陆续发布份额发售公告,在近日完成项目的询价后,将于5月31日起开始认购。

相关公告显示,张江REIT、浙江杭徽、东吴苏园、普洛斯、盐港REIT、首钢绿能、首创水务、广州广河、蛇口产园9只公募REITs最终认购价格分别为2.99元、8.72元、3.88元、3.89元、2.3元、13.38元、3.7元、13.02元、2.31元。

根据最终确定的认购价格及发售份数,9只公募REITs合计募集金额为314.03亿元,其中,由平安基金担任管理人的广州广河REITs预计募集金额达到91.14亿元,是目前已公布募集金额的公募REITs中最多的一只,普洛斯REITs预计募集金额也达到58.35亿元。

值得一提的是,本次REITs发行受到了机构热捧。从目前询价结果来看,私募基金,商业银行、保险、券商的资管机构均有参与,已经披露的9只产品均实现超比例认购。

机构那边可谓是热情高涨,那么对基民来说,公募REITs基金的吸引力如何?

首先需要了解一下,什么是REITs。

REITs是个舶来品,全称Real Estate Investment Trusts,即房地产信托投资基金。它是指向投资者发行收益凭证,募集资金投资于不动产,并将绝大部分收益分配给投资者的标准化金融产品。

该类基金在国外运作已经相当成熟,在国内还是新兴事物,公募基础设施证券投资基金(REITs)是近年来资本市场最重要的金融创新产品之一。

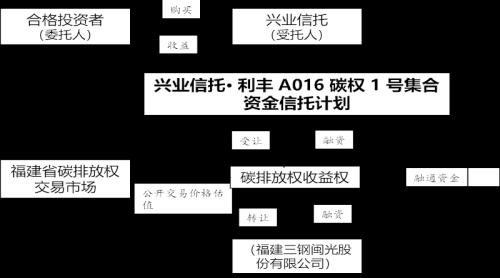

从架构特点上来看,基础设施公募REITs采取“公募基金+ABS+项目公司”三层架构。首先,基金将80%以上资产投资于基础设施ABS,并持有其全部份额;基础设施ABS再持有基础设施项目公司全部股权;最终,基金通过ABS和项目公司等特殊目的载体取得基础设施项目完全所有权或经营权利。

基金管理人主动运营管理基础设施项目,以获取基础设施项目租金、收费等稳定现金流为主要目的。

通俗点理解,就是REITs从投资者募集一笔钱,然后去投资一个园区或者高速公路,未来产生的租金和过路费,扣除经营费用后绝大部分利润(90%以上),都分红给投资者,类似包租婆的收租模式。不过相比购置物业来说,公募REITs参与门槛较低。

本次发行的8只REITs基金中,有2只涉及仓储物流(普洛斯、盐港REIT),2只涉及高速公路(浙商杭徽、广州广河),3只涉及产业园区(张江REIT、东吴苏园、蛇口产园),另外2只则分别是污水处理和垃圾处理及发电(首创水务及首钢绿能)。

业内人士指出,公募REITs有利于盘活海量的优质资产,优化基础设施的融资模式,助力资金向新基建领域倾斜。而作为基础设施投资大国,我国庞大的基础设施存量规模,相对偏低的证券化率,都让这一新兴投资领域未来发展充满想象空间,未来或能达万亿级规模。

相比债券和股票,REITs基金有何优势和不足?

公募REITs基金主要有两种收益,项目分红和资产增值。

与股票相比,公募REITs具有较高的分红比例,采取强制分红政策,收益分配比例要求不低于基础设施项目年度可供分配金额的90%,收益分配较高股息股票而言可能更加稳定;另外,底层资产主要为成熟优质、运营稳定的基础设施项目,现金流预期相对明确,单位价值波动性原则上相对有限。从物业运营来看,基本不会出现大幅增长或者维持持续性的高增长,产品收益相对稳定。

与债券相比,基础设施公募REITs无固定利息回报,但有稳定强制的分红机制,在此基础上有资产增值带来的份额价值提升预期。

预计当期派息情况,来自华泰研究

同时投资者需要注意的是,在上市之后,公募REITs基金采取封闭式运作,不开通申购赎回,只能在二级市场交易,届时需要注意基金的折溢价风险。从存续期来看,首批9只产品的存续期均在20年以上,最长的达到99年。

说完了收益,再来谈一下风险:

1. 流动性风险:REITs是封闭性基金,封闭期从20年到99年不等。所以基金无法向开放式基金一样随时赎回,只能通过二级市场交易。

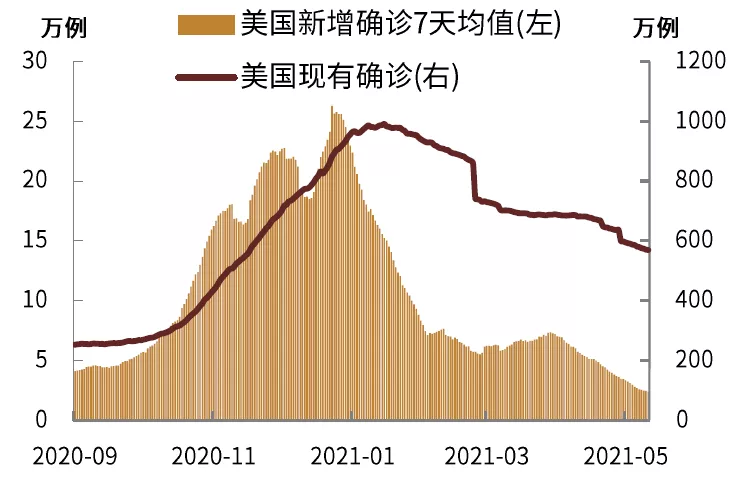

2. 现金流波动风险:前面列出的预计现金分派率数据,也就是分红(租金)带来的收益率。但这个也是只预估的,未来十几年甚至几十年能否稳定还不好说,比如遇到去年疫情的情况,大量企业停产、甚至倒闭,对园区来说租金收入会剧烈减少。

3. 定价风险:由于REITs上市都采用类似IPO的定价模式,投资者所持的REITs份额可以在二级市场上交易,因此资质较差的产品可能存在上市即破发的风险。不过首批这9只都被机构超额认购了,应该不存在这个问题,后续产品还需要擦亮眼睛。

4. 经营风险:好的资产同样需要好的管理团队的运作。对于募集说明书中基金资产、净值、项目运营的情况等重要信息,一般要季度或者半年才披露,管理团队经营不善导致资产贬值的情况也需要格外注意。

5. 估值风险:按照美国以及日本的经验,REITs资产估值的波动往往是大于分红波动的。也就是说,尽管你投的项目经营良好、分红稳定,同样也有可能出现资产价格的波动,导致损失。例如出现极端事件(如地震、台风等),价格可能会出现剧烈波动。

例如之前的万科REITs,上市时价格是1块(换算),一度炒到1.15,然后又跌回0.9,从溢价变成折价,如果开始不卖会发现居然还能被套上几年。

“公募REITs基金偏中低风险,和股票基金相比风险较低,和固收类基金相比风险偏高一些。公募REITs作为一个新品种,给投资者提供了一个新的投资标的,投资者可以根据自己的风险偏好,对于公募REITs充分了解之后再进行投资。”前海开源基金首席经济学家杨德龙说。

业内人士认为,REITs适合两类投资者投资:第一类是有大类资产配置观念,长期持有而非短期操作的投资者(如机构资产配置);第二类适合以往持有银行理财信托计划债基以及银行等高派息个股的中低风险偏好投资者。

个人投资者怎么买?

根据发售时间安排,在顺利完成网下投资者认购之后,首批公募REITs将在5月31日启动公众投资者认购。

从基金发售公告上看,张江REIT、盐港REIT、首钢绿能、广州广河、蛇口产园5只公募REITs面向公众投资者的募集时间只有5月31日-6月1日短短两天时间,浙江杭徽、东吴苏园、普洛斯、首创水务4只公募REITs面向公众投资者则有3天募集时间,为5月31日至6月2日。

公众投资者可以通过场外直销及代销机构认购,也可以通过券商走场内认购方式,而从投资门槛上看,上交所的场内认购多数是1000元为最低认购门槛,深交所的场内认购是1000份为最低认购门槛,而每只公募REITs场外的最低认购门槛不太一样,有最低100元的,也有最低1000元的,投资者在参与认购时要看清楚相关规定。

不过由于场外购买的REITs需要托管回场内才能退出,因此推荐在券商开户进行场内购买。

在认购费方面,从目前9只产品的公告来看,大部分产品的认购费率根据认购金额分为四档:认购金额低于100万元、100万-300万、300万-500万,认购费率分别为0.6%、0.4%、0.2%,高于500万认购费率为每笔1000元。也有少部分产品的认购费率分为两档。

由于战略配售占据较大比例,意味着留给网下投资者和公众投资者的数量不多。首批9只产品向公众投资者发售的数量均不超过1亿份,即使是发售份额最多的普洛斯(15亿份),向公众投资者发售的数量也仅有8400万份,仅占全部发售数量的5.6%。

这也意味着,个人投资者的中签率可能会比较低。虽然年化复合收益率可能不会太高,但是上市首日涨跌幅30%,后续交易日的涨跌幅10%的机制,如参考科创板基金的例子,新“物种”往往比较容易炒作,加之投资门槛不是很高,如果打新能中的话相当于中了个“大肉签”。

对于具体产品的选择,投资者可以比较募集书中的经营数据,详细了解产品详情后购买,或者直接抄机构的作业,哪个超额认购倍数高买哪个。不过首批公募REITs项目都是层层优选出来的,只要能认购成功,问题都不大。

最后还是要提醒大家一句,基础设施证券投资基金目前尚在试点阶段,市场的监管体系、产品规模、投资者培育均处于初期阶段,可能导致交易不活跃,对于投资者来说,存在一定流动性不足的风险,需要在深入了解产品后再购买。