当前现金管理产品收益下行影响因素与应对思路

来源:中诚信托诚财富 2021-05-31 12:22:26

热点研究

当前现金管理产品收益下行影响因素与应对思路

年初以来,虽然市场流动性环境较为友好,但现金管理类产品收益持续走低。短期来看,市场对紧信用的担忧、产品管理策略的趋同是影响现金管理类产品收益走低的主要因素。从长期来看,利率下行趋势下,现金管理类产品收益可能进一步走低。在业务转型的背景下,信托公司需积极调整现金管理类业务定位,以组合投资拓展业务边界,不断提高服务水平等方式提高产品竞争能力。

一、现金管理产品收益持续走低

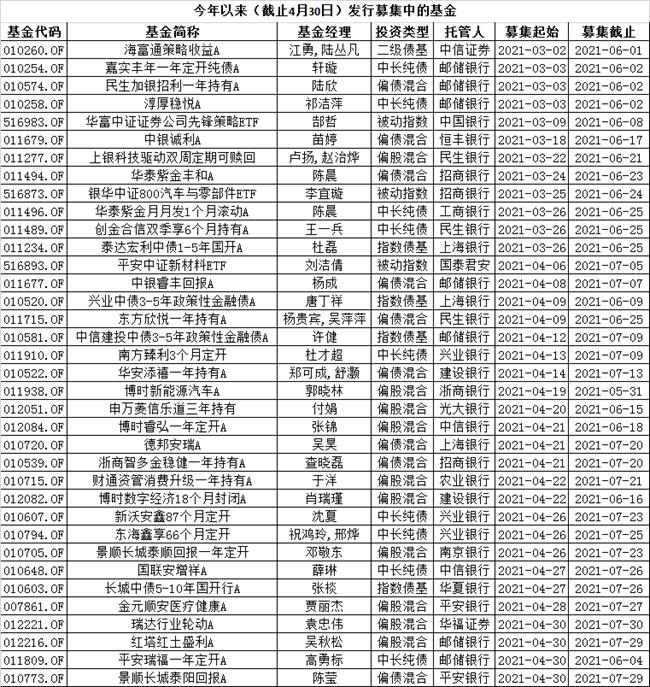

年初以来,市场流动性合理充裕,资金价格处于合意水平,但信托公司、银行理财和货币基金等现金管理产品收益持续走低。

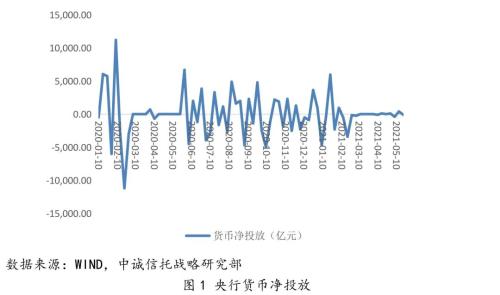

(一)当前流动性仍保持合理充裕

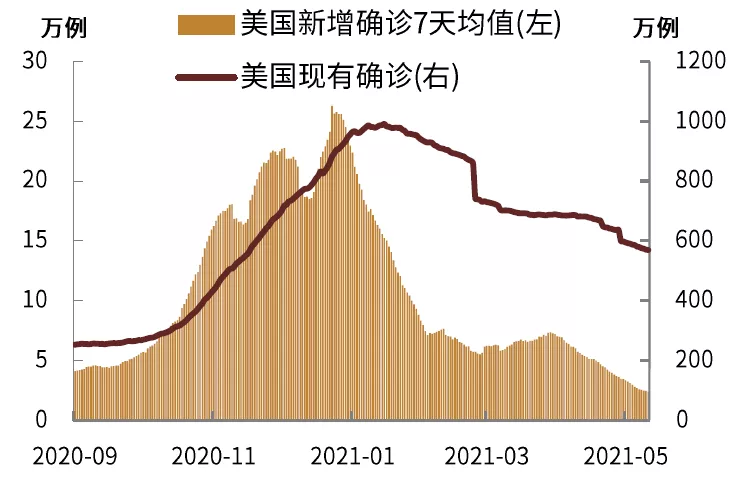

在疫情的影响下,国内经济复苏基础尚不稳固。保持宏观政策连续性、稳定性和可持续性,不急转弯是当期宏观调控政策的主基调。在货币政策方面,稳健的货币政策保持流动性合理充裕,强化对实体经济、重点领域、薄弱环节的支持。3月份以来,国内各项经济数据虽表现较为亮眼,但央行每周的流动性投放较为平稳,未出现过松或过紧的迹象,当前市场流动性保持合理充裕。

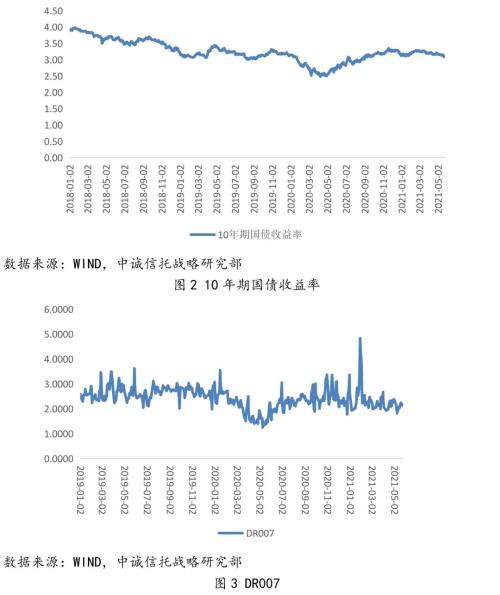

(二)市场利率处于合意区间水平

从市场长短期的利率情况来看,10年期国债到期收益率由3月份的3.26%小幅下行至当前的3.06%,下行18BP;短期利率DR007在1月28日冲高至4.83%后也出现下行趋势,处于2.0%左右的波动区间。央行行长易纲曾表示,中国货币政策始终保持在正常区间,工具手段充足,利率水平适中。广义货币(M2)同比增速在10%左右,与名义GDP增速基本匹配。虽然近期大宗商品价格上行,但货币政策有较大的调控空间保持稳定。

(三)现金管理产品收益持续走低

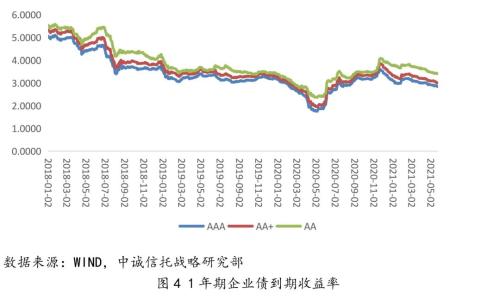

在流动性保持合理充裕,市场利率水平处于合意区间的情况下, “永煤事件”的影响逐步消退,信用债到期收益率水平也有一定下行。以一年期企业债为例,评级为AAA、AA+和AA的到期收益率较2020年12月4日的高点分别下行57.16BP、68.22B和P52.22BP,中高等级信用债相对下降幅度更大。不过,从信托公司现金管理类产品收益却出现下行。以市场上较为成熟的一款产品为例,该产品年化收益水平由年初的3.46%下降至当前的3.15%,降幅为31BP。其他理财方面,银行理财和货币基金也同样出现了30BP-50BP不等的降幅。

二、现金管理产品收益下行的原因分析

短期来看,紧信用仍是市场的主要担忧,资管机构业务策略趋同难以体现差异化。从长期来看,长期利率下行将压制收益水平。

(一)紧信用仍是市场的主要担忧

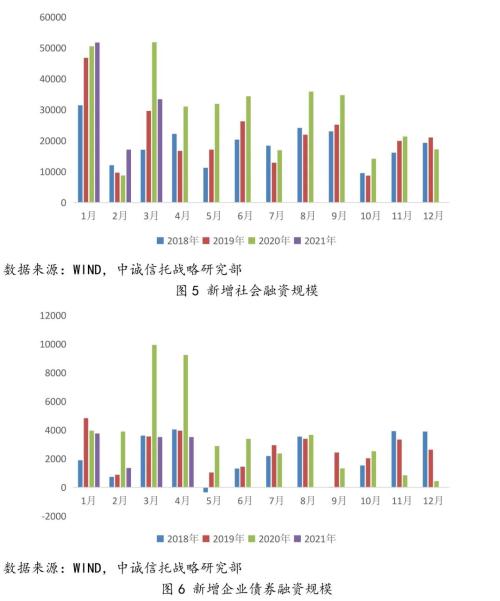

受应对疫情特殊政策退出的影响,紧信用下企业净融资减少触发信用风险仍是当前市场的主要担忧,造成高信用等级、短久期标的交易过度拥挤。以4月新增社融为例,社会融资规模增量为1.85万亿元,比上年同期少1.25万亿元,比2019年同期多1797亿元。其中,新增人民币贷款、信托贷款、未贴现票据和企业债等均出现较大下行。对实体经济发放的人民币贷款增加1.28万亿元,同比少增3399亿元;信托贷款减少1328亿元,同比多减1351亿元;未贴现的银行承兑汇票减少2152亿元,同比多减2729亿元;企业债券净融资3509亿元,同比少5728亿元。虽然当前市场并未出现较大的信用风险事件,风险偏好有所提升,但6月仍面临一定的考验。

(二)现金管理产品逐步趋同难以差异化

随着现金管理产品规模的扩大和逐步规范,产品日渐趋同,难以差异化。从投资范围上来看,主要为债券回购、中央银行票据、同业存单,剩余期限在397天以内的债券等;从策略上来看,金融机构提升现金管理产品收益水平主要采取杠杆策略、久期策略和信用下沉三种方式。2019年12月27日,央行、银保监会发布了《关于规范现金管理类理财产品管理有关事项的通知(征求意见稿)》对银行及其理财子公司的“现金管理类理财产品”做出了明确的定义,并将监管标准一步到位收紧至与货币市场基金基本一致。未来,市场上的现金管理产品趋同将不可避免。

(三)长期利率下行压制收益水平

从长期来看,随着人口出生率下降和经济增速缓步下行,长期利率也将呈逐步下行趋势。根据《征求意见稿》的要求,在未来的现金管理产品组合中,高主体信用评级、高流动性的资产价格也将随长期利率和市场需求不断下行,而ABN、PPN等高收益品种不符合“高流动性”的要求,能否持有存在不确定性。总的来看,长期利率下行将压制现金管理产品收益水平。

三、信托公司现金管理产品收益下行的应对思路

现金管理类产品风险低、收益相对稳定,是近年来信托公司业务转型的重点业务领域,信托公司可通过积极调整业务定位,以组合投资拓展业务边界,不断提高服务水平等方式提高产品竞争能力。

(一)积极调整现金管理业务定位

一般来说,信托公司现金管理类产品年化收益率较同期货币基金高出50-100BP,具备一定的市场吸引力。相较于传统100万的投资门槛,现金管理类产品大多起投金额较低,市场上部分现金管理类信托产品为30万起投。信托公司可将该类产品一方面定位于客户导流,吸引新的客户加入,在建立一定信任后向其他产品引流;另一方面定位为原有客户的维护,满足客户产品到期投资空档期内的理财需求,增强客户的黏性。

(二)以组合投资拓展业务边界

现金管理产品的优势在于安全性高、流动性好,但劣势在于收益偏低。随着资管市场竞争日趋激烈,单一的产品愈发难以满足客户需求。信托公司可在组合投资中,纳入现金管理产品,拓展业务边界,通过现金管理类产品与股票多空对冲、股票多头、市场中性、事件驱动、CTA、债券等多方位策略的组合构建不同的风险收益组合,在宏观经济波动的情况下,组合投资产品不同的策略组合可形成不同的产品结构,满足投资者风险偏好和收益要求,构建差异化竞争力。

(三)不断提高服务水平

除收益要求外,现金管理类产品操作较为频繁,信托公司开展现金管理类产品还需不断提升服务水平,提高用户体验。现金管理类业务系统既要在运营方面适应产品发行成立、交易、估值清算方面高质量的系统协同和支持要求,也要在手机APP等财富端软件建设的力度,提升客户申购、赎回的便利程度,提升客户体验等。

执笔人:杨晓东