银保监会发函拟推动丰富人身险产品供给,可在普惠保险、养老保险体系建设等领域发力

来源:蓝鲸财经 2021-04-07 16:22:52

近日,为深入贯彻落实国务院常委会议精神,推动人身保险业高质量发展,进一步丰富人身保险产品供给,有效提升人身保险产品供给能力,在广泛调研的基础上,银保监会起草并面向各保险机构下发《关于进一步丰富人身保险产品供给的指导意见(征求意见稿)》。

从《指导意见》的基本原则来看,银保监会强调,一是坚持以人民为中心,而是坚持高质量发展,二是坚持高质量发展。以市场需求为导向,加快转变发展方式,回归保险保障本源:顺应保险消费升级新趋势,推动科技创新与保险服务的紧密融合,稳步提升保险产品的供给质量和供给效果。

同时坚持深化改革。深化“放管服”改革,优化市场发展环境,推进人身保险供给侧结构性改革加快发展;进一步压买机构主体责任,建立完善产品开发体制机制,不断增强企业活力和产品创新动力。

多领域丰富人身保险产品供给,聚焦普惠保险、养老、健康等领域

针对于多领域丰富人身保险产品供给,《指导意见》指出,首先,需要推进普惠保险快速发展,要求保险公司主动承担社会责任,提供适当、有效的普惠保险产品,大幅提高对欠发达地区的支持力度。助力巩固脱貧攻坚成果,有效衔接乡村振兴,配合各地相关政策,面向低收入人群积极开发投保门槛较低、价格实惠、保障责任简亘明确的产品,重点发展保障功能突出的定期寿险、意外伤害保险,以及疾病保险和医疗保险。

在服务养老保险体系建设方面,坚持回归保障,围绕多元化养老需求,创新发展各类投保简单、交费灵活、收益稳健的养老年金保险产品。探索发展收益形式更加多样的养老年金保险产品,丰富养老资金长期管理方式。适应养老保险体系发展需求,积极开发可支持长期化、年金化、定制化领取的保险产品和服务,有效满足企业年金、职业年金参加人员和其他金融产品消费者的养老金领取需求。支持通过多种方式参与养老服务体系发展,探索在风险有效隔离的基础上以适当方式将长期护理责任、风险保障责任和养老金领取安排与老龄照护、养老社区等服务有效衔接。

在健康保障领域,银保监会强调,要规范城乡居民大病保险发展,做好与基本医保等的衔接补允。扩大商业健康保险服务覆盖面,立足长期健康保障,将更多医保目录外合理医疗费用纳入医疗保险保障范围,提高重大疾病保险保障水平。积极参与长期护理保险试点,加快商业长期护理保险发展,促进医养、康养相结合,满足被保险人实际护理需求。支持健康保险产品和健康管理服务融合发展,提高被保险人健康水平。

同步,助力区域发展战略实施。结合各地区发展实际,探索开发区域性人身保险产品,加大相关附加险、可选保险责任、特色服务等的开发力度,满足不同地区差异化风险保障需求。创新发展符合自贸区、自贸港建设特点的人身保险产品。助力京津冀、长三角协同发展,为人员流动提供意外、医疗等保障:继续推进粤港澳大湾区跨境医疗保险等产品创新发展。

进一步提高老年人、儿童保障水平。进一步提高投保年龄上限,加快满足70岁及以上高龄老年人保险保障需求。适当放宽投保条件,对有既往症和慢性病的老年人群给予合理保障。降低产品价格,简化投保、理赔流程,积极开发适应广大老年人群需要和支付能力的医疗保险和老年人意外伤害保险产品。加强老年常见病的研究,加快开发老年人特定疾病保险。围绕儿童生活、教育、医疗等方面实际需求,积极开发有特色的教育年金保险、残障儿童保险、儿童特定疾病保险等产品,加大对儿童先心病、罕见病等的医疗保障。

《指导意见》同时明确,建议保险公司加大特定人群保障力度。积极发挥商业保险补充作用,与基本保障制度加强衔接,充分考虑新产业新业态从业人员和各种灵活就业人员工作特点,加快开发合适的补充养老保险产品和各类意外伤害保险产品。与平台企业加强沟通,通过定制化服务,满足不同企业多元化需求。满足军队特殊商业保险需求,推动军民融合发展。研究开发满足特殊环境、特殊岗位工作人群风险保障要求的保险产品。

提升人身险产品供给能力,优化开发管理机制、加快数字化转型

在产品供给方面,银保监会认为,保险公司可加强对开发管理机制的优化,强化保险机构责任担当,以人民需要为原则,找准自身市场定位,大力提升产品可得性、精准性和有效性。建立健全内部产品开发工作机制,明确其他相关内设部门配合产品开发部门工作的职责范围,细化工作目标和具体任务,统筹推进丰富产品供给工作。健立健全产品管理机制,有效改善产品供给质量,实现产品供需良性互动、业务高质量发展。

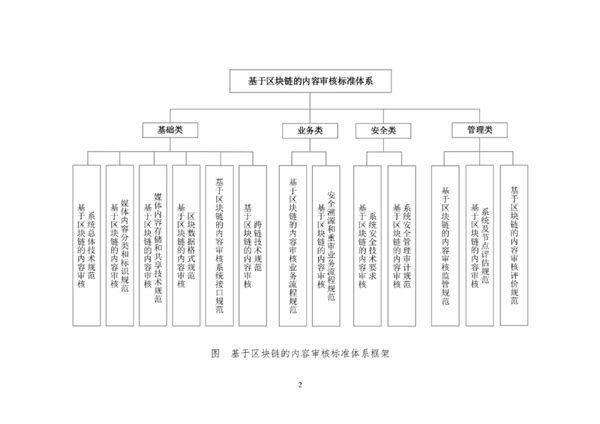

同时,以科技赋能,加快数字化转型。加大信息科技投入,通过科技赋能,降低产品成本、创新供给渠道、拓展服务深度,增强产品的可获得性和便捷性,努力实现定价科字、投保便利、理赔及时,充分满足消费者多元化保险需求。加决发展互联网保险,丰富数据信息来源,深化大数据、人工智能、区块链等技术应用,配套开发适应各类场景的人身保险产品,真正实现数据驱动业务发展。加大科技引领作用,提高线上全流程服务能力,与线下服务有机融合。

行业基础研究方面还需要进一步加强。包括推动相关单位建立行业基础数据采集标准,提升行业基础数据质量。继续开展产品条款标准化、简单化、通俗化工作。深化对不同人群保险规律的研究,推动对区域性疾病、流行性疾病、意外伤害等发生率的研究,为产品精准化供给提供数据支撑。探索建立科学合理的产品应急责任扩展机制,助力提升社会整体抗击重大公共卫生事件和重大自然灾害的能力。

与此同时,银保监会还强调了改革产品监管机制方面的指导意见。包括加强监管能力建设,健全机构监管职能,完善产品精算制度,建设产品智能审核平台和登记管理平台,发挥第三方机构服务监管作用,提升信息化水平和监管质效。建立健全产品考核机制,授权派出机构对部分区域性人身保险产品进行监督管理,防止“伪创新' “乱创新",保护消费者权益,坚决打击各类违法、违规行为,牢牢守住不发生系统性风险的底线。