首批基金年报出炉!明星基金经理:看好这四大类投资机会

来源:中国基金报 2021-03-12 17:22:56

公募基金2020年年报披露季大幕已经拉开。

日前,中邮基金率先披露旗下46只基金产品的最新一期年度报告,成为首家公布2020年年报的基金公司。从经营情况看,中邮基金旗下多只主动权益基金实现了年度利润的同比增长。

随着年报的披露,由明星基金经理国晓雯掌舵的中邮核心成长、中邮新思路等中邮基金重点产品的隐形重仓股也揭开面纱。基金经理的后市及行业的展望,则让投资者一窥中邮基金2021年的投资新动向。

多只权益产品利润增长

从经营情况来看,受益于去年A股整体向好的行情和公司较好的管理,中邮基金旗下绝大多数产品稳赚不赔,多只权益产品净利润同比实现增长。

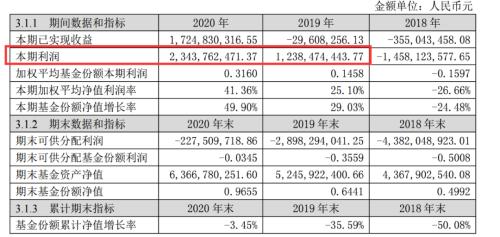

具体来看,知名女将国晓雯管理的中邮核心成长混合去年利润为23.44亿元,较2019年的12.48亿元同比大幅增长89.34%。该基金去年份额净值增长率近50%,相较于上一年提升同样明显。

国晓雯单独掌舵的另外一只基金中邮新思路灵活配置混合2020年获得6.3亿元的利润,同比暴增15.19倍,较2018年更是增加675倍以上。作为一只去年2月底才成立的产品,中邮科技创新精选自合同生效日至去年末不到一年的时间内获得近4亿元的利润。

去年6月24日成立的中邮价值精选混合由国晓雯和任慧峰共同管理,半年时间的利润为6497.46万元。

此外,由曹思管理的的中邮核心科技创新灵活配置混合2020年实现利润7847.09万元,同比大幅增长63.67%。吴尚管理的中邮低碳经济去年利润为5403.64万元,较2019年增长13.06%。

2020年截至去年底,创业板指全年累计大涨近65%,创2015年以来最大年度涨幅;沪指累涨近14%,深成指累涨逾38%。受此影响,权益类基金整体斩获不俗利润。

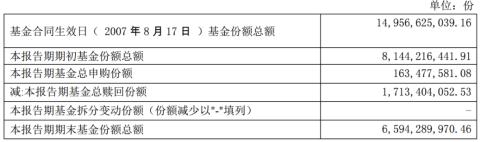

不过值得注意的是,尽管公司多只权益产品去年利润有所提升,中邮基金旗下仍有部分产品份额在2020年期间明显缩水。以中邮核心成长为例,去年净赎回1.55亿份。

业内人士认为,去年基金赚钱效应凸显,或有不少投资者在年末选择落袋为安,导致部分业绩不错的基金出现份额减少的情况。

也有人认为,这或许与基金新发市场的现状有关。去年以来多位明星基金经理挂帅发新品,尽管新发基金爆款频现,但存量老基金依旧存在资金净流出的现象。

知名“女将”钟爱军工

国晓雯是中邮基金的明星基金经理,也是一名有着10余年从业经验的投资老将。投资风格兼顾价值与成长,在行业配置和个股精选方面都有不俗的能力。

国晓雯2014年以研究员身份进入中邮基金,担任TMT和消费组的组长,2017年开始担任基金经理一职,最早管理的基金是中邮核心主题,现已离任,目前管理时间最久、最具代表性的基金是中邮新思路。

从其管理的产品数据来看,国晓雯换手率比较高,配置上也以硬科技为主。在加入中邮基金之前,她曾有在保险资管的投资经验,因此在风险控制能力方面也会更加重视。

中邮核心成长和中邮新思路是国晓雯的两只代表作,其最新一期的运作报告披露了这位女舵手的最新操作及思路。

其中中邮核心成长截至去年底的规模为63.67亿元,是中邮基金旗下规模最大的权益基金,也是国晓雯管理的百亿基金资产主力军。年报中披露的持仓结构及明细显示,该基金截至2020年末股票仓位为88.46%,共持有股票57只。

前十大重仓股分别为贵州茅台(行情600519,诊股)、三角防务(行情300775,诊股)、菲利华(行情300395,诊股)、中航沈飞(行情600760,诊股)、中航重机(行情600765,诊股)、TCL 科技、海尔智家(行情600690,诊股)、伊利股份(行情600887,诊股)、中国平安(行情601318,诊股)、隆基股份(行情601012,诊股)。排名第11至第20名的隐形重仓股包括利君股份(行情002651,诊股)、航天电器(行情002025,诊股)、华宇软件(行情300271,诊股)、安车检测(行情300572,诊股)、紫金矿业(行情601899,诊股)、长春高新(行情000661,诊股)、太阳纸业(行情002078,诊股)、先导智能(行情300450,诊股)、海康威视(行情002415,诊股)、中国长城(行情000066,诊股)。

持仓明细显示,国晓雯在军工板块投入较多,持仓比例超过26个点。其中,军用机械领域的三角防务为中邮核心成长基金的第二大重仓股,军工材料领域的菲利华为第三大重仓股,中航沈飞为第四大重仓股,中航重机为第五大重仓股。另外,她还在组合中配置了利君股份、航天电器、中国长城、中航高科(行情600862,诊股)等军工标的。

国晓雯在年报中表示,三季度,中邮核心成长基金采取中性偏高的仓位水平,“底仓+弹性品种”的配置策略,弹性品种重点配置了新能源板块,包括光伏,军工等板块;四季度中邮核心成长基金采取中性偏高的仓位水平,弹性品种重点配置了制造业板块,集中在新能源板块,包括新能源汽车。军工以及部分计算机行业标的。

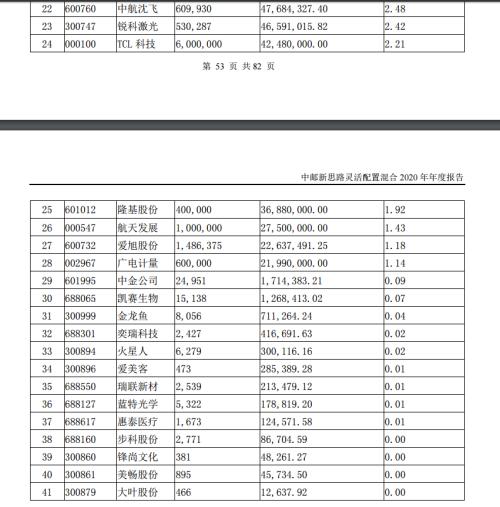

中邮新思路截至2020年末股票仓位为87.21%,共持有股票41只。前十大重仓股分别为:航天电器、华宇软件、三角防务、利君股份、海尔智家、中国长城、伊利股份、长春高新、福斯特(行情603806,诊股)、亿纬锂能(行情300014,诊股)。

年报显示,排名第11至第20名的隐形重仓股包括中航高科、中航重机、菲利华、先导智能、天奥电子(行情002935,诊股)、比音勒芬(行情002832,诊股)、通富微电(行情002156,诊股)、麦格米特(行情002851,诊股)、安车检测、中航机电(行情002013,诊股),持仓比例在2.56%和3.26%之间。可以看出,新能源车、军工等大制造板块仍然受到国晓雯青睐。

事实上,从中邮新思路的行业配置可以看到,不同时间段行业选择都各不相同。从近4年的持仓来看,她比较偏爱计算机、电子、传媒等TMT板块,投资风格略偏成长,在其他行业的配置方面比较均衡,金融、医药、食品、教育、军工都是她的投资范围。

今年A股盈利增速在22%左右

高度关注四大结构性趋势

在国晓雯看来, 2021 年,估值驱动弱化,市场将更加回归基本面。弱复苏情况下,市场需要更长的时间去消化当前的高估值。

根据目前的预期,2021 年全部 A 股不包括金融行业盈利增速在 22%左右,预计行业分化会较为明显。对于持续业绩高增长的个股,高估值才有望保持。

投资方向上,国晓雯高度关注产业升级、消费升级、数字化转型及绿色发展等四大结构性趋势。“我们关注如下几条主线:

1)新能源及新能源汽车产业链,继续关注中上游高景气的领域;科技及产业自主领域,关注科技硬件的机会;

2)消费在 2021 年可能在低基数上继续复苏,依然是自下而上选股的重点方向,包括家电、汽车及零部件、家居、酒店、其他可选消费及食品饮料等;

3)周期性行业中,关注后续景气程度可能继续改善、估值较低的原油产业链;

4)“十四五”军工板块的整体机会。”她在年报中写道。

目前的市场来看,国晓雯认为增量资金已经确定为机构属性,居民存储搬家更多通过公募基金入市,社保、外资等入市金额不断提升,国内基金公司的集中度和份额不断提升,因此带来的资金流向仍然是优质赛道中的头部标的。

中邮优享一年定期开放混合基金经理王喆认为,2021年,受到“新冠”疫情影响,为对冲经济下滑风险,货币政策短期难以大幅度收紧,利率仍会维持在偏低位置,市场流动性整体偏向充裕。

另一方面,国内外的不确定性较多,首先是各国疫情之后的信用风险是值得关注的问题,国际贸易摩擦仍然会对市场造成较大的扰动。资金方面,在当前低利率叠加“资产荒”的大环境下,权益市场仍是相对具有性价比的投资去处,居民资金有望延续入市趋势,外资也将继续大幅度流入。

中邮趋势精选混合基金经理许忠海表示,2021年经济温和复苏,海外复苏力度相对强于国内,短期流动性保持稳健,但中期看流动性边际有收紧压力。疫情冲击下,龙头竞争优势凸显,产业集中度进一步提升。他认为,顺周期龙头公司是上半年值得配置的标的,例如:汽车、家电、设备制造、原材料、券商等。

对于医药行业,中邮医药健康基金经理王曼在年报中表示,2021年,医药行业结构性机会更大,“医保免疫+业绩高增长”是两大关键词,特别是在疫情中受损的领域,如医院端销售的处方药、医疗器械、部分医疗服务、IVD中的化学发光等。

王曼指出,消费医疗板块是医保免疫板块,且多数品种2020年上半年受到疫情负面影响,2021年业绩高增长确定,可以逢低布局部分从长期来看客户阶段性疫情冲击的各赛道龙头企业。随着疫情趋于平缓,消费升级仍将是医药行业发展的大趋势,而龙头企业将持续受益于行业的并购整合和品牌集中度的提升。

港股、债市均有机会

对于港股市场,中邮沪港深精选混合基金经理陈鸿平表示,中国国内经济复苏领先全球,带动港股盈利及盈利预期快速修复,同时美联储保持货币政策宽松态度,海外流动性仍将保持较为充裕,结合来看港股市场整体环境将较为有利。

他认为,“从行业角度,内地银行股可能迎来估值修复,整体行业表现将较好,互联网仍将受益于快速增长和疫情导致的部分业态线上化,香港本地股此前受本地局势不稳和疫情的接连冲击,估值较低,全球疫情得到控制之后可能将迎来估值修复。”

对于债券市场,中邮稳定收益债券基金经理闫宜乘认为,短期看,年初偏松的货币政策,叠加配置力度较强且债券供给不足,造成了去年12月下旬开始的一波行情,绝对收益和利差又拉回相对低位。

同时,在信用冲击之后,监管层的一系列稳定市场措施使得信用情绪得到了较大的修复,在普遍的抢跑预期下,一季度前后,预期可能存在利率阶段性的回调,后续随着基本面逐步下探,利率可能出现震荡下行的趋势性行情。

“全年来看利率债投资存在大的波段机会。信用债虽分化加大,但在资金稳定的判断下,票息策略仍为纯债产品的主要收益贡献。伴随利率债的波段机会,中高等级信用债也将存在结构性交易投资机会。”闫宜乘表示。