天风策略:反弹已到疫情前的目标位 否高看一线?

来源:金融界 2022-06-19 22:22:15

核心结论:

在5月以来的报告中,我们对反弹的判断是,指数修复到上海疫情爆发前的位置(即3月下旬的平台),板块上重点看好的是“顺风车”逻辑,即在疫情前产业趋势已经不错的方向,比如军工、新能源基建(风、光、储、核、水)、汽车半导体、医美等医疗服务。

过去一周,市场各主要指数已经先后来到反弹的目标位置(3月下旬的平台),后续能否高看一线?

本轮反弹演绎的速度和幅度都明显超出预期,尤其是在美联储加息力度上台阶和海外演绎衰退逻辑的情况下。

交流下来,市场主要反应两个维度的中美“独立”预期:

一、基本面独立:海外衰退,国内复苏

短期来看,不能证伪,毕竟国内正处于加快复工复产后的经济回弹期,5月生产数据整体超出预期。因此,短期国内股票走势与美股形成阶段性背离。

中期维度,A股走势持续独立于海外,需要国内经济快速复苏,以抵抗美国经济下行带来的出口和制造业的压力。正面案例是19Q1(经济中国上美国下),反面案例是18Q4(经济中美共振向下)。

回到当前,在复工复产经济快速回弹之后,下半年国内经济的复苏难度大概率高于20年武汉疫情后(武汉疫情前库存周期在底部、经济处于复苏趋势中,武汉疫情后海外消费需求爆发,国内出口制造业大幅回升,这三点与在上海疫情前后的情况相比,刚好相反)。

其中,检验复苏成色的关键变量是中长期贷款的增速,因此,在中长期贷款增速回到3月份增速之前,我们认为A股仍然是震荡市、结构市。

结构上,继续看好“顺风车”逻辑,比如军工、新能源基建(风、光、储、核、水)、汽车半导体、医美等医疗服务,这些板块上有估值顶、下有业绩底。其次,一些近期滞涨板块也值得关注,比如猪肉、消费建材、医药等。

二、流动性独立:海外收缩,国内放水

5月以来,银行间流动性较为充裕,DR007较3、4月在下台阶,引发“水牛”的讨论。

资金牛的定义:市场的涨幅由企业盈利和估值贡献,我们定义“资金牛”为背离基本面,而主要由资金推动形成的牛市。复盘A股历史,纯粹的“资金牛”并不多见,其中最为典型的是14年下半年开始的持续一年的主板牛市。

当前出现类似14-15年的“资金牛”,可能性较低,关键问题还是回归基本面:

1)稳增长压力下的货币宽松,使得过去一个阶段银行间流动性极为宽裕。但银行间流动性不能与股市增量资金划等号。只有当非金融企业和个人形成了融资需求,在满足了生产和消费之后有剩余,这部分钱才能在监管允许范围内进入股市,即所谓的剩余流动性。

2)14-15年(主板)资金牛的形成,深植于当时宽松的金融创新土壤,很难被复制。具体包括:①场外配资、结构化产品等高杠杆工具(普遍达到5倍甚至10倍以上)。②HOMS等第三方系统接入,解决了传统场外的账户限制、低效风控等问题,并穿透了证监会的监管。③通道业务兴盛,模糊了底层资产,使得银行资金小部分流向股市;同时银行理财资金通过伞形信托等模式参与了配资业务,也成为了行情的放大器。④银行信贷资产借助通道业务出表,可以腾出规模释放更多贷款;同时宽松的监管环境下,信贷资金入市没有受到太多限制。但这些杠杆工具和金融创新业务大多已被叫停或限制,因此即使有宽货币的背景,也很难重现当年资金入市的情形。

3)历史数据来看,单靠短贷和票据等短融资金,也难以形成资金牛。过去一个阶段即使社融放量,也仍是短贷、票据激增,但中长期贷款萎靡的结构。历史经验来看,当票据短贷飙升,但中长期贷款羸弱时,市场都是震荡市。因此后续行情的关键仍在于,反映实体融资需求和基本面改善情况的中长期贷款何时迎来拐点、幅度如何。

4)17年外资加速流入之后,需要更多地考虑海外流动性环境。目前来看,海外通胀数据超预期+美联储缩表回收流动性、美债利率水平高位运行。叠加国内环境,当国内疫情快速好转,同时海外回收流动性、人民币汇率贬值压力提升,则国内货币政策的空间也会逐步压缩,进而国内利率水平触底回升。因此当前银行间流动性极为充裕的状态可能也并不具备持续性。

2015年6月13日,证监会发布《关于加强证券公司信息系统外部接入管理的通知》,重申“证券公司不得通过网上证券交易接口为任何机构和个人开展场外配资活动、非法证券业务提供便利”——通过HOMS系统、铭创、同花顺(95.750,0.37,0.39%)等第三方系统接入的增量配资被叫停,15日开盘市场随即转向,启动暴跌模式。在此之前,监管层已发布一系列对场内两融、场外配资及结构化产品的监管措施。

复盘A股历次牛市,可以看到纯粹的“资金牛”并不多见。2014-2015年“资金牛”的形成很大程度上是依托于当时特殊的金融环境,即宽松的金融监管、井喷的金融创新,以及由此带来的高倍杠杆工具,而这些条件在当下很难被复制。

01

如何定义“资金牛”

市场的涨幅由企业盈利和估值贡献,我们定义“资金牛”为背离基本面,而主要由资金推动形成的牛市。复盘A股历史,可以看到单纯的资金牛并不多见。

下图上半部分展示银行间流动性及指数业绩,下半部分为市场表现,以业绩和流动性的贡献程度划分,06年以来牛市大致有四类:

1)基本面整体向上叠加较为充裕的流动性,带来普涨行情:较为典型的如06Q1-07Q3,08Q4-10Q1,20Q2-21Q3。这些阶段流动性对牛市起到助推作用,但市场上涨的基点是业绩修复的空间和确定性。

2)基本面温和改善但流动性环境偏紧,市场小幅上涨:如13Q4-14Q1,期间主板和创业板业绩均触底回升,但流动性环境偏紧(13年两次钱荒),最终市场分化、震荡上涨。

3)基本面分化,带来指数走势分化,流动性向景气板块集中:较为典型的如16Q1-17Q4(主板占优)、19Q1-20Q1(创业板占优)。这些阶段市场以业绩为锚,且无论流动性环境如何,资金不断向景气向好、确定性高的方向集中。

4)市场走势与当期业绩背离,但在极为宽裕的流动性推动下大幅上涨:最典型的阶段就是14Q3-15Q2。需要区分的是,当时创业板业绩温和改善,但由于有外延并购增厚业绩的预期,市场一定程度上仍是对基本面下注,15年股灾后也证实了创业板业绩的持续改善,直至17年商誉暴雷。而主板业绩从14年起持续下行,直到16年才触底回升,因此14年下半年开始的持续一年的主板牛市,是真正完全由资金面推动的牛市,即我们定义的“资金牛”。

02

2014-2015“资金牛”如何成形

14-15年能够出现(主板)资金牛,与当时的金融环境密不可分,即宽松的金融监管、井喷的金融创新,以及由此带来的高倍杠杆工具,而这些条件在当下很难被复制。为了说明这一点,我们有必要弄清当时政策宽松带来的充裕的流动性,是通过什么方式进入股市的。

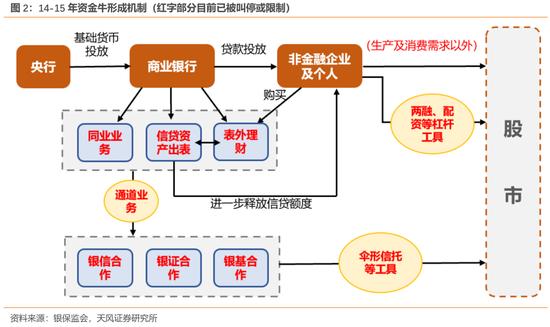

(1)首先要明确的是,货币宽松带来的增量资金要流向股市,会面临很多政策和法规上的限制。货币宽松的起点是央行向银行系统投放基础货币(再贷款、再贴现、准备金调节、公开市场操作等),此时:

银行一方面进行贷款投放,非金融企业和个人取得贷款,满足生产及消费需求之后可能投向股市——但贷款资金的用途会受到一定限制,股市情绪过热的时候,监管往往会加强对信贷资金违规入市、用于场外配资的打击。

另一部分资金留在银行间市场,银行间利率低则表明流动性较充裕,但根据监管规定,这部分资金只能参与同业拆解、国债、票据等市场,不能投向股市。

此外,银行理财(现在为独立子公司,过去为银行表外业务)新规允许私募理财产品直接投资股票,但公募理财产品只能够通过投资公募基金间接进入股市。公募理财大部分仍投向固定收益类、现金类资产。

(2)14-15年的金融创新,则让银行体系的资金避开监管限制,并借助杠杆工具,放大了入市规模。其中有些在当时被允许,但15年之后逐步叫停或限制的手段:

场外配资、结构化产品等高杠杆工具。由于场内的融资融券工具门槛较高(50万资金,6个月以上交易经验),当时许多投资者借助场外配资、或者认购结构化产品的劣后级来放大杠杆。以场外配资为例,14-15年行情火爆时候杠杆可以高至5倍甚至10倍。但在2015年股灾前后,监管层已对场外配资平台进行大清理,直到目前也一直是监管红线。

此外,场内的两融杠杆也在股灾后被压缩。15年11月沪深交易所将融资保证金比例由之前的50%提高至100%(2倍杠杆下调为1倍杠杆)。

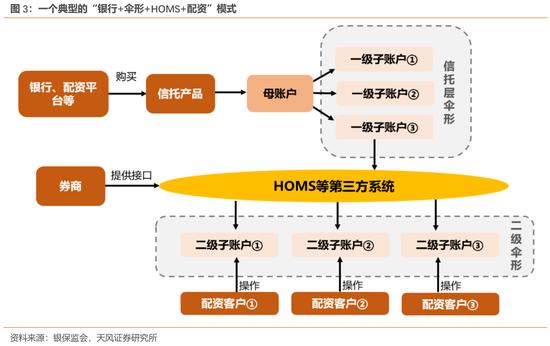

HOMS系统、铭创、同花顺等第三方系统的出现,是资金加杠杆的关键一环,解决了当时场外配资业务的几个瓶颈:

一是“一人一户”的限制(机构和个人一人一户的限制分别在14年10月和15年4月才放开,15年10月又从一人多户调整为一人三户),而HOMS可以将一个资金账号分成多份,分别交由多个投资者操作。

二是配资的风控问题,HOMS可以方便地对融资账户进行风控,将过去低效的手动操作方式标准化、自动化。

三是能够穿透证监会的监管,子账户的操作者没有门槛,不需要身份认证。

可以认为,没有这些第三方系统,场外配资业务很难达到当时的规模。15年6月证监会发布《关于加强证券公司信息系统外部接入管理的通知》,叫停HOMS系统、铭创、同花顺等第三方系统(禁止新增账户和资产),并启动自查。

银行资金借助通道流向股市:根据监管规定,银行资金不能进行股票投资。但当时银行资金可以借助各类通道模糊底层资产,从而投向非标、股权类资产。常见的通道载体包括券商资管计划(银证合作)、信托计划(银信合作)、私募(银基合作)等。

银行理财还可以借助通道参与配资业务,伞形信托就是当时很典型的一种模式,即理财产品购买信托产品,接入HOMS系统后将子账户进一步拆分给配资客户操作。

因此通道业务也是当时非常重要的杠杆放大器,但17年5月证监会表态“不得从事让渡管理责任的所谓‘通道业务’”,因此这一模式也基本被扼杀。

银行信贷资产出表+信贷资金入市监管宽松:银行表内信贷资产受贷存比、不良率、资本充足率等指标约束,表内转表外则可避开这些约束,这也是当时通道业务繁荣的原因。信贷资产出表后,银行也能够腾出规模释放更多的贷款。并且由于宽松的监管环境,信贷资金入市在当时并没有受到太多限制。

总结而言:高杠杆工具+规避监管的第三方系统+通道业务+宽松的信贷资金监管,是14-15年“资金牛”形成的关键所在。回到当前,虽然较16-17年的高压状态有一定缓和,但监管环境也很难再回到14-15年的宽松状态。失去这些通道和杠杆工具,即使有宽货币的背景,也很难重现当年资金入市的盛况。

03

短融资金能起到多大作用

没有14-15年的宽松金融环境,当下对“资金牛”的讨论只能局限于宽货币本身带来的资金增量。需要说明的是,如果流动性没有对非金融企业和个人投放、而是滞留于银行间,那么这部分资金根据监管规定是不能够流向股市的。

换言之,银行间流动性宽裕≠股市增量资金,只有当非金融企业和个人形成了融资需求,在满足了生产和消费之后有剩余,这部分钱才能在监管允许范围内进入股市——这也是“剩余流动性”的含义所在。历史数据也表明,以M1-PPI衡量的剩余流动性的确与市场估值有着较高的关联度。

过去几个月稳增长压力下,货币宽松力度不断加大;但不同于以往,本轮宽货币向宽信用的传导更为曲折。从社融数据来看,目前仍是短贷、票据激增,但中长期贷款萎靡的结构,M1增速的修复也较为缓慢。

14-15年能够出现(主板)资金牛,与当时的金融环境密不可分,即宽松的金融监管、井喷的金融创新,以及由此带来的高倍杠杆工具,而这些条件在当下很难被复制。为了说明这一点,我们有必要弄清当时政策宽松带来的充裕的流动性,是通过什么方式进入股市的。

那么,激增的短贷和票据能否成为一股入市力量,推动市场向上?

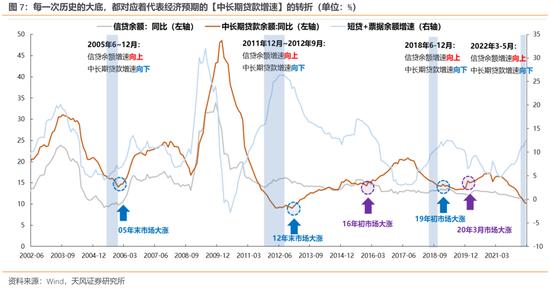

历史经验来看,可能性恐怕并不高。我们复盘发现,历次票据短贷飙升,但中长期贷款羸弱时,市场都是震荡市。

05年6-12月:震荡市,涨跌幅9.5%,但最大跌幅达到-12.8%。

11年11月-12年9月:震荡市,涨跌幅-10.6%,最大跌幅达到-19.3%。

18年6月-12月:震荡市,涨跌幅-19.4%,最大跌幅达到-21.7%。

22年3月-至今(6.12):震荡市,涨跌幅-5.1%,最大跌幅达到-18.2%。

而中长期贷款增速反转和市场反转则往往是同步指标,例如05年末、12年末、16年初、19年初、20年3月。这是因为,中长期贷款余额中企业占六成,居民部门占四成,能够更真实地反映实体部门(制造业、地产)的融资需求,改善基本面修复预期。因此,中长期贷款的拐点及修复力度,才是中期市场的决定性因素。

04

中美政策周期背离,宽货币还有多大空间

当前市场与14-15年的另一个关键不同在于,17年之后外资加速流入,对国内市场的影响力增强;金融市场开放程度不断提升,也使得A股与海外经济金融环境的联动更加明显。

站在当前,二季度海外通胀数据超预期继续支撑美债利率高位运行,而从17年之后的经验出发,美债利率与核心资产的估值存在负相关关系。为应对通胀压力,美联储也开启了新一轮紧缩周期,流动性回收同样会推升美债利率水平。而由于缩表刚刚启动,目前流动性收缩的冲击还未显性化,一个现象就是美联储隔夜逆回购规模仍屡创新高(表明资金充裕、但面临资产荒),但后续不得不警惕流动性持续收缩引发的外资流出。

中美经济和政策周期的错位,是A股过去一个阶段走出独立行情的重要原因,中国在防“滞”,而美国在防“胀”。向前看,中美周期错位仍在继续,但方向正在发生逆转,即中国经济见底,同时美国经济高位回落,类似于19Q1-Q3。

由于本轮国内经济下行压力较大,政策倾向于靠前发力,二季度以来银行间利率水平快速下行,DR007目前在1.7%左右。而参考19Q1-Q3,当国内疫情快速好转,同时海外回收流动性、人民币汇率贬值,则国内货币政策的空间也会逐步压缩,进而国内利率水平触底回升。因此当前银行间流动性极为充裕的状态可能也并不具备持续性。

05

总结:14-15年资金牛难以复制

总结以上,我们认为当前出现类似14-15年的“资金牛”,可能性较低。在政策、疫情的情绪修复之后,市场将逐步回归业绩主线。

1)稳增长压力下的货币宽松,使得过去一个阶段银行间流动性极为宽裕。但银行间流动性不能与股市增量资金划等号。只有当非金融企业和个人形成了融资需求,在满足了生产和消费之后有剩余,这部分钱才能在监管允许范围内进入股市,即所谓的剩余流动性。

2)14-15年(主板)资金牛的形成,深植于当时宽松的金融创新土壤,很难被复制。具体包括:①场外配资、结构化产品等高杠杆工具(普遍达到5倍甚至10倍以上)。②HOMS等第三方系统接入,解决了传统场外的账户限制、低效风控等问题,并穿透了证监会的监管。③通道业务兴盛,模糊了底层资产,使得银行资金小部分流向股市;同时银行理财资金通过伞形信托等模式参与了配资业务,也成为了行情的放大器。④银行信贷资产借助通道业务出表,可以腾出规模释放更多贷款;同时宽松的监管环境下,信贷资金入市没有受到太多限制。

但这些杠杆工具和金融创新业务大多已被叫停或限制,因此即使有宽货币的背景,也很难重现当年资金入市的情形。

3)历史数据来看,单靠短贷和票据等短融资金,也难以形成资金牛。过去一个阶段即使社融放量,也仍是短贷、票据激增,但中长期贷款萎靡的结构。历史经验来看,当票据短贷飙升,但中长期贷款羸弱时,市场都是震荡市。因此后续行情的关键仍在于,反映实体融资需求和基本面改善情况的中长期贷款何时迎来拐点、幅度如何。

4)17年外资加速流入之后,需要更多地考虑海外流动性环境。目前来看,海外通胀数据超预期+美联储缩表回收流动性、美债利率水平高位运行。叠加国内环境,当国内疫情快速好转,同时海外回收流动性、人民币汇率贬值压力提升,则国内货币政策的空间也会逐步压缩,进而国内利率水平触底回升。因此当前银行间流动性极为充裕的状态可能也并不具备持续性。

风险提示:宏观经济风险,业绩不及预期风险,国内外疫情风险。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐