融资客卷土重来!银行ETF(512800)融资余额逼近10.6亿高点,盘中获净申购1.3亿元!什么信号?

来源:金融界 2022-05-11 15:22:12

5月11日午后,三大指数涨势不止,创业板指一度涨超5%。银行板块却波澜不兴,持续在水面附近小幅震荡调整。个股方面,郑州银行(行情002936,诊股)、招商银行(行情600036,诊股)等涨超1%,平安银行(行情000001,诊股)、宁波银行(行情002142,诊股)等上涨;兴业银行(行情601166,诊股)、工商银行(行情601398,诊股)等跌超1%。

A股规模最大银行ETF(512800)现震荡平盘,成交额达2.45亿元。

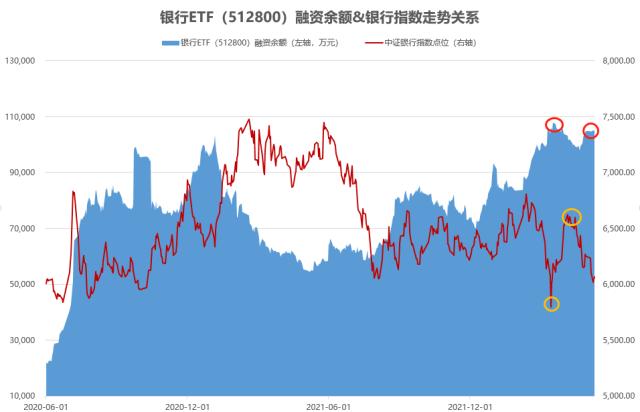

不过,水面之下,暗流涌动,融资客在板块调整之际,再次重手壕掷筹码。上交所数据显示,自4月中下旬银行板块调整以来,融资客便开始逆向加仓,截至5月10日,银行ETF(512800)融资余额已达10.50亿元,再度逼近历史最高位。

从历史数据统计上看,融资客往往嗅觉灵敏。今年3月15日,银行ETF(512800)融资余额抵达历史最高位10.6亿元区间,同日亦为银行ETF(512800)阶段性低点1.047元,随后银行板块开启一轮反弹潮,低点以来14个交易日内累计涨幅超14%。

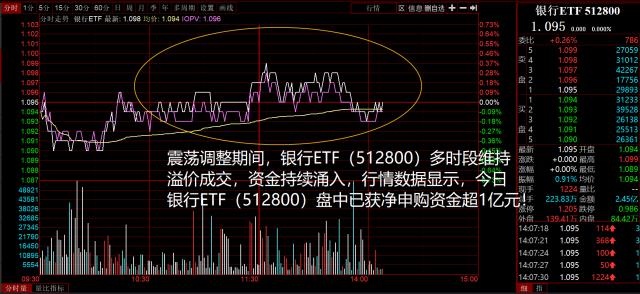

从另一个值得关注的指标——盘中申赎额上看,5月11日,震荡调整期间银行ETF(512800)溢价持续走阔,资金持续涌入,行情数据显示,银行ETF(512800)盘中已获净申购资金超1.3亿元。

上交所数据显示,前一交易日,银行ETF(512800)已获净申购资金超7700万元,最新基金规模达98.52亿元,为A股规模最大银行ETF。

在A股围绕3000点震荡下,对于银行股的行业轮动和配置,更多投资者选择通过银行ETF(512800)及其联接基金(A份额代码240019;C份额代码006697)来把握投资行情。银行ETF及其联接基金跟踪中证银行指数,包含40只上市银行股,反映板块整体行情,避免个股黑天鹅风险,其中7成仓位聚焦招商银行、兴业银行、平安银行、宁波银行、江苏银行(行情600919,诊股)等高成长性银行股,小仓位配置于城商行农商行,可以捕捉短期题材性机会,是分享银行板块行情的高效投资工具!

消息面,5月9日,央行发布2022年一季度中国货币政策执行报告,2022年第一季度中国货币政策执行报告 (pbc.gov.cn),报告分析了当前宏观经济形势,介绍了下一阶段货币政策的执行方向,并且围绕存款利率市场化改革等重点工作做了说明。

对于投资者,尤其是银行股投资者而言,这份报告中透露出哪些信息?有哪些是必须关注且予以重视的?不妨来看各大机构的最新研判!

1、东北证券(行情000686,诊股):单边让利已成过去,兵马要动粮草先行

1Q22货币政策执行报告,结合前期与银行相关的各项政策,再次验证了我们的观点,即“单边让利已成过去,兵马要动粮草先行”。在前期鼓励存款利率浮动上限下调的基础上,建立存款利率市场化调整机制,即银行根据10年期国债收益率和1年期LPR合理调整存款利率,从“价”的维度提升银行信贷投放能力;同时,1Q22货币政策执行报告还提到永续债补充资本在信贷投放中的重要作用,结合政策面提出的降拨备补资本,外源内源相结合,从“量”的维度提升银行信贷投放能力。价量双维度,从银行自身出发,捋顺信贷投放能力。

我们看好当前阶段银行板块的相对收益和绝对收益。经济压力仍存+政策强有力的预期=相对收益:当前经济下行压力仍然存在,流动性宽松环境将会维持,而在主线尚未明朗的情况下,更多资金或将流入银行板块,带来相对收益。业绩优异+宽信用稳增长=绝对收益:业绩优异、资产质量达到近年来最优水平成为目前上市银行的主要特征。

东吴证券(行情601555,诊股):货币政策延续宽松,着力降低银行负债成本

利率方面,存贷款利率下降,优化政策利率体系。央行延续“降低企业综合融资成本”表述,新增“优化央行政策利率体系,加强存款利率监管”。存款利率方面,设专栏讨论“建立存款利率市场化调整机制”,我们草根调研多家银行下调定期存款和大额存单利率10-15个基点,降低银行负债端成本;贷款利率方面,2022年3月贷款加权平均利率为4.65%,较2021年第四季度下降10BP,是统计以来的记录低点。

3、光大证券(行情601788,诊股):供需矛盾下,贷款利率已出现且仍将大幅下行

3月份新发放企业和按揭贷款利率分别较年初下降21bp和14bp,这是贷款供需矛盾作用的结果。

一方面,有效需求不足背景下,企业融资会逐步由高定价银行向低定价银行迁徙,竞争压力下银行需要下调贷款利率。另一方面,优质央国企获得的贷款利率水平更低,以LPR减点定价的贷款占比大幅提升,不排除出现了一定程度的资金“跑冒滴漏”,并通过票据贴现和低息贷款资金进行空转和套利。

二季度,信贷投放会受到疫情影响较大,信贷需求难有实质性改善,特别是零售领域呈现缩表迹象。后续预计政策驱动效力会进一步增强,6月份不排除再度出现“信贷脉冲”,但后续各类贷款利率仍有下行空间,按揭利率下降空间大。

4、浙商证券(行情601878,诊股):贷款利率环比下行,正和让利再次印证

2022年3月新发放贷款利率较2021年12月-11bp,符合市场预期,归因降息影响、零售信贷需求疲弱。展望未来,随着降息影响消退、经济企稳带动消费恢复,新发放贷款下行趋势有望趋缓。

2022年4月央行指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以10年期国债收益率、1年期LPR为代表的市场利率,合理调整存款利率水平,对于调整及时高效的机构,央行给予适当激励。

降成本举措升级,有望缓解银行息差收窄压力。同时再次印证我们提出的让利模式转变:银行从单边让利,到正和让利。银行负债成本下降,将成为合理让利的来源。最终实现银行有利润、实体有支持、财政有分红的共赢局面。

风险提示:银行ETF(512800)跟踪的标的指数为中证银行指数(399986),中证银行指数基日为2004.12.31,发布于2013.7.15,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐