市场震荡如何避险?不妨看看这类产品

来源:中国基金报362人参与讨论 2021-03-25 13:16:12

牛年春节以来,股市大幅震荡,市场中性策略的量化对冲基金如何做到绝对收益,也广受市场关注。

进入3月份以来,中金绝对收益、华泰柏瑞量化绝对收益、中邮绝对收益策略等多只量化对冲基金陆续公布了运用股指期货对冲的投资策略执行情况,上述基金在股市巨震中仓位基本保持稳定,部分产品基于负基差和开放期一度大举减仓。

量化对冲基金仓位披露

持股仓位基本保持稳定

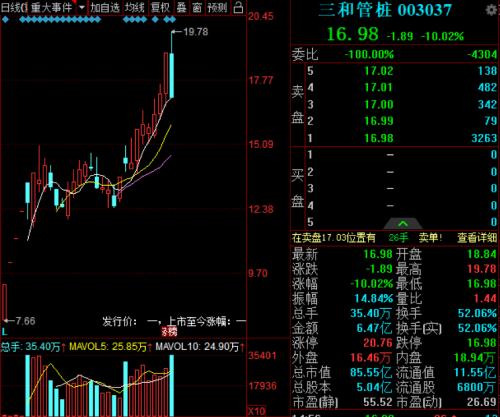

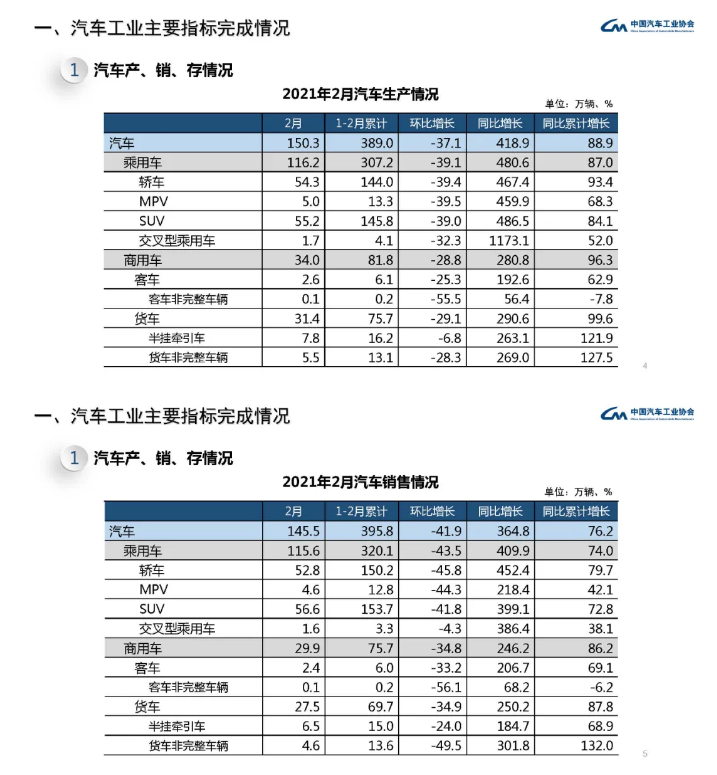

3月24日,中金基金发布公告,披露了中金绝对收益基金运用股指期货对冲的投资策略执行情况公告。数据显示,截至今年3月19日,该只基金持有股票资产1.5亿元,占基金资产净值比例为81.59%;运用股指期货进行对冲的空头合约市值1.33亿元,占基金资产净值的比例为72.16%。

对比近三个月仓位数据,今年三月份,中金绝对收益持股仓位81.59%,比去年12月仓位上升2.66个百分点;同期, 中邮绝对收益策略仓位略降0.82%;而华泰柏瑞量化绝对收益仓位从78.9%降至56.67%,三个月仓位下降22.23个百分点。

与持股仓边变化相适应,上述基金运用股指期货对冲的空头合约市值占比,也出现不同程度的变化。比如,中金绝对收益、中邮绝对收益策略两只基金对冲的空头合约市值为72.16%、53.24%,分别较去年12月份上升2.79、1.64个百分点;而华泰柏瑞量化绝对收益空头合约市值占比从78.02%降至55.09%,下降了约23个百分点。

“华泰柏瑞量化绝对收益基金的仓位比较低,主要是因为股指期货基差比较负,也临近开放期。”华泰柏瑞基金副总经理、量化与海外投资团队负责人田汉卿向记者透露,对于市场中性的绝对收益产品,投资收益一般不随着市场的涨跌而变化,这类策略对于市场方向性的变化不敏感,也不关注。

在她看来,一般而言,股指期货对冲的绝对收益投资策略的仓位从两个角度看,一是股票部分的仓位,另外一部分是对冲之后的净市场暴露,即股票仓位减去股指期货空仓的风险敞口。一般只有净暴露可能包含一定的市场观点,即看涨时,正的净暴露多一点;看跌时,可能有一定的负暴露。不过,有两种情况不能反映管理人的看好或者不看好指数回报的市场观点:一是管理人可能留有少量的敞口应对基差的影响,另一方面,管理人的投资策略可能一直保留一定的正向风险敞口。

她认为,股票仓位本身只要是完全对冲的,一般取决于当时市场负基差的情况,也不反映管理人市场涨跌方向上的观点。如果负基差比较大,管理人可能会适当降仓锁定一部分负基差的收益。此外,仓位和基金的开放期也可能有一定的关系,临近开放期的基金可能在仓位上保守一些。

中金基金量化基金经理魏孛也表示,就中金绝对收益产品而言,因为产品规模原因,参与新股网下申购也是一个重要的收益来源,而为了维持底仓,整体仓位比较高。

魏孛认为,采用股指期货对冲的绝对收益型策略,相对于市场本身的涨跌,更加关心的是股票组合的超额收益和基差的变化情况,因为这类型策略的收益就是股票组合的超额收益减去基差成本。当基差剧烈变化时,也可以通过适时调节对冲仓位来从基差波动中获益。

量化对冲基金相对抗跌

逾七成金产品斩获正收益

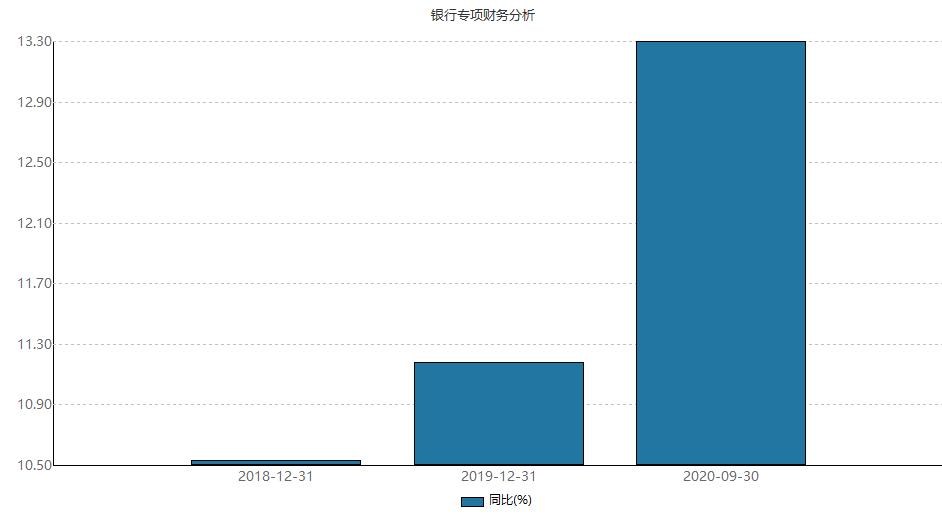

与同期主动权益类基金录得负收益相比,今年以来,由于有股指期货对冲策略,绝大多数量化对冲基金斩获正收益。数据显示,截至3月23日,今年以来25只(份额合并计算)量化对冲基金平均收益率为0.56%,正收益基金多达18只,占比达到72%,获得了稳健的投资回报。

田汉卿向记者表示,量化对冲基金和主动权益基金是两类完全不同的投资产品,市场中性的绝对收益基金目标就是在控制回撤下在一段时间内取得收益。其收益不随市场涨跌而涨跌,只和管理人的管理能力相关,一般市场跌的时候,不会跟跌;当然市场大涨的时候,也不会跟涨那么多。因为完全对冲市场风险,市场中性绝对收益基金是一类风险较低,收益波动较小的基金产品。

在今年股市波动加大的市场中,多位基金投资人士表示,将充分发挥市场中性产品的特点,运用股指期货对冲策略,为持有人带来稳健收益。

魏孛表示,对冲策略想要获得收益,最重要的就是股票组合有稳定的超额收益。未来公司将继续结合传统多因子、基本面量化、事件驱动、创新型策略等多种方法,争取获得稳定的超额收益。在股指期货对冲的选择上,目前主要采用IF对冲,但IC的基差水平相对而言也逐渐变得有吸引力,考虑未来部分仓位采用IC对冲的策略。

田汉卿也表示,量化对冲公募基金的基金合同一般有对冲比例的要求,基金允许的不对冲部分的比例是有限制的,一般在10%-20%之间。是否留有不对冲的市场暴露,是每个管理人的选择。华泰柏瑞量化产品的特征是很鲜明的,绝对收益产品一般不留不对冲的市场风险敞口,不做择时对冲,这样最大限度地保证市场中性的特点,无论市场涨跌,力求为投资人获得较为稳定的收益。

“在波动加大的市场环境中,量化对冲基金应从谨慎的角度出发,不应留有未对冲的市场波动敞口,当好投资人资产配置工具的角色。”她称。

针对量化对冲产品的稳健收益特征,田汉卿认为,这类产品适合风险偏好较低的投资人,也适合在熊市或震荡市环境中追求正收益的投资人,投资人对于收益波动较小的投资产品的需求是非常大的。这类产品和股市债市的相关性很低,也适合做资产配置的投资人进行多样化投资,降低投资组合的风险,如果能获得预期的收益,将会受到投资人的欢迎,成为重要的一个配置工具。

魏孛也表示,这类绝对收益型产品通过股指期货来对冲市场风险,所以净值涨跌和大盘涨跌的相关性,相对于主动权益基金要小的多。它的收益风险特点,更类似于“固收+”的产品,是个人或机构进行资产配置的一种重要工具。“投资者可以在计划投向中低风险资产的资金中,考虑配置这类产品。”

表1:今年多只量化对冲基金公示持股比例和空头合约市值情况

(数据来源:基金公告截止日:3月24日)

相关报道:

逾七成量化对冲基金年内获正收益 个别产品大举减仓

(文章来源:中国基金报)