375亿债务违约 一批银行、信托、券商“踩雷”!

来源:中国基金报 2022-08-02 14:23:01

宝能系旗下报告披露,375亿债务违约,牵连了一批金融机构。

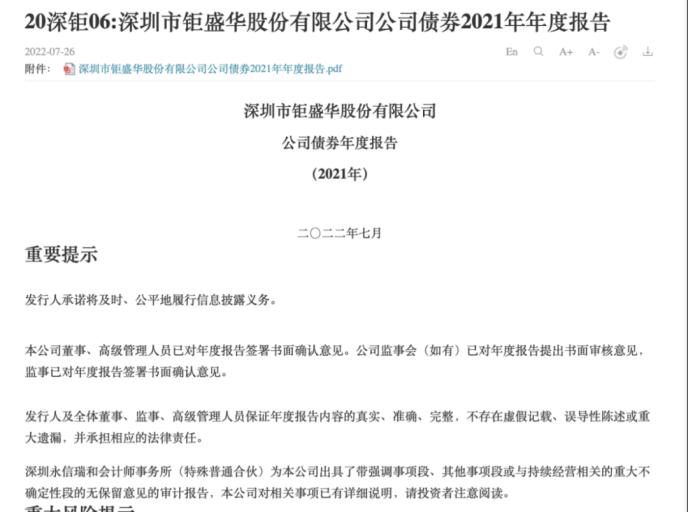

在监管部门的反复责令下,宝能系的深圳市钜盛华股份有限公司(下称“钜盛华”)终于在延期三个月后公布了2021年公司债券年度报告。

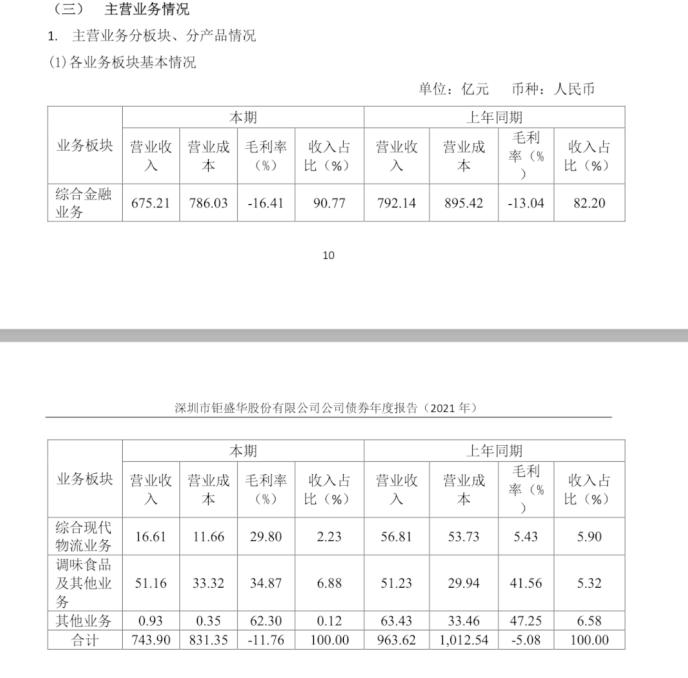

报告显示,钜盛华2021年的营业总收入743.9亿元,同比约减少22%,净亏损115.23亿元,上年盈利81.37亿元。

对于此,钜盛华表示,2021年度受整体经济环境、疫情、控股股东暂时流动性紧张等因素的影响,公司经营环境恶化,收入大幅下降。

其中,钜盛华本部亏损61亿、深业物流集团亏损56亿,亏损原因为公司经营环境恶化。

375亿元债务逾期,一批金融机构“踩雷”

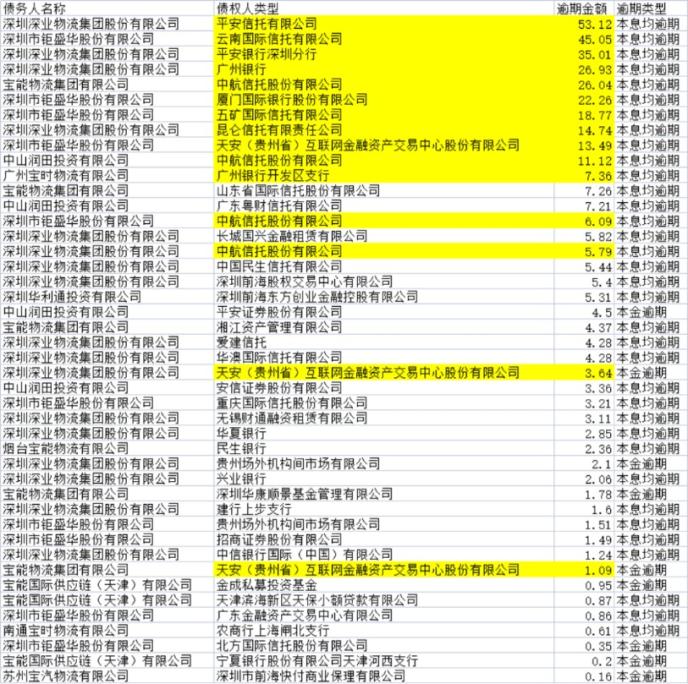

在年报中,信托借款明细中显示有12家信托公司、11家银行、3家证券机构以及多家其他机构“踩雷”钜盛华,债务逾期总额高达375.04亿元。逾期原因都是流动性困难;处置进展都是,加速处置资产偿还债务。

12家信托公司和详细逾期金额为:平安信托53.12亿元、中航信托49.04亿元、云南信托45.05、五矿信托18.77亿元、昆仑信托14.74亿元、山东信托7.26亿元、粤财信托7.21亿元、民生信托5.44亿元、华澳信托4.28亿元、爱建信托4.28亿元、重庆信托3.21亿元、北方信托0.35亿元。

11家银行总计逾期金额为102.48亿元,涉及平安银行(行情000001,诊股)深圳分行、广州银行、厦门国际银行、广州银行开发区支行、华夏银行(行情600015,诊股)、民生银行(行情600016,诊股)、兴业银行(行情601166,诊股)、建行上步支行、中信银行(行情601998,诊股)国际(中国)有限公司、农商行上海闸北支行、宁夏天津河西支行等。其中钜盛华向平安银行贷款35.01亿元,金额最多。

3家证券公司则为平安证券、安信证券和招商证券(行情600999,诊股),逾期金额分别为4.5亿元、3.36亿元和1.49亿元。

公开资料显示,钜盛华的控股股东宝能集团及实际控制人为姚振华,二者都存在大额诉讼纠纷和被列为被执行人等情况。

公司还存在七大风险

7月1日,深圳证监局发布对深圳市钜盛华股份有限公司(简称“钜盛华公司”)的决定书,因其未按规定及时披露2021年年度报告,根据相关规定,深圳证监局决定对钜盛华公司采取责令改正的监管措施。

钜盛华曾于4月连发三条公告,公司无法按期披露年报,主要是受公司流动性紧张、人员调整等因素影响,各项工作开展难度及不确定性增加,且尚未最终确认2021年财报的审计机构等。

年报中显示的七条重大风险,详细展示了钜盛华目前的偿债所面临的风险。

1、有息负债规模较大。目前,公司偿债压力较大,已出现债务违约、展期情况,截至 2021 年末,公司的有息债务余额为 822.91 亿元。

2、对外担保规模较大。钜盛华表示已出现无法履行担保责任的情况,截至 2021 年末,公司及子公司对外担保总额为 572.89亿元,若未来被担保企业的经营状况进一步恶化,很可能对公司的偿债能力造成不利影响。

3、未决诉讼或仲裁形成的或有事项涉诉金额较多。报告期内,公司存在多则失信被执行信息。若未来未决诉讼等或有事项进一步发生,有可能对公司偿债能力造成不利影响。

4、关联方及非关联方往来资金较高。截至 2021 年末,钜盛华其他应收款达到 896.90 亿元,考虑到宝能投资集团目前存在流动性紧张,相关往来款未来或较难回款。

5、评级调整风险。2021年10月13日,根据大公国际资信评估有限公司对公司及相关债券的跟踪评级报告,公司主体长期信用等级及相关债项信用等级下调为“BBB+”,评级展望为负面。如果未来信用评级机构继续调低对公司主体或者相关债券的信用评级,相关债券的市场价格将可能随之发生波动从而给持有本次债券的投资者造成损失。

6、股权质押风险。截至2021年末,公司控股股东宝能投资集团直接持有公司67.40%的股权,宝能投资集团已将钜盛华总股本的67.35%进行了质押。假设宝能投资集团于债务履行期限届满之日未按照主协议约定履行全部或部分债务的,质权人有权按照法律、法规及质押协议的约定行使质权。届时,公司存在控股股东可能发生不确定变化的风险。

7、净利润大幅下滑为负。2020年度,公司净利润为 81.37 亿元,2021年度公司净亏损115.23 亿元,主要系 2021 年度公司经营环境恶化所致,未来,若公司经营状况得不到改善,很可能对公司偿债能力造成重大不利影响。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐