科技板块再迎投资机会 科创主题基金年内平均涨幅近10%

来源:中国网财经 2021-06-24 17:22:56

中国网财经6月24日讯(记者 张明江) 上周在半导体板块的带动下,电子指数收涨3.79%,领涨整个市场,本周板块继续保持涨势,科技板块投资机会再次成为热点。

除部分重仓科技板块的基金净值大涨外,科创主题基金业绩也再度爆发,年内科创主题基金平均涨幅已接近10%,仅3只科创主题基金年内净值增幅为负。

同花顺iFinD数据显示,截至6月23日,于2021年之前成立的60只科创主题基金(A/C类份额分开计算)仅中银证券科技创新3年封闭混合、海富通科技创新混合C、海富通科技创新混合A今年以来净值下跌,60只科创主题基金今年以来平均上涨9.61%。

详细来看,工银科技创新6个月定开混合A今年以来净值累计上涨23.31%,涨幅最大,工银科技创新6个月定开混合C今年以来涨幅也超20%,万家科创主题3年封闭运作灵活配置混合A、大成科技创新混合A/C、招商科技创新混合A/C、华安科技创新混合、大成科创主题3年封闭运作灵活配置混合、中欧科创主题3年封闭运作灵活配置混合今年以来净值涨幅均超15%。

4月份后科技板块逐渐回温,截至6月23日,科创主题基金近三个月平均涨幅高达19.97%,其中红土科技创新3年封闭混合、万家科创主题3年封闭运作灵活配置混合A、招商科技创新混合A/C、华安科技创新混合近三个月净值涨幅均超30%。此外,科创主题基金近一个月平均涨幅10.17%,近一周平均涨幅4.10%,科创主题基金整体表现优异。

对于科技板块后市行情,天弘基金科技组基金经理陈国光认为,今年以来的周报我们一直提到半导体供需的紧张,这也是今年板块主逻辑。在供需紧张的产业背景下,主要利好两类企业,一是能够拿到产能的公司逐渐占领更多的份额,二是产能分配不足的子领域可以享受产品涨价带来的利润率提升。但是行情演绎到现在,需求持续性是最值得关注的指标,对供需紧张的持续性起到关键作用。继手机销量逐渐疲软之后,我们近期观察到半导体中的涨价品种逐渐收敛涨价趋势。

陈国光认为,如果供需紧张趋缓的预期形成,我们主要看好几个方向,第一是产能仍然结构性偏紧的赛道,包括电源管理等从8寸往12寸迁移较为困难的产品,第二是需求仍然处在爆发期的赛道,包括智能家居在内的万物互联时代、汽车智能化电气化时代正逐渐到来,第三是长期受益国产替代的核心资产,包括射频、模拟、半导体设备,我们将持续重点跟踪这些标的。

陈国光表示,操作思路方面,市场流动性预期向好的背景下,具有强劲基本面支撑的科技板块或迎来投资机会。我们一直以来的选股思路是坚定持有各个领域的优质公司,通过密切跟踪板块基本面的变化和优秀公司业务进展进行仓位控制。半导体板块的配置主要在核心设计公司以及国内顶级设备公司,计算机板块的配置重点在AI龙头和汽车智能化龙头,同时我们对消费电子品牌端比较看好。

民生加银基金认为,当前,美联储对通胀的表态一直是“通胀的上升是暂时的,是受供应链中断和需求抑制所迫。”而国内方面,当前也存在通胀见顶的预期,因此上半年受通胀预期压制的科技板块近期也迎来了估值修复。后市方面,在行业景气度维持较高,国家高度重视的背景下,以芯片为代表的科技板块依旧存在投资机会。

星石投资认为,长期A股大概率会有像美股FAANG一样、能够诞生穿越互联网泡沫、十年十倍的大牛股。但这是一个很长的过程,从过去几轮科技牛市来看,这一过程最需要的驱动因素是杀手级的技术应用、持续的政策催化和宽松流动性,这一过程中也要经历泡沫、失落、分化和高淘汰率。(2000年互联网泡沫破裂后,有的IT巨头15年才重回股价高位,有的不到5年就修复并高速上涨)。因此对于科技股的配置,应把握好配置节奏比例。从当前阶段来看,支撑成长股的逻辑主要是流动性再宽松的预期和一些短期的消息面因素,这或许难以持续。接下来顺周期资产基本面确定性更高,其中占据产业链优势地位、低估值的公司还会持续受益。

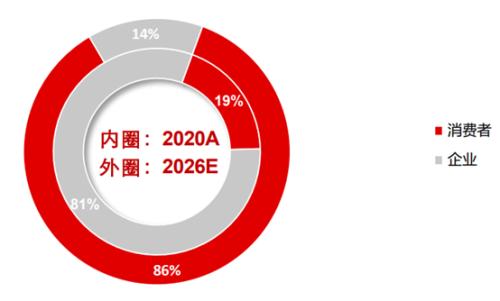

招商基金认为,科技是国家发展的硬实力。从国内看,中国高端制造业在全球仍有非常强的竞争力,工程师红利显著,兴业证券据第七次全国人口普查数据统计显示,相比第六次全国人口普查,每 10 万人中拥有大学文化程度的人由8930 人上升至 15467 人,提升幅度高达 73.2%。人口素质的大幅度提升,意味着我国未来“工程师红利”将得到持续释放,对于我国经济质量、科技水平提升将起到重要支撑,科技领域的优质公司仍具备长期投资价值和很好的上涨空间。

富国基金认为,中证TMT相对中证消费的PE水平已持续16个月处于下降通道,回落至历史底部,所以说,从终局思维来看,当前配置科技成长拥有较高的赔率。如今,我们仅处在科技创新的起点,5G、物联网、智能汽车、人工智能等都是时代的浪潮,想象空间巨大。下半年的潜在亮点之一或是新一轮资本开支周期启动,从历史数据看,若企业中长期贷款占比持续在40%以上,后续往往对应制造业投资的滞后回升,而目前确实符合这一条件,尤其是政策扶持、需求空间大的行业,如光伏、新能源车、半导体等,更具备扩大资本开支的基础。另一方面,2018年-2020年的“四季度”,科技公司计提了大量的“商誉减值”,导致利润很差,但目前商誉减值已基本计提干净,所以就下半年而言,“轻装上阵”的科技板块值得期待。