“牛市旗手”强势回归,A股稳了?六大券商各抒己见,这一板块有望出现月度级别估值修复

来源:中国证券报 2021-05-17 09:25:33

本周A股整体维持盘整走势,但到周五受券商板块强势上涨拉动影响,三大股指集体冲高并带动周线集体收涨。“牛市旗手”的回归是否打响了市场反攻的信号枪?

在券商分析师看来,市场仍不具备趋势性行情的坚实基础,震荡仍是大格局。不过A股市场周期逻辑阶段性淡化,成长板块料将迎来一轮月度级别估值修复行情;就后市配置而言,中游制造及智能制造领域、科技成长板块以及疫情受损后有望超预期修复的方向值得关注。

震荡大格局不改

回顾本周行情,Wind数据显示,截至5月14日收盘,上证指数、深证成指、创业板指全周分别累计上涨2.09%、1.97%、4.24%,上证指数再度逼近3500点,创业板指则收复3000点关口。

从板块看,28个申万一级行业中,非银金融板块14日当天大涨5.86%,创下最近10个月以来日涨幅新高,全周累计上涨5.48%;医药生物、食品饮料、国防军工、计算机等板块也出现大幅反弹,周涨幅均在4%以上。

“牛市旗手”回归是否意味着市场重拾涨势?国泰君安(行情601211,诊股)证券指出,市场仍不具备趋势性行情的坚实基础,震荡仍是大格局:财报季后分子端暂时进入空窗期,同时年内盈利增速逐季下行等因素考验下,分子端亦难提供明显边际增量;分母端来看,未来海外通胀冲击风险仍高,持续高通胀下加息预期已再升温。

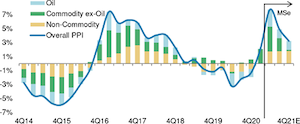

在中信证券(行情600030,诊股)看来,A股市场周期逻辑阶段性淡化,成长板块料将迎来一轮月度级别估值修复行情:今年以来商品价格过快上涨已经开始对经济预期产生负面扰动,政策及时应对也有效抑制了短期投机行为,能够缓解商品过快上涨趋势;5月中旬开始商品价格的修正预计将缓解国内货币政策收紧预期,驱动增量资金持续稳步入场,存量资金则从顺周期板块扩散至高弹性板块。

安信证券认为,相较于美国的滞胀风险,中国通胀与流动性压力相对较低,继续维持市场整体震荡格局的判断,短期市场风险偏好可能处于偏高位置,存在一定的结构性行情操作时间窗口。大多数核心资产估值仍需要消化,但非核心资产中的新主线仍在孕育中。

周期股进一步向上超预期概率有限

对于市场近期持续担忧的通胀问题,海通证券(行情600837,诊股)指出,高通胀并不必然对应盈利收缩,通胀前期企业盈利往往持续扩张,这时股市继续上涨。以历史周期视角看,今年处于通胀前期,此外企业盈利仍在扩张,预计本轮盈利周期的高点在今年底明年初。今年指数大概率继续上涨,即延续2019年初开启的牛市格局。

广发证券(行情000776,诊股)认为,当前仍处于健康的信用收缩阶段,维持市场整体偏震荡的观点,且预计相较前期,市场结构会更加均衡一些。对于周期板块,广发证券指出其进一步向上超预期的概率有限,周期股后期的收益来源更多取决于盈利的变化,而如何在控制产能扩张和防止价格过快上涨之间平衡成为新的政策焦点,成为影响后期周期板块毛利率的重要跟踪变量。

开源证券进一步指出,无论对于大宗商品价格作何种假设,周期股目前只应该有弹性和持续性的争论,但不应该有方向性的分歧。只要全产业链处在增量利润阶段,上游获取更多利润的基石就在,中下游的活动也会在反复后走向恢复。投资者应该关注下游需求是否出现真正趋势回落信号,否则政策调控反而是布局良机。

中游制造、科技成长等方向获关注

对于后市值得布局的主线,国泰君安证券继续推荐三条主线:一是“碳中和”主题的钢铁;二是制造板块的工业设备;三是科技成长的新能源、医药、电子。

中信证券继续建议布局高弹性成长品种:一是前期调整到位且具备高性价比的成长主线,如消费电子、半导体设备、医疗服务、军工等;二是制造业中受原材料价格上涨压力较小的高景气细分行业,包括新能源汽车、光伏、服务机器人(行情300024,诊股)、储能、智能驾驶等,以及受益于外需复苏的出口导向型公司;三是因疫情受损的服务消费行业逐步复苏,后续暑期旅游市场有望超预期恢复,利好餐饮旅游、酒店、航空等行业估值修复。

海通证券认为,接下来智能制造有望成为新主线,建议从三个方向挖掘投资机会:一是信息技术的应用,关注部分计算机行业、通信行业、电子行业个股机会;二是新能源技术的应用,关注汽车行业部分个股机会;三是传统制造技术改进与升级。

广发证券推荐两条主线:一是次高端白酒、半导体;二是中游制造的玻璃、造纸、专用设备等领域。主题投资关注“碳中和”下景气度改善及政策边际增量确定方向,如光伏、固废。

安信证券推荐三条主线:一是受益于经济复苏,且估值存在修复空间的部分银行与中小盘公司;二是核心赛道中能够继续持续超预期的品种,如部分次高端白酒、部分二线医药公司;三是前期调整较为充分的科技(半导体、军工、互联网等)以及部分服务业(航空、港口、快递等)。

开源证券推荐两条主线:一是钢铁、铝、煤炭、化工(化纤 、PVC、纯碱、钛白粉);二是银行(低于1倍PB为主)、保险、建筑、房地产、交通运输(公路、集运)。