海通证券:本次调整或是牛市的小调整 2021年科技消费主赛道未变

来源:金融界网 2021-02-07 21:23:16

核心结论:①回顾05/6-07/10、08/10-10/11、12/12-15/6牛市中的调整,指数下跌5-10%源于情绪扰动,下跌10%以上与流动性或基本面有关。②年报预告显示企业盈利改善中,短期利率趋于平稳,这次调整定性为牛市中的小调整。③A股牛市格局未变,短期重视滞涨低估行业,全年看好科技+大众消费。

牛市中的调整

自1月26日以来A股开始步入调整,迄今上证指数涨跌幅为-3.5%,A股个股涨跌幅中位数为-7.6%。市场担心这次调整幅度会不会很大,如何来定性这次调整呢?借鉴牛市历史分析,我们认为这轮牛市大格局未变,这次调整可能是牛市过程中的小调整。

1.过去牛市中的调整

牛市中市场出现调整很正常,我们统计过去牛市中的调整,以时间、空间两个标准来筛选:第一,时间上,指数从阶段性最高点跌至最低点超5个交易日,而且10个交易日内未能创新高;第二,空间上,指数最大跌幅5%以上。根据牛市中的调整幅度大小,我们把调整可分两类,第一类是小调整,最大跌幅为5%~10%,主要源于短期市场情绪扰动,第二类是大调整,最大跌幅为10%以上,主要与流动性、基本面等因素有关,这将成为本文的分析重点,具体如下:

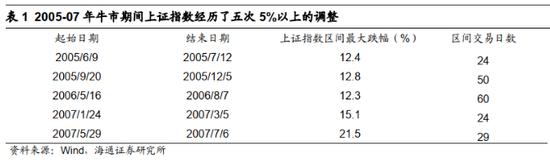

回顾05/6-07/10牛市,上证指数经历了五次10%以上的调整。具体而言,第一次调整是2005/6/9-2005/7/12,最大跌幅为12.4%,这时市场处于牛市启动初期,行情还在磨底阶段。第二次调整是2005/09/20-2005/12/5,最大跌幅为12.8%,属于牛市1浪上涨后的2浪回撤,源于基本面未能跟上市场表现,工业企业利润累计同比从05年8月的20.7%略降至05年11月的19.4%。第三次调整是2006/5/16-2006/8/7,最大跌幅为12.3%,这时市场处于牛市3浪上涨一段时间后横盘震荡调整,源于宏观流动性开始趋紧,2006年7月5日央行提高存款准备金率0.5个百分点,投资者担心央行会进一步启动加息。第四次调整是2007/01/24-2007/3/5,最大跌幅为15.1%,这是源于央行大幅提高基准利率,为应对经济过热,06年8月19日央行首次启动加息,提高基准利率0.09个百分点,时隔8个月,央行于07年3月18日再次启动加息,提高基准利率0.18个百分点,之后连续加息。这次调整可以定性为牛市4浪回调,因为货币政策非常明确转向收紧了。第五次调整是2007/5/29-2007/6,最大跌幅为21.5%,当时股市开始进入第三阶段泡沫期,大多数股票开始非理性上涨,央行通过加息、提高存款准备金等方式均未能止住市场上涨的步伐,07年5月30日财政部将股票交易费用中的印花税率由1‰提高到了3‰,市场开始大幅回撤。

回顾08/10-10/11牛市,上证指数和中小板指经历了4次10%以上的调整。这轮牛市比较复杂,上证指数从2008/10/28上涨至2009/08/04,之后进入震荡盘整期间,中小板指继续接力,上涨至2010/11/11。具体而言,第一次调整是2008/12/9-2008/12/31,上证指数最大跌幅为13.6%,中小板指为5.8%,在四万亿投资计划刺激下,A股自08年10月开始快速攀升,进入1浪上涨,但是当时基本面未能跟上,A股归母净利累计同比从08Q3的7.0%持续下滑至09Q1的-26.2%,市场开始进入2浪回撤。第二次调整是2009/2/17-2009/3/3,上证指数最大跌幅为15.2%,中小板指为13.9%。这次调整源于央行在公开市场上收紧流动性,2009年2月累计净回笼3475亿元,流动性趋紧使得股市表现受到波及。第三次调整是2009/8/4-2010/4/3,上证指数整体区间震荡,最大跌幅为10.8%,中小板指最大回撤18.4%后继续创新高上涨。这次调整可以定性为牛市4浪回调,因为宏观政策开始转向收紧。国务院上调固定资产投资资本金比例,银监会7月23日发布《固定资产贷款管理暂行办法》,清查贷款去向,强化贷款管理。在一系列微调政策的影响下,7月、8月新增人民币贷款仅为4104亿元、3559亿元,与6月的15300亿相比下降76.74%。第四次调整是2010/4/13-2010/7/2,上证指数继续区间震荡,并且中枢较之前下移,因为宏观政策进一步收紧,期间最大跌幅为26.9%,中小板指最大回撤26.1%后继续上涨到10年11月,最终结结束牛市。这次调整源于货币政策和房地产政策同时收紧,2010年5月10日央行年内第三次提高存款准备金率0.5个百分点,此外,为应对部分城市房价快速上涨,2010年4月17日国务院发布了发布《国务院关于坚决遏制部分城市房价过快上涨的通知》简称“新国十条”。

回顾12/12-15/06牛市,创业板指经历了5次10%以上的调整。这轮牛市主线集中在创业板,在此我们选取创业板指作为基准指数。具体而言,第一次调整是2013/3/6-2013/4/15,最大跌幅为10%,当时基本面未能跟上,创业板13Q1归母净利累计同比为-1.3%,由此市场进入2浪回撤阶段。第二次调整是2013/5/27-2013/6/25,最大跌幅为17.2%,6月20日银行间同业隔夜拆借利率飙升610个BP至13.8%,各类期限资金利率全线大涨,这时银行体系的“钱荒”现象开始向其他市场扩散,股票市场表现也受到波及。第三次调整是2013/10/10-2013/12/6,最大跌幅为16.3%,当时创业板已经累计一定涨幅,但是业绩一直未能跟上,13Q3创业板归母净利累计同比仅为4.8%,市场仍处在2浪回撤;第四次调整是2014/2/25-2014/7/25,最大跌幅为22.9%,这是源于当时创业板业绩加速上涨后开始回落,创业板归母净利累计同比从14Q1的17.5%下滑至14Q2的14.5%,市场仍处在2浪回撤中;第五次调整是2014/10/9-2015/1/5,最大跌幅为14.7%,当时央行在14年11月启动降息,银行、券商、建筑等行业大涨,期间沪深300指数涨幅达47%,市场整体风格处于阶段性再平衡中。

2.这次调整可能是牛市的小调整

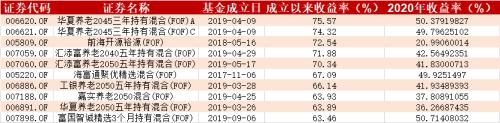

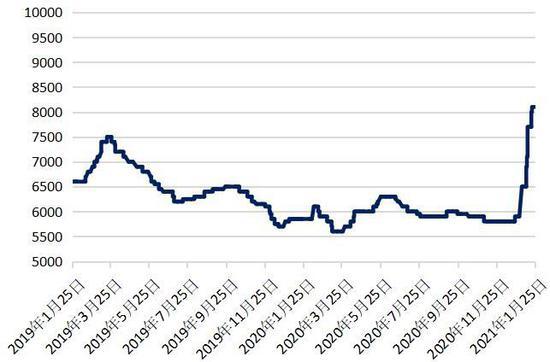

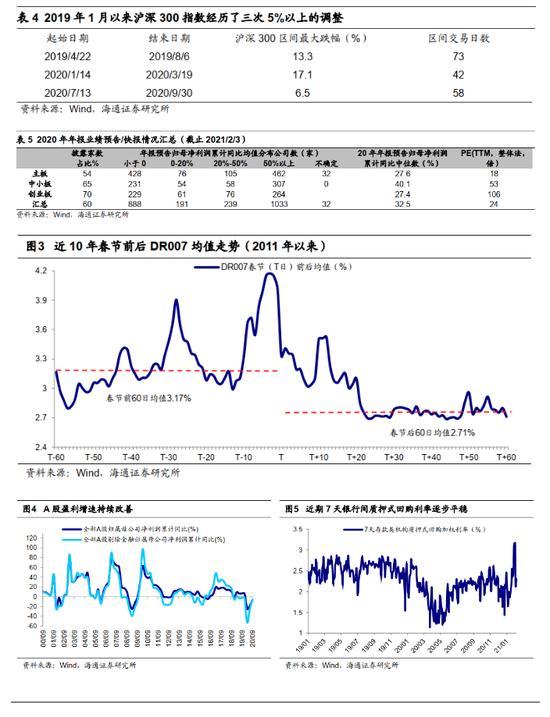

本轮牛市的三次调整回顾。我们以沪深300作为跟踪观察指标回顾这轮牛市,统计2019年1月以来最大跌幅5%以上共有三次,具体区间为2019/04/22-2019/08/6、2020/01/14-2020/03/19、2020/7/13-2020/09/30,相应的沪深300最大跌幅分别为13.3%、17.1%和6.5%。前两次最大跌幅超10%的调整可以看成牛市2浪回调,这时市场调整主要源于基本面没有跟上。我们一直提出 19 年 1 月 4 日上证综指 2440 点是新一轮牛市的起点,2440 点至 19 年 4 月的 3288 点为牛市 1 浪上涨(沪深 300 从 2935点升至 4122 点),3288-2646 点为牛市 2 浪回调,疫情冲击下 2 浪被拉长(沪深 300 对应 4122-3503 点)。当时基本面形态由2019Q3-Q4的圆弧底变成了2020Q1再砸深坑,2020Q1全部A股归属母公司净利同比降至-24%。随着国内疫情逐步得到控制,经济活动将逐步向正常水平靠拢,叠加“两会”开完后积极的财政货币政策逐步落地,我国基本面从2020Q2开始爬坑,截止2020Q3全部A股归母净利累计同比降幅收窄至-6.5%。

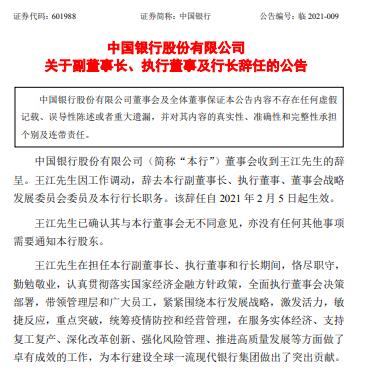

20/1/26以来的调整可能是牛市中的小调整。对于这次调整的空间,我们更倾向于认为这次是小调整,即最大跌幅在10%以内。结合前文,我们提到牛市中最大跌幅10%以上的大调整主要源于基本面没跟上或者流动性开始收紧,而这次并没有出现这样的情形。业绩方面,在《业绩回升,全年转正——20年三季报报点评-20201031》中,我们提到目前A股处在第6轮盈利周期上行期,这次A股归母净利增速从20Q1见底后开始回升,ROE从20Q2低点开始回升,按照历史经验外推,预计ROE持续回升至2021年年底。最新预告/快报数据也显示目前A股业绩持续改善,2020年度全部A股已披露业绩预报/快报的样本公司归母净利累计同比增速(整体法)为27%,而同口径下20Q3为-5%,2020年样本公司归母净利累计同比中位数为33%,而20Q3为3%(详见《已预告公司业绩明显改善——20年年报业绩预告及快报点评-20210204》)。流动性方面,1月下旬短端市场利率走高引起市场回调,借鉴历史春节前短期利率走高是正常现象,我们以DR007为例,2011年以来春节前/后60天均值为3.17%/2.71%,可以发现春节前短期利率明显高于春节后,尤其是春节前20天利率上升明显,而春节后20天利率下降明显。目前短期回购利率已经趋于平稳,DR007从1月28日最高值3.17%降至2月5日的2.25%,短期流动性收紧担忧有望逐步消退。

3.应对策略:中期保持乐观

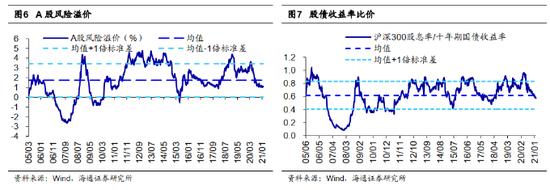

牛市格局没变。早在18年底《穿越黑暗迎黎明——2019年A股投资策略-20181209》我们提出牛市将要来临,《牛市有三个阶段-20190303》中明确提出牛市有三个阶段,驱动力、特征各不相同,19年为由资金面驱动的牛市孕育期。19年底《“牛”转乾坤——2020年A股投资策略-20191117》提出牛市仍在途中,20年市场进入了基本面和资金面双轮驱动的牛市爆发期。《“股”舞人心——2021年中国股市展望-20201127》进一步提出,牛市也将从20年的爆发期转变为21年由基本面和情绪面驱动的泡沫期,21年股市将是“股”舞人心的一年。回顾历史,牛市结束一般有两大信号:基本面和情绪面见顶。业绩方面,我们判断以ROE衡量基本面将于今年四季度才见顶,全部A股净利同比增速有望达到15%。情绪方面,在上周报告《市场过热了吗?-20210131》中我们从三个维度跟踪情绪,即PE/PB、大类资产比价和交易指标,综合来看当前市场情绪仅接近70度,比如,从风险溢价率(1/全部A股PE-十年期国债收益率)看,当前(截至21/02/05,下同)风险溢价率为1.10%,处05年以来由高到低71%分位(08/10来为84%),从股债收益比(沪深300股息率/10年期国债到期收益率)看,当前股债收益比为0.57,对应05年以来由高到低的分位数为65%(08/10来为72%)。因此,我们认为这轮牛市尚未走完,牛市大格局未变。对于1月26日以来这轮调整,我们定性为牛市中的小调整。

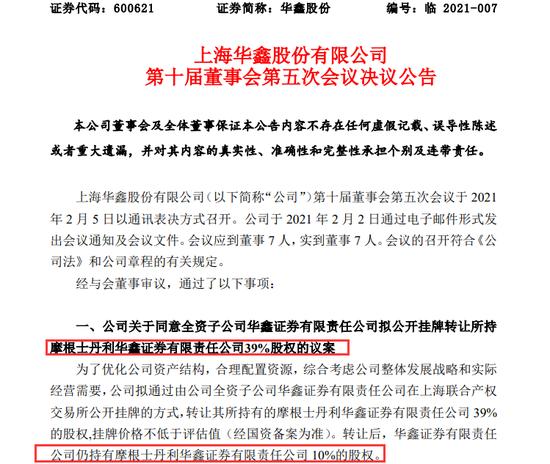

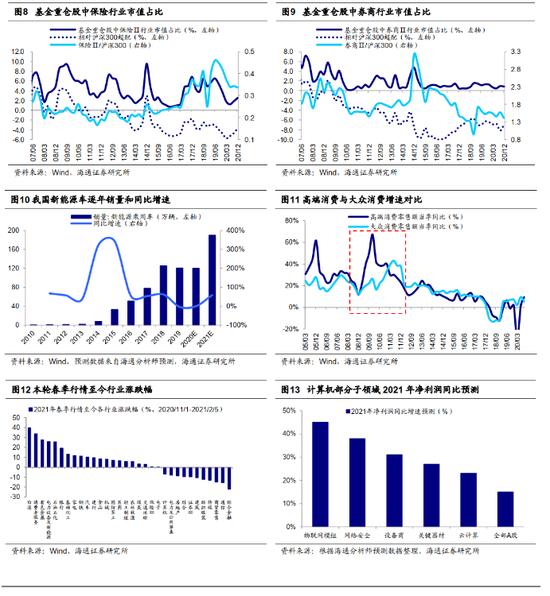

短期关注低估的滞涨行业。我们认为21年市场整体特征是牛市第三阶段泡沫期,而历史上牛市第三阶段启动前往往出现滞涨板块补涨,如07年1-3月的低价股、14年10-12月的金融建筑等,这次春季行情是前期滞涨板块补涨轮涨的窗口期。20年11月以来,我们一直提出春季行情在路上,重视宏观经济后周期的金融股和资源股,源于基本面好转、前期涨幅落后。目前看,20年11月以来的春季行情还在演绎中,对比各行业涨跌幅,除了白酒和电力设备及新能源,有色金属、石油石化和银行涨幅居前,验证了我们前期的逻辑。目前金融估值仍偏低,尤其是非银金融涨幅落后,仍值得关注。

全年视角看,21年科技和消费两大主赛道未变。我们认为21年行业配置的第一梯队是科技,当前正处5G引领的新一轮科技周期中,前期以硬件为主,中后期带动软件革新需求,最终万物互联、人工智能,借鉴2010-2015年前后科技股行情硬件-软件-内容-应用场景扩散规律,21年计算机(云计算、人工智能)、传媒(游戏等)、新能源车产业链(汽车智能化)等软件内容及应用产业发展空间更大。2021年行业配置的第二梯队是大众消费,回顾08年金融危机历史经验,货币宽松、四万亿等刺激政策推出后,高收入人群首先受益,08Q4-09Q2城镇居民人均可支配收入增速分别高于农村居民家庭人均现金收入增速的6.0%/1.6%/1.9%,这一阶段珠宝、化妆品、汽车等高端消费增速迅速上升;09Q3起农村居民收入增速逐渐超过城镇居民,粮油、食品、饮料等大众消费增速顺势崛起。2020年城镇居民收入受到疫情的影响较小,而农村居民特别是外出务工者收入受冲击较大,20Q3城镇居民人均可支配收入同比增5.4%,高于农村外出务工劳动力月均收入增速3.3%,因此2020年可选消费品中汽车和高端白酒表现亮眼。借鉴09-10年经验,预计乳制品、餐饮等大众消费需求或将大增。

风险提示:阶段性回撤:宏观政策首次转向;牛市结束:盈利顶和情绪顶。