“钴往今来”:供需紧平衡下,钴中游产业链报告

来源:CFC金属研究 2022-08-11 15:22:42

摘要

钴产业链中游为钴矿的冶炼加工,钴精矿及钴中间品通过火法或湿法工艺得到精炼钴。从产品类型上看,精炼钴主要包括金属钴、钴盐以及钴的氧化物。其中,金属钴是指经过精炼后提取出的高纯度钴产品,按产品形态不同分为电解钴及钴粉。

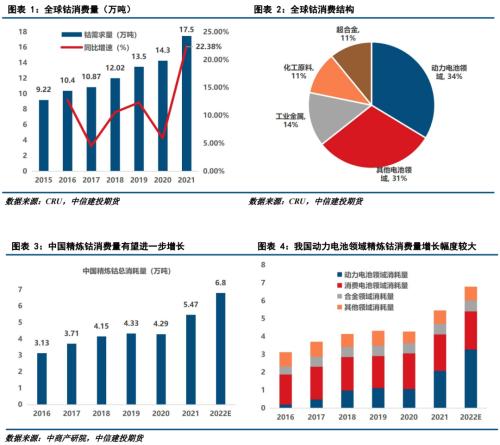

需求端,根据CRU数据,2021年全球钴消费总量为17.5万吨。其中,动力电池领域首次超越消费电池,成为钴最大消耗部门,总计消耗5.9万吨钴,占总需求的34%。未来随着全球移动电子产品、新一代电动汽车的销售增长,全球钴消费量将呈现上升趋势,安泰科预计2022-2025年全球钴消费总量分别为18.0、20.8、23.4和25.2万吨(金属吨)。

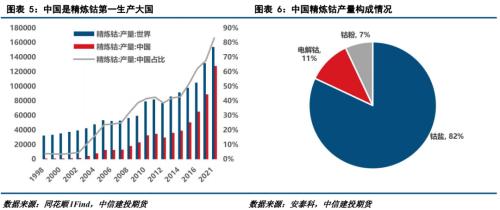

供给端,根据USGS数据,2021年全球钴总产量为17万吨,随着新增产能的释放,预计2022年产量有望上涨至18.5万吨。同时,全球精炼钴产量呈递增态势。2021年全球精炼钴产量15.4万吨,同比增长约16.67%,较2010年复合增速为6%。供给结构上,中国仍然是第一生产大国,2021年精炼钴总产量约占全球72%的份额,同时印尼开始着手提升精炼钴产能,将有望成为全球第二大精炼钴生产增长市场,预计中期内将占精炼钴总增长的四分之一。

正文

一、钴中游冶炼—精炼钴

1.精炼钴基本介绍

精炼钴是指将钴的原生物料或再生物料通过火法或湿法工艺生产出的金属钴、钴盐、钴氧化物的总称,钴精矿或钴中间体等经过中游冶炼加工后,运送至下游用于生产动力电池、消费电池的正极材料、传统工业合金、催化剂等产品。

2.动力电池及消费电池是精炼钴主要消耗部门

精炼钴的主要消耗部门集中在动力电池及消费电池两大板块。在低碳背景下,全球电动汽车追求绿色可持续的交通方式,而含钴电池具有能量密度高、安全性和性能更优的特点,成为欧洲、北美和中国许多汽车制造商的首选技术。2021年,含钴电池化学成分占全球电动汽车电池市场的四分之三(74%)。根据CRU数据,2021年,全球钴总消费量为17.5万吨,其中,动力电池领域首次超越消费电池,成为钴最大消耗部门,总计消耗5.9万吨钴,占总需求的34%;消费电池领域占总需求的31%,其中移动手机的钴需求为2.6万吨;笔记本电脑和平板电脑为1.6万吨。未来随着全球移动电子产品、新一代电动汽车的销售增长,全球钴消费量将呈现上升趋势,安泰科预计2022-2025年全球钴消费总量分别为18.0、20.8、23.4和25.2万吨(金属吨)。

而随着全球冶炼、深加工产能逐渐向中国集中,中国精炼钴消耗量处于稳定增长的态势,从2016年的3.13万吨稳定增长至2021年的5.47万吨,复合增长率为11.81%。国内及海外新能源汽车发展劲头强势,预计未来中国精炼钴消耗量将进一步提升,据第三方平台预计,2022年有望提升至6.8万吨。从细分项来看,动力电池领域消耗精炼钴占比较大,由2016年的0.2万吨提升至2021年的2.09万吨,预计2022年中国新能源(行情600617,诊股)汽车电池所消耗精炼钴有望达3.28万吨;消费电池领域消耗精炼钴增长较为稳定,由2016年1.69万吨增长至2021年2万吨,预计2022年将小幅增长至2.13万吨;对于传统合金等工业领域,其消耗量整体保持相对稳定的状态,预计2022年其消耗量仅增加至6.2万吨。

3.全球精炼钴产量呈递增态势

根据USGS数据,2021年全球钴总产量为17万吨,随着新增产能的释放,预计2022年产量有望上涨至18.5万吨。而电动汽车及消费电池行业的飞速发展,带动全球精炼钴产量呈递增态势。2021年全球精炼钴产量15.4万吨,同比增长约16.67%,较2010年复合增速6%。产量结构上,中国仍然是精炼钴第一生产大国,2022年上半年,受全球疫情及德班港口洪灾影响,钴中间品原料难以运送至精炼加工工厂,全国总产量为5.8万吨,同比下降6.9%;2021年全国总产量12.8万吨,贡献了全球精炼钴总供给量的72%。此外,印尼开始着手提升精炼钴产能,有望成为全球第二大精炼钴生产增长市场,预计中期内将占精炼钴总增长的四分之一。产品类型上,精炼钴的主要产品为钴盐及其氧化物,占据全国精炼钴产量的82%的份额,电解钴及钴粉分别占据11%,7%的水平。安泰科数据显示,国内钴盐产量有望占国内精炼钴总产量的89%,占比将进一步提升。

二、精炼钴细分类型——金属钴

2.1金属钴基本属性

金属钴(Co),是指通过对钴矿物进行精炼所提取出的高纯度钴产品,是具有光泽的钢灰色金属,熔点1493℃、比重8.9,比较硬而脆,具有铁磁性,在硬度、抗拉强度、机械加工性能、热力学性质等方面的电化学行为方面与铁和镍相类似,加热到1150℃时磁性消失。

根据产品产出状态不同,可将其分为电解钴、钴粉,其中电解钴通常成块状、片状等形态,钴粉是金属钴的粉末形态。相较于电解钴,钴粉粒径减小,可以显著降低硬质合金粉末混合料的球磨时间、烧结温度,增强硬质合金的抗弯强度、耐磨性和抗断裂性等性能,减少钴池和孔隙的出现。

2.2金属钴工艺流程

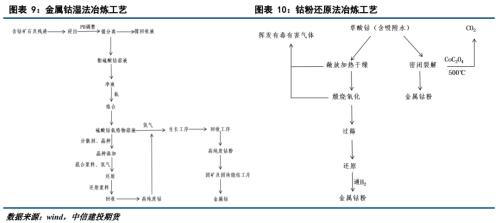

(1)电解钴生产工艺流程

从各种原料制得的钴化合物可用于电解精炼或电解提取法生产电解钴。生产电解钴的流程大致可以分成两种,一种是采用化学沉淀法提纯除杂,将富钴原料经溶解、净化除杂、再沉淀得到较为纯的氢氧化钴,在经烧结、电炉还原熔炼除去铅、锌、锰、硫等杂质,制成粗钴阳极,后经过电解精炼得到电解钴;另一种是采用萃取法除杂,将各种含钴原料经浸出、净液后获得的纯氯化钴或硫酸钴溶液,最后通过不溶阳极电沉积得到电解钴。

(2)钴粉生产工艺流程

钴粉在硬质合金中作为粘结成分,要求其具备良好的抗氧化性以及耐腐蚀性能,因而对钴粉的制备工艺以及成品的保存方法要求苛刻。市场上已发展完善多种制备方法,如水雾法、还原法、电解法、多元醇法、γ射线辐照等,但由于各个国家钴粉产业发展情况不一致,其具体制备工艺差异较大。

目前,国际上较流行且相对成熟的工艺为高温热离解法,主要生产平均粒径在1μm的细颗粒钴粉,钴粉纯度达99.9%,其原理是:草酸钴在密闭条件下,将草酸根裂解成二氧化碳并以气体形式溢出,在密闭式裂解还原炉中直接将草酸钴裂解成金属钴粉,该方法生产成本较低,污染较小,适合于硬质合金生产。

我国钴粉制备行业发展滞后,目前国内普遍采用氢气还原法生产钴粉,主要生产平均粒径在1~2μm之间的细颗粒钴粉,而粒径在1.0μm以下的超细钴粉较少。其基本原理为将草酸钴原料加热脱去水分后,在600~700℃下煅烧3~3.5h,使其分解为纯氧化钴,再经直热四管还原炉逆氢还原制得钴粉。

三、金属钴需求端应用领域分布

3.1电解钴在新能源汽车及3C电池领域应用占比提升

新能源汽车及3C电池为电解钴应用主要领域。电解钴可直接用于下游冶金领域应用,是生产硬质合金、医用合金、永磁体等产品的重要原材料;也可进一步加工,合成电池原料及前驱体等产品,如氢氧化钴、硫酸钴、四氧化三钴、NCM氢氧化物、NCA氧化物等,用于新能源消费领域及3C电池消费领域。

电解钴消费结构方面,2021年,新能源及3C电池领域消耗金属钴量约占全国总金属钴消耗量的84%,其占比分别为43%、41%。其中,2016年以来,新能源汽车的快速发展带动金属钴消费量大幅提升,其消耗量占比由11%快速攀升,于2019年达到峰值63.82%。此后,2020年我国处于新能源汽车补贴退坡期,叠加疫情的影响,削弱新能源领域对金属钴的需求,但却增强了3C消费电子产品的需求,其消耗量占比较2020年同比提升72.7%。此外,2021年,由于原材料钴价高企,新能源汽车厂商为压缩成本选择使用成本低廉、性能优化的磷酸铁锂电池,进一步降低对金属钴原料的需求,因此,其消耗量由峰值降低到43%。未来,随着宁德时代(行情300750,诊股)、LG化学、松下、蜂巢能源等电池大厂对低钴以及无钴化电池的研发,预计新能源领域对金属钴的需求将进一步降低;而3C消费电子领域对钴需求将保持相对稳定的状态。

电解钴消费总量方面,截至2022年5月,我国电解钴总消费量为2879吨,较去年同期同比下降74%,降幅明显。

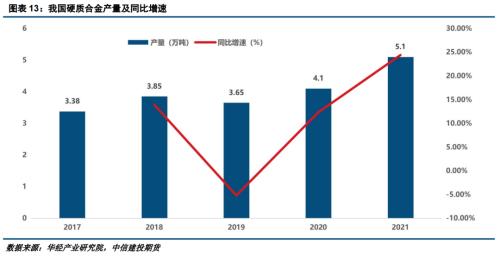

3.2钴粉是硬质合金的主要原料

钴粉在精炼钴产品构成中占据比例较小,为相对小众品种,主要应用为下游硬质合金,硬质合金用钴粉要求具备较高的纯度,目前,钴粉制备工艺逐渐向超细钴粉、纳米纳米WC-Co粉末、球形钴粉等转变。我国硬质合金行业起步较晚,但发展迅速,受益于我国高端制造业工业升级及新一代信息技术的推动,我国硬质合金行业产量整体呈增长态势,由2017年的3.38万吨增长至2021年的5.1万吨,其复合增长率达10.83%。目前,我国已成为全球硬质合金第一生产大国及消费大国。

除此之外,钴粉也被用于催化行业,如用于石油脱氢硫的催化剂;而在镍氢电池中掺杂超细钴粉的泡沫镍电极具有较高的放电容量和大电流充放电循环稳定性;在特种工具行业,超细钴粉经新工艺烧结后,可制成新型高强度超硬材料,用于装甲防护,还可以制成耐高温、散热、导电的防腐涂层,可广泛用于宇航飞行器、机场、军用码头、军用油库、弹药库、舰船等特种场合的防护。

四、金属钴供给端产能产量分布情况

4.1我国电解钴产能提升,产量下滑,甘肃为主要产地

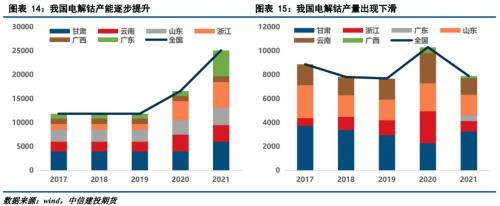

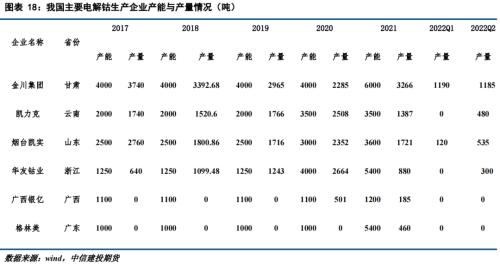

我国电解钴产能处于缓慢爬升的趋势。由2017年的1.185万吨增长至2021年的2.51万吨,其产能增量主要来源于浙江、广东及甘肃等地区。

产量方面,我国电解钴产量2021年出现下滑。由2017年的0.88万吨上升至2020年的1.031万吨,复合增长率达5.1%,此后2021年,我国电解钴总产量为0.79万吨,较上年同期下降23.39%,产能利用率仅为31.47%。产量下降主要受以下两个方面影响:

其一,海外方面,2020年以来,南非疫情影响加剧,南非港口运输受阻,作为全球重要的钴原料运输基地,运力不足导致国内钴原料库存持续走低,推动钴原料价格持续上涨,低成本原料供应紧张。

其二,国内方面,自2021年以来,我国电解钴行业成本上升,毛利下降,开工率呈现下滑趋势。电解钴冶炼行业成本主要由原材料成本与加工成本组成。截至2022年6月,生产一吨电解钴的成本约为48万元,同比上升55%,而毛利约为3万元/吨,同比下降53%。对应于企业的开工率,国内企业生产积极性不足,开工率下滑严重。2019年我国电解钴企业开工率保持在80%左右,而自2021年2月开始,电解钴与硫酸钴价格价差持续拉大,出于经济效益的考虑,国内多家主流电解钴冶炼厂阶段性停减产电解钴,转产硫酸钴,截至2022年4月,其开工率仅为20%,造成2021年电解钴总产量下滑严重。

此外,在“能耗双控”及“碳达峰碳中和”政策下,全国多地区开始施行限电限产措施,对电解钴冶炼厂的产量同样产生一定限制。2022年4月以来,原材料供应紧张局面得到缓解,冶炼厂复产意愿增强,企业开工率提升,电解钴产量正在逐步恢复,截至2022年6月,我国电解钴总产量为3810吨,预计未来其产量将小幅上涨。

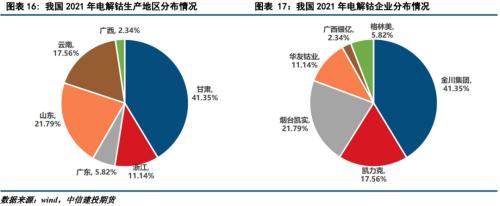

地区分布上,甘肃是我国电解钴生产的主要地区。2021年,甘肃地区电解钴生产产量约占全国总生产量的41%,较2020年同比增长42.93%,而浙江、云南、山东、广西等地其生产量均存在一定幅度的下滑,其中,浙江地区下滑幅度严重,较2020年下降约21%的水平。

企业分布上,我国生产电解钴的企业主要为金川集团、华友钴业(行情603799,诊股)、格林美(行情002340,诊股)、凯力克、烟台凯实、广西银亿。其中,金川集团的产能与产量均居全国领先地位,截至2022年6月,金川集团电解钴产量为2375吨,约占全国总产量的62.3%。

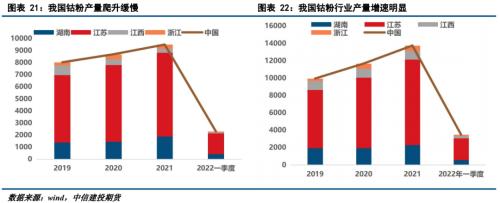

4.2我国钴粉产能产量均处于爬坡状态

得益于硬质合金行业的快速发展,我国钴粉产能及产量持续上升。2022年一季度,产能及产量分别为3485万吨、2294万吨,产能利用率达66%;产能方面,2021年全国总产能约为1.4万吨,增速明显,较2019年复合增速达11.4%;产量方面爬升速度缓慢,由2019年0.8万吨增加至2021年0.95万吨。地区分布上,我国钴粉生产主要集中于湖南、江苏、江西以及浙江等地,其中江苏地区贡献了主要增量,2021年,江苏地区总产量约为0.69万吨,约占全国总产量的73%。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐