美股大跌背后的主线切换:上半年交易通胀,下半年交易衰退?

来源:财联社 2022-06-29 10:23:49

财联社6月7日讯(编辑 潇湘)本周二,美国三大股指再度悉数大幅收跌。从6月中旬的单周暴跌,到上周的强势大涨,再到本周伊始的连续两日走弱,临近年中的美股走势,似乎正变得愈发难以揣测。

然而,这背后或许正是一场市场主线风格转变的“必经之路”——如果说,上半年市场交易的主题无可争议地是通胀,那么下半年又会是什么呢?也许就将是经济衰退!

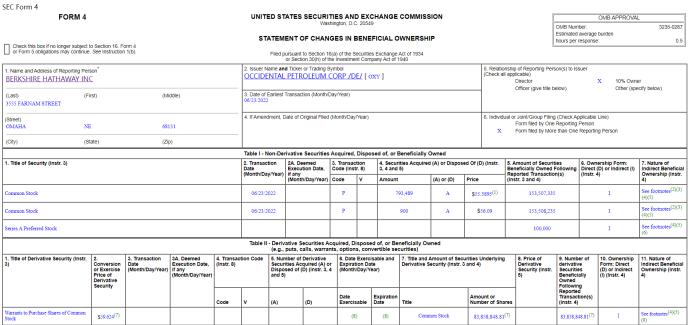

想要弄清楚这一点,人们其实首先需要解答一个看似简单的问题:一项经济数据的坏消息究竟对风险资产是利好还是利空?在上半年,人们曾多次将数据层面的“坏消息”视为市场的“好消息”,甚至于上周的大幅反弹就是得益于经济数据表现的低迷,然而,昨夜市场的逻辑似乎又变了:“坏消息”就是“坏消息”……

在世界大型企业研究会的数据显示美国消费者对经济短期前景的看法大幅下滑至近10年低点后,美股失去了当天早些时候的动力。数据显示,美国6月消费者信心指数从5月份下修后的103.2进一步降至了98.7,为2021年2月以来最低水平,随着美联储加息以遏制价格压力,美国人对经济、就业和收入前景越来越悲观。

隔夜在消费者信心读数出炉后,非必需消费股引领标普500指数走低。截止收盘,道琼斯工业指数下跌491.27点,至30946.99点,跌幅1.6%,该蓝筹股指数在盘中早些时候一度上涨1.4%。标普500指数下跌78.56点,至3821.55点,跌幅2%。科技股集中的纳斯达克综合指数下跌343.01点,至11181.54点,跌幅3%。

(标普500指数重回熊市区域)

美债市场隔夜则几经波折,最终再度吸引了避险买盘的涌入。截止当日尾盘,2年期美债收益率跌1.4个基点报3.12%,5年期美债收益率跌2.3个基点报3.239%,10年期美债收益率跌2.9个基点报3.177%,30年期美债收益率跌3.2个基点报3.284%。

(美债收益率全天一波三折)

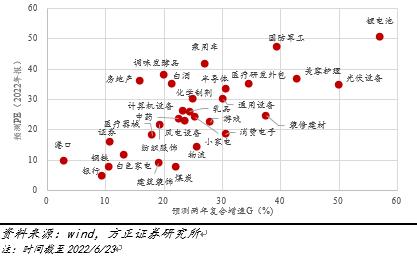

从某种意义上来说,从通胀交易转向衰退交易的逻辑转变,对于美股大盘而言并不是什么好消息,这一市场主线的切换并不能帮助大盘真正脱离上半年缔造的熊市,甚至有可能在熊市中愈发沉沦。而与此同时,这一主题切换对债市、大宗商品乃至美股行业分类的影响则料将更为明显,眼下甚至已经明显展露出了相关演变的迹象……

多重迹象显示通胀交易热度降温

债券市场对未来十年通胀的预期正在下降、价值股热潮逆转、工业金属等大宗商品的超级周期降温——如果身为投资者的你近来没有注意到这些,那么可能便将犯下交易大忌:这些都说明2022年押注通胀的交易很可能已经见顶,这种转变有可能扰乱跨资产交易。

(成长股近两周再度跑赢价值股)

不少业内人士表示,随着金融环境收紧、借贷成本上升、股价下跌、消费者和企业遭遇冲击,美联储的政策紧缩行动正在多个领域导致炙手可热的商业周期降温。与此同时,商品消费热潮也可能随着主要零售商库存的增加而结束。

在债券市场上,5年和10年期通胀保值债券盈亏平衡通胀率已经回落至了2月俄乌冲突之前的水平。5年期盈亏平衡通胀率跌至2.8%左右,这意味着市场人士预计未来5年CPI升幅将更接近美联储2%的通胀目标。

目前,iShares通胀保值债券(TIPS)产品已连续两个季度遭遇赎回,ETF投资者正以2013年以来最快速度撤离。

与此同时,一项大宗商品指标正跌至3月份以来的最低水平,规模19亿美元的景顺德银农业ETF遭遇的单周撤资达到2.35亿美元,为2008年以来最大。

这些代表性再通胀交易热度的降温,正引发越来越多业内人士的重视。

近来放弃了长期以来对价值股做多观点的富国银行股票策略主管Christopher Harvey就表示,“我们正处于经济放缓的过程中,长期通胀预期似乎正在下降,大约两周前,我们便已从周期性股票阵营转向。”

Principal Global Investors首席全球策略师Seema Shah也指出,美国通胀率可能接近顶峰,消费者正在从商品转向服务业,整体需求也在放缓,因此核心商品价格压力变得更加偏向通缩。

衰退交易开始愈发成为主流

尽管对许多投资者而言,美国处于40年高点的通胀率眼下仍然是当前的一大风险点,但市场的另一个潜在忧虑显然已开始变得更具影响力:那就是企业利润增速放缓,美国整体经济可能面临滑坡。

(美国软数据和硬数据均走弱)

牛津经济学院高级经济学家Bob Schwartz表示,“市场的通胀言论出现降温,衰退故事正开始成为头条新闻。这种情绪的转变正在金融市场中蔓延。”

根据FactSet慧甚上周五发布的一份报告,在上市公司的新一轮业绩于7月中旬发布之前,分析师们预计标普500指数成分股公司第二季度的估算利润将增长4.3%,若实际情况果真如此,将创下2020年第四季度以来的最低同比增速。

这对美联储来说是一个微妙的局面。美联储希望通过大幅提高利率来冷却对商品和服务的需求,但又不能紧缩得太过头,以免引发经济衰退,使劳动者失业。

在谈到近期最紧要的是增长恐慌还是通胀时,Penn Mutual Asset Management首席投资官Mark Heppenstall表示,“最大的担忧不是面临其中某一个或另一个,而是两者同时出现。随着利率的提高和金融环境的收紧,美国经济可能走上技术性衰退道路。”

Heppenstall表示:“这无疑让人觉得是一个滞胀期,这就是为何我们看到近期资产价格和利率有如此大的波动。”

上世纪70年代式滞胀的一个关键特点就是,高通胀与劳动力市场疲软并存。而尽管美国当前的就业状况看起来仍然相当强劲。不过,一些业内人士眼下已警告,如果更多企业开始公布令人失望的业绩报告,这种情况可能很快会发生改变。

牛津经济学院的Schwartz指出,“裁员现象正在悄悄地增多,而就业机会正在被取消。”

他认同上周美联储主席鲍威尔在国会进行为期两天的作证时参议员伊莉莎白·沃伦(Elizabeth Warren)所表达的一些担忧。Schwartz和沃伦都强调,美联储的抗击通胀策略有可能会导致劳动力市场减弱。

Schwartz认为,美债收益率的回落可能是经济放缓的一个标志性预兆。基准10年期美国国债收益率隔夜尾盘报3.177%,较6月14日创下的近期高点3.482%已明显走弱。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐