民企发行规模降至冰点 房企短期之内仍将承压

来源:东方金诚 2022-05-23 19:23:43

主要观点

4月,境内地产债发行规模环比增速再度转负,发行主体全部为国有房企;我们认为,由于3月以来全国多地疫情反复为楼市回暖再添阻力,房地产行业基本面延续加速下行趋势,融创展期事件对市场信心冲击较大,民营房企信用债融资环境未现好转。

4月地产债价格波动较3月有明显减少,但“世茂系”两家公司因信用风险事件频出而引发市场猜测,债券价格出现大幅波动,房地产行业的信用风险仍维持高位。我们认为,在行业下行压力不减的情况下,民营企业销售端和融资端双向受阻,对于偿债压力较大的企业来说,短期内很难纾解困局;另一方面,我们也看到恒大集团、融创集团、世茂集团等均为房地产行业的龙头企业,风险事件频发引发市场的不断猜测,直接体现为二级市场价格的剧烈波动。

4月新增3家房企债券相继展期,信用风险仍在房地产行业蔓延;在行业加速下行的背景下,房企仍面临较大流动性风险。

展望未来,我们认为全国多地先后出现疫情反复为房地产行业回暖带来了一定阻力,五六月份房地产行业仍面临较大下行压力,短期之内房企仍然承压较大。就目前的市场环境来看,短期内房地产行业销售端和融资端都难以迅速恢复,许多房地产企业包括龙头房地产企业仍面临流动性问题,且短期之内无力摆脱困局,信用风险仍将维持较高水平。

具体内容如下

一、4月,境内地产债发行规模环比增速再度转负,发行主体全部为国有房企;我们认为,由于3月以来全国多地疫情反复为楼市回暖再添阻力,房地产行业基本面延续加速下行趋势,融创展期事件对市场信心冲击较大,民营房企信用债融资环境未现好转。

4月,共计19家房地产企业发行境内信用债36只,合计发行规模为409.95亿元,净融资额为100.33亿元。具体看,4月房企境内信用债融资主要呈现以下特征:

一是发行规模环比增速再度转为负增,同比增速降幅扩大。4月,房地产行业发行境内信用债36只,合计规模409.95亿元,债券发行数量和发行规模同比分别下降37.93%和32.75%,环比分别下降18.18%和18.16%,同比增速降幅较3月分别扩大3.6pct和9.63pct。从占比来看,4月房地产行业债券发行数量和发行规模占全市场的比重分别为0.85%和0.81%,较上月和去年同期均出现下滑。从净融资额来看,4月净融资额为100.33亿元,已连续3个月回正,并较3月增加58.49亿元。

二是4月无民营房地产企业发行境内信用债。4月共计19家房地产企业发行境内信用债,发行主体数量同比下降50%,且发行主体全部为国有企业,国有发行主体数量同比下降26.92%。我们认为,4月民营房企地产债发行规模降至零主要受两个因素的影响:一是行业信用风险事件频发,尤其是融创展期事件对市场形成了较大冲击,资本市场对房企尤其是民营房企的投资信心短期内难以恢复;二是今年以来房地产行业基本面表现不佳,行业下行压力不减,3月以来全国多地疫情反复为楼市回暖再添阻力,市场信心受到影响,进一步降低了资本市场对房地产行业的风险偏好。

三是平均发行利率远低于去年同期,较上月也有小幅下降。从期限分布来看,4月地产债的发行期限仍以3年期为主,与上月基本一致,与去年同期相比,1-2年期的债券数量有明显减少,或因民营发行主体数量大幅萎缩所致;从融资成本来看,4月各等级、各期限融资利率低于去年同期水平,与上月相比也有所降低。为排除样本量过低带来的影响,我们主要对比了4月和3月AAA级主体发行的3年期债券,结果显示4月AAA级主体发行的3年期债券平均融资利率较3月下降了29bp,我们认为,这可能是因4月权益市场震荡下行、民营房企信用风险继续暴露,市场风险偏好继续下降,配置资金进一步向高等级国企信用债集中,从而导致高等级国企地产债发行利率下降。

二、4月地产债价格波动较3月有明显减少,但“世茂系”两家公司因信用风险事件频出而引发市场猜测,债券价格出现大幅波动,房地产行业的信用风险仍维持高位。

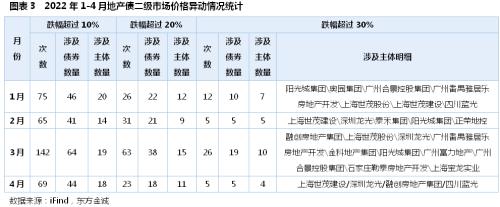

4月,地产债二级市场单日价格跌幅超10%的债券共计44只,涉及18家房企[2]。从波动的频次来看,4月地产债价格跌幅超10%的情况共计发生69次,其中5次单日跌幅超过30%,较3月分别减少73次和21次。4月单日价格跌幅超过30%的5只债券分别来自上海世茂建设、深圳龙光、融创房地产集团和四川蓝光等4家主体。

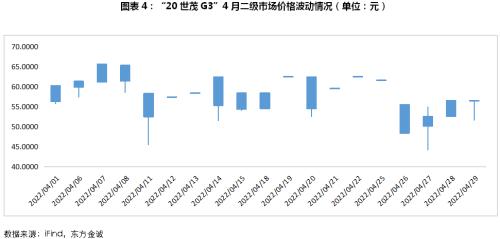

虽然4月地产债二级市场价格大幅波动频次较3月有明显减少,但我们关注到,4月“世茂系”债券有11个交易日价格跌幅超过10%,并多次发生盘中临时停牌,其中单日最大跌幅债券来自上海世茂建设的“20世茂03”。

我们关注到,“世茂系”债券价格自年初开始就频繁出现异动,主要系世茂集团及旗下子公司商票逾期、信托展期事件频发引发市场猜测所致。据媒体报道,1月6日,中诚信托称世茂集团旗下公司未能按时支付3.02亿元到期债务,造成实质性违约,消息引发世茂集团股价连续两日下跌;2月16日,中信信托召开的持有人会议信息流出,按照延期方案,本该于今年兑付的信托产品将延期2年于至2024年兑付;3月3日,上海票交所公布数据,世茂集团在全国范围内有24家公司出现商票持续逾期,逾期余额少则数十万,多则数千万元,排在所有房企首位;同日,涉公司旗下项目的“重庆信托鑫虹1号集合资金信托计划”也传出展期。进入4月,风险事件持续发酵,4月1日,因延迟刊发2021年业绩,世茂集团股份自当日上午9:00起在联交所暂停买卖;4月10日,世茂股份(行情600823,诊股)召开投资人会议,就其于4月26日回售行权的私募债“20沪世茂PPN002”与投资人进行沟通,希望投资人尽量以不超过10%进行行权回售,公司将以北京世茂大厦的净现金流增加作为PPN的补充还款来源,并将剩余本金部分利率从3.7%调整到4.7%;4月下旬,世茂股份先后发布2021年和2022年度一季度报告,2021年公司营业收入和净利润同比分别下降10.66%和34.27%,2022年一季度营业收入和归母净利润同比分别下降28.34%和59.08%,业绩持续下滑;进入5月,世茂股份于5月16日-20日召开公司“19世茂G3”债券持有人会议,寻求对该期债券本金兑付安排进行调整。

在行业下行压力不减的情况下,民营企业销售端和融资端双向受阻,对于偿债压力较大的企业来说,短期内很难纾解困局。另一方面,我们也看到恒大集团、融创集团、世茂集团等均为房地产行业的龙头企业,风险事件频发引发市场的不断猜测,直接体现为二级市场价格的剧烈波动。

三、4月新增3家房企债券相继展期,信用风险仍在房地产行业蔓延;在行业加速下行的背景下,房企仍面临较大流动性风险。

4月,房地产行业新增违约债券11只,无境内评级机构下调房地产企业级别。从违约债券主体来看,共涉及8家主体,其中阳光城(行情000671,诊股)集团、福建福晟集团和深圳龙光为实质性违约,福建阳光集团为触发交叉违约条款,融创房产集团、厦门禹洲鸿图地产、广州富力地产和恒大地产集团为展期,除恒大地产集团外其余三家均为首次展期;从违约规模来看,4月违约规模[4]合计130.69亿元,较3月进一步提升,且涉及的主体家数较多,信用风险仍在房地产行业蔓延。

4月以来,政策基调继续利好房地产行业。中共中央政治局召开会议强调要有效管控重点风险,守住不发生系统性风险底线,要坚持房子是用来住的,不是用来炒的定位,支持各地从实际出发完善房地产政策、支持刚性和改善性住房需求,优化商品房预售资金监管、促进房地产市场平稳健康发展。进入5月,又迎来两条对房地产行业的重大利好消息,一是5月人民银行、银保监会发布通知,调整差别化住房信贷政策。对于贷款购买普通自住房的居民家庭,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,二套住房商业性个人住房贷款利率政策下限按现行规定执行。我们认为,首套房基准利率下调20个基点是受春节后楼市下滑延续,对宏观经济拖累效应加大的影响;另外,头部房企违约风险仍在发酵,地方政府卖地收入大幅下滑,从“有效管控重点风险”角度出发,通过下调房贷利率推动楼市企稳回暖,也有很强的必要性和针对性。同时,二套房房利率下限不变,表明在房住不炒基调不变的背景下,本次房贷利率调整释放的信号是重点鼓励刚需、继续遏制投资投机需求;二是据媒体报道碧桂园、龙湖、美的置业3家民营房企被监管机构选定为示范房企,将在近期陆续发行人民币债券。此次示范发债加入了信用保护工具的使用,即为吸引投资人,创设机构将同时发行包括信用违约掉期(私募CDS)或信用风险缓释凭证(CRMW)等在内的信用保护工具。此次三家民营房企在监管推动下试水发债,对于民营房企债券融资来说具有很强的破冰和示范意义,将为其他房企和市场注入信心。

展望未来,我们认为全国多地先后出现疫情为房地产行业回暖带来了一定阻力,五六月份房地产行业仍面临较大下行压力,房企仍然承压较大。从高频数据来看,5月1日-21日,30大中城市单日平均商品房成交套数为2517套,去年同期为5219套,可见,疫情等因素为房地产回暖带来了较大不确定性。就目前的市场环境来看,短期内房地产行业销售端和融资端都难以迅速恢复,许多房地产企业包括龙头房地产企业仍面临流动性问题,且短期之内无力摆脱困局,民营房企信用风险仍将维持较高水平。

本文作者 |研究发展部唐晓琳

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐