社融表现不佳,但底部接近

来源:屈庆债券论坛 2021-08-13 11:22:38

1

市场回顾和展望

周四利率下行,资金面宽松,股市下跌,部分机构继续发酵社融低于预期,带动利率下行1-2bp 。

7月份,全社会用电量同比增长12.8%,高于6月份的9.8%,或表明7月份经济仍平稳运行。 具体看,第一,三产业用电量反弹的较快,第二产业用电量反弹的较慢。

社融方面,我们估计社融8月继续下探,四季度开始反弹,年末同比回升至11%。 如果按照年底11%算,本年社融增速下行幅度还是蛮大的。 从历史上看,社融和利率变化具有相关性: 大概率社融下,利率下,社融反弹,利率反弹。 从2015年以来,社融和利率的匹配度较高。 2020年比较特殊,利率先下后反弹,节奏也是跟着社融走,只是社融后面反弹较多。 展望未来,后期大概率社融增速或逐步见底,那么利率也可能短期内难以明显下降。

2

社融表现不佳,但底部接近

1、7月信贷和社融数据显露疲态

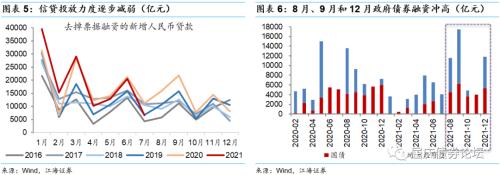

信贷总量同比小幅多增,结构上居民中长期贷款加速收缩,企业中长期贷款疫后首次同比少增,票据融资多增,信贷表现基本符合预期。7月新增信贷10800亿元,同比多增873亿元,增幅显著收窄。具体来看,居民贷款同比大幅少增3519亿元,中长期和短期分别少增2093亿元和1425亿元,也均低于2019年同期水平,房贷利率上调、商品房销售降温对信贷的拖累进一步显现。企业贷款同比多增1689亿元,增幅环比收窄3624亿元,其中反映企业投资需求的中长期贷款少增1031亿元,是自去年3月以来首次同比少增,并不完全源于基数效应,去年7月的同比增幅为全年较低水平,有效需求不足导致企业中长期贷款的投放力度减弱;短期贷款小幅少增156亿元,票据融资多增2792亿元,票据融资较多从7月转贴现利率触底就得以预见。企业中长期贷款占比45.7%,环比有所回升,但仍为疫后较低水平。

社融规模不及预期,政府债券拖累程度较大,信贷和非标均缩量。7月社融新增1.06万亿元,同比少增6328亿元,为近五年同期最低水平,不及预期;社融同比回落0.3个百分点至10.7%。政府债券、信贷和非标是主要拖累分项,其中政府债券少增3639亿元,由7月地方债发行放缓所致;扣除非银贷款的表内信贷少增1830亿元;非标融资少增1389亿元,信托贷款和未贴现的银行承兑汇票分别少增204亿元和1186亿元,表内外票据融资之和即票据净签发为负,或与到期量较大有关。

广义货币供应增速放缓,财政存款余额创历史新高。7月末广义货币(M2)同比增长8.3%,增速比上月末低0.3个百分点,与社融走势一致;狭义货币(M1)同比增长4.9%,回落0.6个百分点,部分源于房屋销售放缓和股市表现不佳。7月财政性存款增加6008亿元,财政存款余额首度突破6万亿元,高于去年同期8076亿元,在地方债发行放缓的背景下财政存款创历史新高,说明财政支出和落实投资进度缓慢,也为后续基建发力留足空间。

2、8月社融或继续回落,四季度有望反弹

伴随宽信用政策逐步回归常态,3月以来社融存量增速持续走低,7月增速录得10.7%,较年初13.3%的高点已回落2.6个百分点,社融的底在哪里?8月起地方债发行显著提速,是否意味着社融即将触底反弹?

为展望后续社融的走势情况,我们对各主要分项进行了测算,核心影响因素是人民币贷款和政府债券。银行信贷投放存在季节性规律,9月将迎来今年最后一个信贷大月,四季度贷款投放占比较低。今年的特殊性在于宽信用收敛和经济复苏放缓,新增人民币贷款同比增幅逐渐降低并转负,信贷投放力度减弱。结合历史规律和基本面情况,预计8-12月累计投放信贷约5.5万亿元,其中8月和9月继续同比大幅少增,对社融起到显著拖累作用,四季度在低基数的作用下,或逐步变更至同比多增。(注:上述人民币贷款剔除了票据融资。)

政府债券方面,参考第三季度国债发行计划,截至今日,8月除四只贴现国债以外的其他国债均已披露发行额,假如这四只贴现国债平均发行额300亿元,预计8月国债净融资在4500亿元附近。9-12月发行量和净融资分别为3万亿和2万亿附近,历史数据显示国债发行相对平稳,9月和12月由于到期量偏低,预计当期国债净融资将明显冲高。

有消息指出预留12月发债额度后,剩余新增专项债额度需在9月发行完毕。截至7月末剩余新增专项债2.3万亿元,除去8月已披露的6200亿,大约有1.6万亿元新增专项债将在9月和12月集中发行。截至7月末新增一般债还剩下3500亿,8月已披露1200亿元,剩余大概率在10月前发行完毕。预计8-9月将迎来地方债发行高峰,月发行量均破万亿元,9月供给冲击可能更大。

其他分项方面,企业债发行也表现出季节性规律,往往8月有所冲高,四季度震荡回落,当前债市利率偏低会提升企业发债意愿,叠加后续到期压力不大,预计企业债券对社融起到拉动作用。票据包括表内和表外,表内是票据贴现、表外是未贴现的银行承兑汇票,两者之和即票据净签发,票据承兑期限主要是6个月,今年2月以来票据签发量较低,预计后续总票据融资继续同比多增。非标继续缩量,资管新规过渡期结束在即,12月或有一波非标集中到期。

高基数作用下,8月社融将继续受到人民币贷款和政府债券拖累,同比增速或再创新低;9月以后高基数逐渐消退,政府债券净融资大幅攀升,再加上企业债券和票据融资起到拉动作用,9月社融同比增速或触底反弹,年末有望回升至11%附近。

3

周四市场策略回顾

早盘

美国7 月份CPI同比5.4%,和前值持平; 核心CPI较前值回落,缓和了市场对通胀的担心,因此周三海外市场美股继续反弹,美债利率冲高回落,美元指数下跌,油价反弹。 虽然核心CPI涨幅回落,但目前通胀压力仍大,市场对fed年内缩减QE的预期不会消失。 达拉斯联储主席表示,fed应该在9月份宣布削减QE,10月份开始执行。 而白宫则表示OPEC+应该提高石油产量,并导致盘中油价出现回落。

国内方面,昨日公布7月份金融数据,呈现几个特点:

(1)整体看,表内贷款还好,社融低于预期。社融少,主要是国债到期多,地方债发的少,承兑汇票减少太多。

(2)从4月份以来,票据规模都多,显示信贷需求不行,当然这也不是新鲜事。7月末票据0.01%的利率的时候,市场就知道信贷不好。信贷不好已经反映在此前的利率变化里面了,今天需要考虑的是,未来社融怎么走。结合最近的消息,地方债如果发行提速,社融或逐步见底。当然,考虑到基数的问题,三四季度社融增速也难明显的反弹,更多是在底部徘徊。

(3)金融数据是本月最利多债券的数据,这个数据公布了,短期内也就没了太多利多因素去影响债券市场。辩证的看,社融少的原因,已经推动利率前期下行了;后面地方债发行提速,又会改善社融,并导致利率反弹。

股市方面,低估值的房地产,金融板块持续反弹,表明股市对经济悲观预期的修正,需要关注这个预期对债券市场的影响。

我们认为利率下行已经充分反映了利多因素,后期利率仍面临上行的压力。策略:对于仓位高的机构建议继续减仓;仓位低的机构则建议持券不折腾。对于需要配置的机构,建议放缓配置的速度,等待后面更好的买点。

午

周四早盘利率小幅下行,普遍幅度在1-2bp。 受到资金面宽松和 股市震荡的带动,市场情绪有所改善。 此外,昨天尾盘公布社融数据低于预期,早盘国债期货也存在补涨的需要。

宏观数据方面,7月份,全社会用电量同比增长12.8%,高于6月份的9.8%,或表明7月份经济仍平稳运行。 疫情方面,昨日全国疫情进一步缓和,确诊人数创最近几日新低,无症状人数维持低位。 供给方面,截止目前,下周3天地方债供给已经到2800亿,未来或继续放量。

短期而言,早上债券市场情绪有所改善,是对前期利率快速上行的修复。 从趋势看,我们认为利率反弹还没有结束,尤其是下周面临MLF到期,地方债放量发行等不确定性因素,建议继续等待,不着急入场。

猜你喜欢

今日头条

图文推荐