5年前的8只“超级牛股”仅1只创新高:“孤独的长跑者”成笑柄 风格偏移反造就明星经理

来源:财联社 2021-08-12 21:23:42

“希望我们的分析能够给您信心和鼓励,减少心中的难受和郁闷,重拾对价值投资的信心,静候时间的玫瑰!”本周,某头部公募在致价值基金持有人的一封信中称。

这一周,金融、地产、钢铁等“低估值”板块出现了久违的上涨,让很多坚守低估值策略的基金经理再难抑制内心的“喜悦”。但在大多数时间,这些“孤独的长跑者”,却承受了常人难以想象的“煎熬”。

内有规模冲动,外有排名压力。是固执地坚守“风格不偏移”,承受净值下跌、规模缩水的双重煎熬?还是适时“灵活变通”,追逐热门赛道与高估值泡沫共舞?

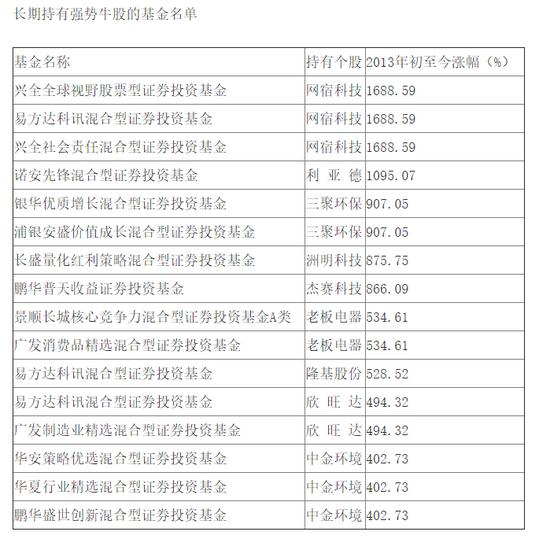

2016年秋天,某媒体曾做过一个“孤独的长跑者”的策划,梳理了2012年以来的“超级牛股”——网宿科技(行情300017,诊股)、三聚环保(行情300072,诊股)、老板电器(行情002508,诊股)、中金环境(行情300145,诊股)、欣旺达(行情300207,诊股)等,以及它们背后“长期坚守”的基金经理。

时过境迁,这些当时连涨五年的大牛股,大多数将高光时刻留在了再也回不去的2016年,有的跌得只剩个“零头”,而那些将其重仓并“长相厮守”的基金经理,也大多不见踪迹。

8只牛股仅一只上涨,“孤独的长跑者”成笑柄

2016年9月22日,网宿科技收盘于67.93元。尽管当天有所下跌,但不妨碍网宿科技在过去3年零9个月里,创下1688%的累计涨幅。在2012年以来的五个年度里,股价每年都取得了正收益。

类似股票还有不少。三聚环保、老板电器、中金环境、欣旺达、杰赛科技(行情002544,诊股)、利亚德(行情300296,诊股)、洲明科技(行情300232,诊股)……长相厮守换来丰硕回报,但在数以千计的基金经理中,“坚守者”为何成为孤独的长跑者?

时隔五年,再回看这篇颇有历史纵深感的文章,并一一翻看这些当时的长盛不衰的“超级牛股”,以及背后长相厮守的“孤独的长跑者”,不由得让人想到股市中常说的那个词:“打脸”。

即便按年K线算,自2016年后,网宿科技已经连收5根“年阴线”(2019年为假阴线),这五年涨跌幅分别为-40.49%、-26.38%、22.29%、-27.50%和-9.45%,目前股价较2016年最高时跌去超七成。

从昔日的大牛股到今天的落魄股,网宿科技并不孤独。

三聚环保、中金环境、杰赛科技、利亚德也都将自己的“高光时刻”留在了再也回不去的2016年,洲明科技、老板电器稍好一些,过去五年基本处于横盘状态,文章中所列的8只牛股中,仅有欣旺达一只走出了“长牛”的味道,整体命中率仅12.25%!

再看文章提到的长期持有这些强势牛股的基金和基金经理,又是一番怎样的风景?他们真的会长期厮守吗,还是仅仅是媒体随机选中的那几年,正好有这几只基金正巧持有了?

傅鹏博的管理兴全社会责任混合基金长达七年之久。2014年一季度,网宿科技首次进入傅鹏博的重仓股之列。2016年半年报,该基金仍持有957.08万股网宿科技,并以9.79%的净值占比列“头号位置”。

傅鹏博与网宿科技后来怎么样了?2016年三季报,网宿科技降为第二重仓股,四季报降为第三重仓股,而到了2017年一季报,网宿科技彻底淡出了傅鹏博的视野,自此以后,再找不到这只股票的任何踪迹。

同一家基金公司旗下的兴全全球视野基金,亦是网宿科技的拥趸者。自2013年4季度,首次被纳入十大重仓股后,一直到2016年二季报,但到了2016年三季报,这家公司也从这家基金中彻底消失。

如果你是一只牛股,“长相厮守”能被媒体吹的天花乱坠,什么价值投资,什么“陪伴,是最长情的告白”等等;但当你有一天股价掉头向下,那么对不起,基金经理该说“断、舍、离”时也绝不手软。

当“风格偏移”成就了基金经理,哪怕风口过后一地鸡毛

“宁可在高估值的新赛道里寻找阿尔法的机会,也绝不在旧周期中等待估值回归的渺茫希望!”在二季度果断剁掉贵州茅台(行情600519,诊股)、并将宁德时代(行情300750,诊股)加仓至第一重仓股的A基金经理并不讳言自己的选股逻辑。

A基金经理的投资风格一直以稳健著称。去年年初,他发行了一只主投价值股的产品,首募15亿元,由于重仓银行、地产股,业绩排名始终不敌偏成长的基金,半年后,该基金规模只剩下几个亿。

去年四季度,贵州茅台等白酒股一骑红尘,成为基金经理纷纷加仓的热门赛道,A基金经理也顺应时势,将银行股清仓得一股不剩,得益于重仓股的优异表现,即便他高位追涨,基金规模也能力挽狂澜。

春节以后,贵州茅台高位回落,宁德时代站上风口。A基金经理的二季度持仓再度“变脸”,贵州茅台不见踪迹,宁德时代成为其第一重仓股,得益于其“随机应变”,他管理的基金最新规模已超20亿元。

在A股结构性行情愈演愈烈的当下,面对日渐稀缺、加速拥挤的“热门赛道”,谁能早先一把下重手,不仅能变反客为主,还能坐享后知后觉的同行“抬轿”之便,进而获得漂亮的业绩和规模曲线。

B基金经理也深悟其道。她管理的文体产业基金,成立于2015年12月,由于当时市场低迷,加上基金经理尚属新人,基金初始规模仅4亿元,而到了今年二季度末规模已达178亿元。

从一位名不见经传的新人到百亿明星基金经理,B基金经理有何不同寻常之处?她曾对媒体表示,拒绝给自己“贴标签”——文体产业的投资范围并没有“那么窄”,不希望给自己定性为一种投资风格。

根据基金合同,该基金界定的文化产业包含传统文化产业、新兴文化产业以及文化相关产业;体育产业则涵盖体育用品及设施、体育服务、体育媒体、新兴体育业态以及体育相关产业等层面。

至少从字面上理解,白酒股被纳入文化产业范畴似乎仍有些牵强。不过,B基金经理似乎对白酒股更偏爱,2019年,贵州茅台和青岛啤酒(行情600600,诊股)曾是她的“心头爱”;2020年,五粮液(行情000858,诊股)又成了她的“新欢”。

而到了2021年二季度,五粮液从第四重仓股沦为第十重仓股,宁德时代从第三重仓股一路加仓成为第一重仓股,而这只基金与生俱来的“文体产业”,却未能从十大重仓股中找到任何踪迹。

宁德时代、五粮液与文体产业有何关联?或许B基金经理有自己一番解释,但这一不拘一格、机动灵活的选股与操盘策略,却为这只基金带来了业绩和规模的双增长。

即便有人质疑这些基金经理投资风格的“风格偏移”,也会质疑他们有悖基金合同的“名不副实”,但他们面临的却是一个更为现实和残酷的“生存法则”——基金业绩与基金规模的考核。

即便他们内心也很清楚,这些所谓的“心头爱”,在他们的基金重仓股中,最多也不过停留一两个季度;即便他们也知道,当大家都不计成本地追高这些“拥挤的赛道”,风口过后它们也不过是一地鸡毛。

曾记否,在成长股大行其道的2015年,多少知名基金经理一股脑地涌入华谊兄弟(行情300027,诊股)、乐视网等成长股?时至今日,谁还会在意基金经理曾经许诺的海誓山盟?或许这些基金还在,只是“新欢”替代了“旧爱”。

这是基金经理乐此不疲的务实选择,也是公募行业简单粗暴考核的生存悖论,当勇于“破旧立新”,便能享受业绩与规模增长的双重嘉奖,谁还会固执地坚守“陈规陋习”,承受估值回归的漫长煎熬?

猜你喜欢

今日头条

图文推荐