美联储华尔街齐发声,两座大山再次施压金价

来源:汇通网 2021-05-25 11:02:37

汇通网5月25日讯—— 5月24日,美联储官员再次发言安抚市场对于通胀持续高企的担忧。美国通胀预期出现2020年以来最大降幅。美联储官员再度重申,减码宽松政策的时机未至。与此同时,华尔街各大投行在周研究报告中将关注重点放在盈亏平衡通胀率上,数家金融机构均认为实际利率有上升空间。通胀预期降温及实际利率走高料将给黄金带来新的压力。

周一,(5月24日)多为美联储官员再次发言安抚市场对于通胀持续高企的担忧。美国通胀预期出现2020年以来最大降幅。美联储官员再度重申,减码宽松政策的时机未至。与此同时,华尔街各大投行在周研究报告中将关注重点放在盈亏平衡通胀率上, 美国银行、巴克莱、高盛等数家金融机构均认为实际利率有上升空间。机构对美联储缩减资产购买规模和加息的时间表仍存争议。通胀预期降温及实际利率走高料将给黄金带来新的压力。

多位美联储官员淡化通胀将持续高企的风险

多位美联储官员反驳了有关通胀压力将伴随经济重启持续攀升的说法。美联储理事布雷拉德、亚特兰大联储主席博斯蒂克、圣路易斯联储主席布拉德表示,随着疫情减退和被压抑的消费需求释放,未来几个月内物价因为瓶颈和供应短缺而被推高是意料之中的,但是这些涨幅大部分应该被证明只是暂时现象。

布雷拉德表示:“通货膨胀动态的一个非常重要部分是长期通货膨胀预期,其目前非常稳固,这意味着如果我们看到一些因素推动通货膨胀上升,我不认为它们将持续影响通胀率。如果我们确实看到通货膨胀持续且大幅超出目标,并可能对长期通货膨胀预期产生影响,我们有工具和经验将通货膨胀率缓慢地引导回目标。”4月美国CPI上涨4.2%,一些投资者因此对美国会在多长时间内保持宽松货币政策产生了怀疑。目前联邦基金目标利率接近于零, 美联储每月购买1200亿美元的美国国债和抵押支持证券。

布拉德在周一表示,“我们将看到更多的通货膨胀。我认为这基本上不会长久,但其中一些因素会影响通货膨胀预期,今年和2022年,我们的通货膨胀率将超过2%。”博斯蒂克也传达了类似的信息,他列举的因素包括基数效应,供应链问题以及被压抑的需求释放。博斯蒂克表示:“有一些原因使我们今天看到更高的通胀水平,问题是它将持续多久。目前而言,我认为不会长期持续下去。”

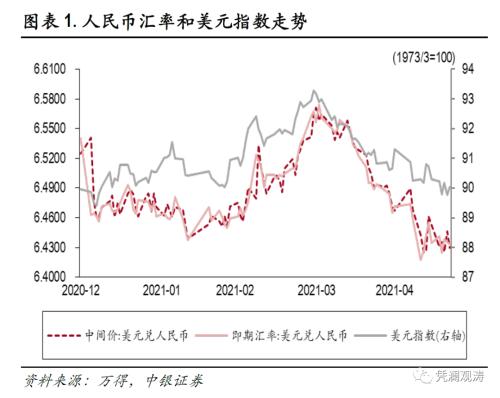

下图显示上周美国通胀预期出现自2020年以来最大降幅

美联储布拉德:讨论缩减债券购买的时机尚未成熟

圣路易斯联储主席布拉德表示,讨论缩减美联储大规模债券购买操作的时机是在未来几个月,但“我们还没有完全到那儿。我认为在某个时候我们可以更多地谈论改变货币政策参数。当我们仍处于疫情期间时不应该这样做”

布拉德表示:“我认为在考虑改变政策之前,应该确保已经摆脱了危机。我们还没有完全达到那种状态。我认为我们会在未来的几个月内达到那种状态,那时我们可以开始考虑改变我们的资产购买政策。我们将看到更高的通货膨胀。那不会是意外。我认为这主要是暂时的,但其中一些会影响通货膨胀预期,今年和进入2022年的通货膨胀率将超过2%”

美联储隔夜逆回购的操作规模激增至近四年来最高水平,2023年所购买债券组合规模可能增至9万亿美元

周一美联储隔夜逆回购协议的使用规模激增至2017年6月以来最高水平。54位参与者共接纳了3949亿美元,超过了上周五的3690亿美元。2017年6月30日的高点为3989亿美元

隔夜逆回购利率为0%,有将暂时减少银行系统中的准备金余额规模。

纽约联储周一在年度系统公开市场账户(SOMA)报告中表示:“SOMA组合规模可能会通过持续的资产购买而扩大,到2023年将达到9万亿美元。预测的基本假设很大程度上反映了市场参与者的预期,并取材于对一级交易商和市场参与者调查的结果,以及对美联储债务演变简单规则的适用”

纽约联储表示:“在那之后,随着联邦公开市场委员会的货币政策立场正常化,该组合的演变路径将取决于对该组合的政策选择。在预测中,我们展示了一系列潜在的结果,该组合的规模可能稳定在9万亿美元,也可能低至6.6万亿美元.由于在增长阶段资产购买的构成大致保持不变,并且到期本金被再投资到类似证券中,因此到2025年,组合的构成将保持稳定,其中约70%是国债,30%是MBS”

堪萨斯城联储主席乔治敦促决策者以“灵活”政策应对更强劲的经济增长

堪萨斯城联储主席乔治(Esther George)称,政策制定者不应将美国通胀上升视为暂时现象,而应跟随不断变化的状况“灵活”调整政策。

乔治称:“随着大量财政刺激资金流入整个经济,情况发展可能会与修订货币政策框架时所设想的大不相同。这表明,我们在经济可持续增长和美国公众福祉的大背景下寻求实现政策目标时,保持灵活和留心形势发展将是很重要的”

“随着经济迈向新的平衡,政策制定者以灵活方法做货币政策决定将是件好事。尽管显而易见的是有暂时性因素助长通胀,但我不想忽视目前的价格信号,也不想过分以历史关系和动态来判断通胀前景”

“随着经济重新开放和强大的财政刺激措施促进经济增长,调查反映的以及金融市场上的通胀预期指标都已经上升。我预计未来几个月就业将强劲增长,尤其是在诸如餐饮住宿和娱乐之类的接触密集型行业”

美债策略师预计实际利率有进一步上升空间

美国利率策略师在周研究报告中将关注重点放在盈亏平衡通胀率上, 美国银行、巴克莱、高盛等数家金融机构均认为实际利率有上升空间。机构对美联储缩减资产购买规模和加息的时间表仍存争议。

美国银行(Olivia Lima,Meghan Swiber,Mark Cabana,5月21日报告)

“预计盈亏平衡通胀率还有进一步上升空间,特别是如果资产管理公司正在为更高的通货膨胀率部署仓位时,但是随着美联储开始讨论减码政策,实际利率有更大上行潜力实际利率曲线很可能在年底前趋于平缓。当核心通货膨胀率超过2%时,大宗商品和通胀保值国债对股票资产的互补作用会好于美国国债,这支持了我们对盈亏平衡通胀率的建设性观点。”

花旗(Jabaz Mathai,5月21日报告)

“我们预计随着更高通货膨胀率出现,短端利率风险溢价将在进入宽松减码期时增加。在4月份强劲的CPI数据公布后,即使考虑到美联储的平均通胀目标框架,欧洲美元的风险溢价可能还会升高。”

高盛 (Praveen Korapaty等,5月21日报告)

“由于市场似乎尚未要求适当的实际风险溢价,中期(以及更长期限)的实际收益率远期或向上重估。但是,“短期名义利率仍然是我们目前首选的宏观敞口。在美联储会议纪要提到官员们会在未来几次会议讨论缩减购债规模后,5年期实际收益率增幅超过10年期实际收益率,这表明其造成更大影响的可能是对加息和政策路径的重估,较小影响长期收益率溢价。”

摩根大通 (Jay Barry,5月21日报告)

“美国5月就业数据可能是形成市场减码预期的关键,但与此同时,收益率不太可能突破窄幅区间。相对于第三轮量化宽松,当前美联储对美债的购买速度相对较慢,美联储可能增加美债相对于抵押贷款支持债券的购买步伐”

法国兴业银行(601166,股吧)(Subadra Rajappa,5月20日报告)

“展望未来,经济增长和就业的稳定改善将支持我们对收益率逐渐上升的预期,尽管债券的波动可能会持续下去。虽然我们预计围绕减码的讨论可能给市场带来一定波动,但减码本身很可能是渐进的,料将从2022年年初开始,当经济数据的确改善,而非仅仅是预期提高,2023下半年美联储将启动加息”

道明证券(Jim O’Sullivan等,5月19日报告)

“预计美联储将从8月或9月开始对缩减资产购买规模做出更广泛暗示,并在年底左右变得更加明确。加上对美国国债供应增加的担忧,减码宽松政策所引发的恐慌料在年底前将10年期国债收益率推升至2%”

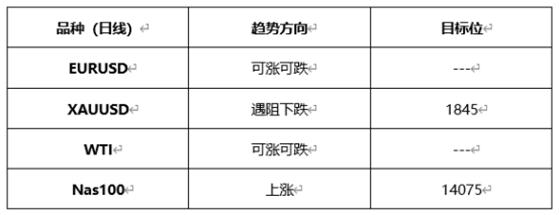

随着美联储的发言淡化通胀预期,周一黄金小幅下跌,周二则延续下行趋势交投于1880美元/盎司下方。虽然美联储再次重申还未到减码宽松政策的时候,但华尔街投行均判断实际利率仍有上行空间,这将给近期走势良好的黄金带来新的压力。

(现货黄金日线图)

北京时间5月25日08:44,现货黄金报1878.79美元/盎司。