200亿可转债“补血”!上海银行业绩增速趋缓,资产质量面临压力

来源:投资时报 2021-02-20 13:23:34

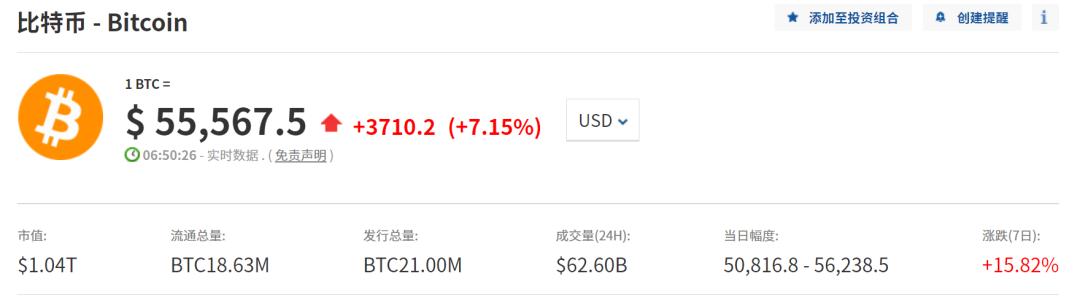

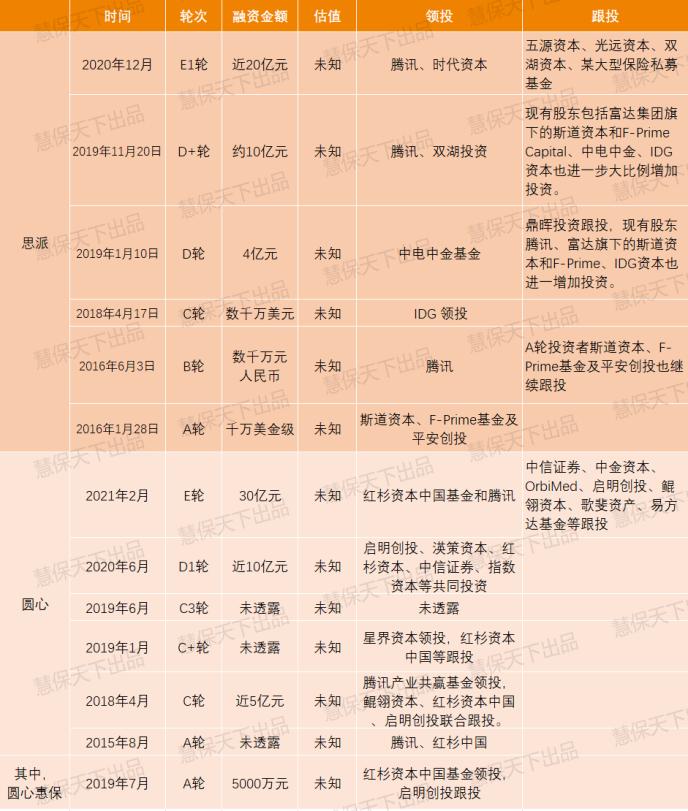

2020年三季度末,上海银行(行情601229,诊股)核心一级资本充足率为9.53%,较2019年末下降0.13个百分点。而2020年末,该行不良贷款率为1.22%,较上年末上升0.06个百分点

《投资时报》研究员 田文会

2月10日,即春节前最后一个交易日,上海银行股份有限公司(下称上海银行,601229.SH)发行的200亿元可转债上市。上银转债(113042)涨幅较小,且高开低走,开盘价101.2元,收于100.15元,收涨0.15%。

据悉,上海银行此次可转债募集资金在可转债转股后用于补充其核心一级资本。2020年三季度末,该行核心一级资本充足率为9.53%,较2019年末下降0.13个百分点。

日前上海银行发布的业绩快报显示,2020年,该行在拨备覆盖率下降的同时,不良贷款率却上升。当年末,该行不良贷款率为1.22%,较上年末上升0.06个百分点;同时,拨备覆盖率为321.38%,较上年末下降15.77个百分点。

据上海新世纪资信评估投资服务有限公司近日发布的上海银行《公开发行A股可转换公司债券信用评级报告》(下称《信用评级报告》),2017—2019年及2020年上半年,上海银行分别转销贷款24.45亿元、42.37亿元、86.86亿元和62.2亿元,转销金额大幅增长,一定程度上反映出该行资产质量仍面临一定的下行压力。

《投资时报》就上述可转债发行、资产质量等问题向上海银行发送沟通函,但截至发稿未收到回复。

春节前发债200亿元

上海银行此次可转债发行申购积极,但网上发行缴款情况并不十分理想。

该行公告显示,此次可转债网上向一般社会公众投资者发行的中签率为约0.11%,网下向机构投资者配售的比例也为约0.11%,网上网下申购倍数高达917倍。据报道,这是2019年可转债申购新规以来全市场网上网下合计申购量第二的可转债及申购量最大的银行可转债。

不过,今年1月28日,上海银行公告了此次可转债的认购缴款情况,其中,原普通股股东优先配售71.63亿元,网上社会公众投资者认购69.4亿元,放弃认购金额5.76亿元,网下机构投资者认购53.21亿元,主承销商包销放弃认购金额5.76亿元。放弃认购金额占比为2.88%。

据上海银行公告,该行此次可转债募集资金扣除相关发行费用后约199.7亿元将用于支持上海银行未来业务发展,在可转债转股后按照相关监管要求用于补充该行核心一级资本。

上海银行2020年三季报显示,当季末,该行资本充足率为13.17%,较2019年末下降0.67个百分点,核心一级资本充足率为9.53%,较2019年末下降0.13个百分点。

同时,2020年前三季该行发行债券同比减少。当年前三季该行筹资活动产生/使用的现金流量净额为112.63亿元,上年同期为-76.3亿元。其中,发行债务证券收到的现金为4820.8亿元,同比下降22.53%;偿还发行债务证券本金支付的现金为4616.22亿元,同比下降25.53%。

不良贷款率上升

上海银行2020年全年净利润实现微幅增长,强于中国银保监会公布的商业银行当年-2.71%的增速。不过,该行的资产质量仍面临一定压力。

据上海银行2020年度业绩快报,该行当年归属于母公司股东的净利润为208.85亿元,同比增2.89%;营业收入为507.46亿元,同比增1.9%。

该行2020年三季报显示,当年前三季度该行归属于母公司股东的净利润为150.52亿元,同比降7.99%;营业收入为375.36亿元,同比降0.91%。该行2020年第四季度业绩增速加快。

不过,相较于前两年,上海银行2020年业绩增速明显下降。2017—2019年,该行分别实现营业收入331.25亿元、438.88亿元、498亿元,分别实现归属于母公司股东净利润153.28亿元、180.34亿元、202.98亿元。2018年和2019年营业收入同比分别增长32.49%、13.47%;归母净利润同比分别增长17.65%和12.55%。

上海银行前两年业绩增长较快与该行净息差上升或维持较高水平有关。2017—2019年,该行净息差分别为1.25%、1.76%、1.71%。

《信用评级报告》称,近年来,得益于资产负债结构调整及贷款定价的提升,上海银行净息差提升明显,利息净收入增长较快。资产减值损失/信用减值损失为上海银行营业成本的主要构成,受到贷款规模增长和新增不良贷款规模上升的影响,该行信用成本上升较快。

《信用评级报告》还显示,风险方面,上海银行资金业务规模较大,且对同业资金仍有一定依赖,对其信用风险与流动性风险管理能力提出更高要求。

该《报告》称,在新增不良贷款及资金业务风险有所暴露的情况下,上海银行近几年加大了拨备计提的力度。2017—2019年及2020年上半年,该行计提资产减值损失/信用减值损失分别为86.71亿元、153.32亿元、171.49亿元和85.79亿元。未来在宏观经济增速放缓及疫情的持续影响下,该行仍有一定拨备计提压力。

好在上述相应期末贷款拨备覆盖率分别为272.52%、332.95%、337.15%和330.61%,处于同业较好水平。

上海银行不良贷款指标也基本保持稳定,2017—2019年末,该行不良贷款余额分别为76.44亿元、97.12亿元和112.53亿元,不良贷款率分别为1.15%、1.14%和1.16%。

不过,业绩快报显示,2020年末上海银行拨备覆盖率为321.38%,较上年末下降15.77个百分点;不良贷款率为1.22%,较上年末上升0.06个百分点。拨备覆盖率下降的同时,不良贷款率出现上升。

《信用评级报告》也称,转销方面,2017—2019年,上海银行分别转销贷款24.45亿元、42.37亿元和86.86亿元,转销金额的大幅增长,一定程度上反映出该行资产质量仍面临一定的下行压力。2020年上半年,受新冠肺炎疫情影响,该行当期转销金额62.2亿元,期末不良贷款率小幅上行至1.19%。

上海银行2020年部分业绩指标(单位:亿元)

数据来源:上海银行2020年度业绩快报