2021年普惠型小微贷款“双增”

来源:中国银行保险报 2022-03-30 10:23:53

近日,《中国银行(行情601988,诊股)保险报》记者从银保监会获悉,截至2021年末,全国小微企业贷款余额近50万亿元,其中,普惠型小微企业贷款余额19.1万亿元,同比增长近25%,较各项贷款平均增速高近14个百分点;有贷款余额户数3358.1万户,同比增加近785万户,完成普惠型小微企业贷款增速高于各项贷款平均增速、户数高于年初的“两增”目标。

总体上看,2021年,银保监会持续增加小微企业信贷供给,持续优化小微企业信贷结构,着力提升金融机构服务动力能力,增加小微企业活力,有力支持实体经济持续恢复和高质量发展。

下一步,银保监会将继续抓实信贷投放,在保持普惠型小微企业贷款持续增量扩面的基础上,进一步优化信贷供给结构,增加小微企业首贷、信用贷、续贷、中长期贷款,加大对“专精特新”、科技型创新型小微企业支持力度,联动相关部门继续加强信用信息共享整合机制建设,督促银行做优体制机制和专业能力,提升小微企业金融服务效能。

加码支持小微

2021年,银保监会加强监管考核督促,推动信贷供给总量持续增长,确保银行对小微企业有效信贷供给持续增长,提升小微企业融资获得感。

2021年4月,银保监会发布《关于2021年进一步推动小微企业金融服务高质量发展的通知》,围绕推动小微企业金融供给总量有效增长,质量、效率、效益明显提升的总体目标,对银行保险机构服务小微企业明确了政策要求。

目前已披露的大行年报显示,截至2021年末,交行普惠型小微企业贷款余额3388.19亿元,较上年末增长49.23%;有贷款余额户数21.22万户,较上年末增长43.49%。

股份行中的小微贷款增速、户数也实现了“两增”。截至2021年末,招行普惠型小微企业贷款余额较年初增加926.39亿元,增幅18.22%;普惠型小微企业有贷款余额户数较年初增加44.38万户。截至2021年末,兴业银行(行情601166,诊股)普惠型小微企业贷款余额较上年末增加1075亿元;普惠小微贷款户数较上年末增加6.25万户。中信银行(行情601998,诊股)普惠型小微企业贷款余额较上年末增加686.64亿元,贷款增速高于各项贷款增速15.02个百分点;有贷款余额户数较上年末增加两万户。

在确保实现稳定高效增量金融供给的同时,银保监会推动降低小微企业融资成本,加强对服务价格和融资收费的监督检查。引导银行根据贷款市场报价利率(LPR)走势确定小微企业贷款利率定价,将小微企业融资成本保持在合理水平。2021年,全国新发放普惠型小微企业贷款利率5.69%,较2020年下降近0.2个百分点。

交行数据显示,截至2021年末,普惠型小微企业贷款累放平均利率4.00%,小微客户综合融资成本下降0.49个百分点;招行2021年内新发放普惠型小微企业贷款平均利率为5.28%;光大银行(行情601818,诊股)新投放普惠贷款加权平均利率为4.90%;兴业银行2021年内普惠型小微企业贷款累计投放利率4.45%。

优化小微金融供给结构

2021年,银保监会要求加大小微企业首贷、续贷、信用贷款投放力度,重点增加对先进制造业、战略性新兴产业和产业链供应链自主可控的中长期信贷支持。探索完善科技型小微企业金融服务,促进新技术产业化规模化应用。围绕产业链供应链核心企业,制定覆盖上下游小微企业的综合金融服务方案,优化对核心企业上下游小微企业的融资和结算服务,有序发展信用融资和应收账款、预付款、存货、仓单等动产质押融资业务。

具体来看,聚焦小微企业融资难点痛点,信贷供给结构不断优化。银保监会引导银行加大对小微企业首贷、续贷拓展力度,丰富信用贷款、中长期贷款等产品,更好地匹配小微企业的贷款方式和期限需求。

数据显示,截至2021年末,小微企业信用贷、续贷、中长期贷款同比增速分别为32.6%、37.4%、17.7%。

2021年,银保监会督促银行完善激励约束机制,增强内生动力。用好监管评价“指挥棒”,实施分类考核督导,督促银行落实组织架构、人员配备、绩效考核、资源配置、授信尽职免责等要求,完善内部细则,明确执行流程。结合监管评价结果,督促相关银行查漏补缺,锻造长板,补齐短板。

完善小微服务机制

2021年,银保监会加快推进信用信息共享,拓展金融科技应用。与国家税务总局、发展改革委等联合“银税互动”“信易贷”,推动各地建设信用信息和综合金融服务平台,引导和支持银行广泛对接信息资源,运用金融科技优化授信审批及风控模型,提高专业化服务水平。

在中国银行研究院赵廷辰看来,依靠银行自身难以全面准确了解企业经营信息,而政府则可提供重要助力。各政府部门电子系统中保存了大量能够侧面反映企业生产经营情况的数据:一是涉及企业主体履行法定义务的信息,二是涉及企业接受公共部门服务的信息,三是后付费的非金融负债信息。其中,许多信息已不再是狭义的企业“信用信息”,而是更广义的能够描绘企业画像的“特征信息”。各政府部门如能将这些信息共享给银行,将非常有助于银行加深对中小微企业的了解。

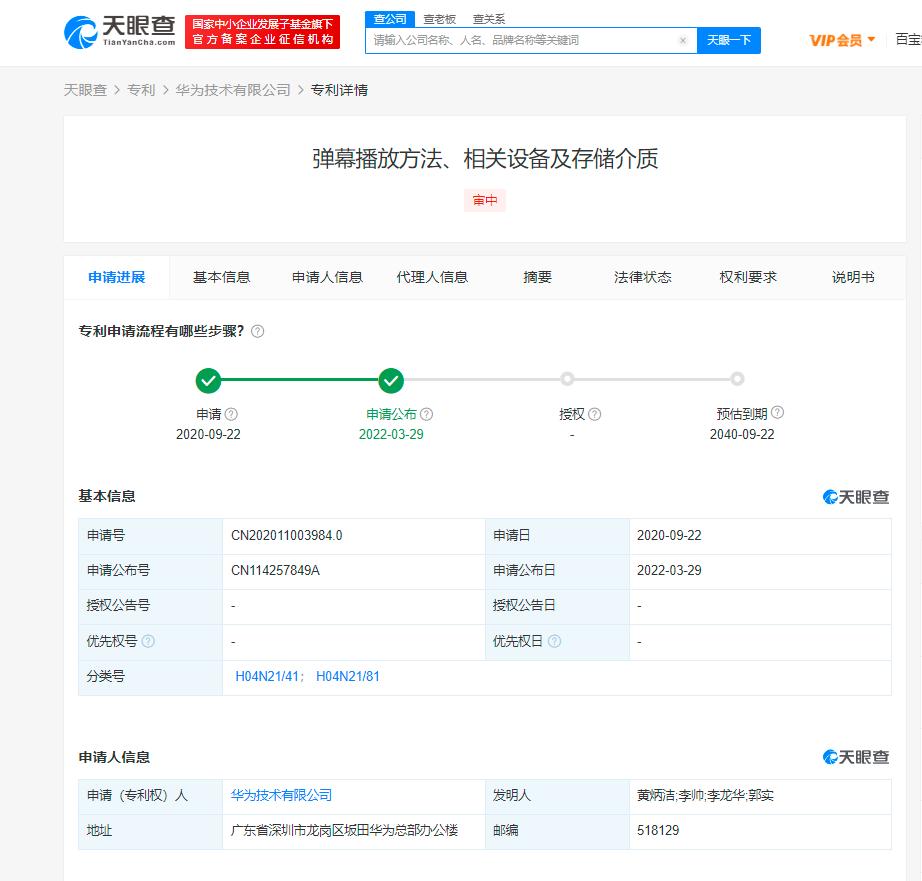

赵廷辰认为,“信易贷”平台将对银行业开展中小微企业贷款更有帮助。平台所分享的水电气费等多项信息能够有效助力银行深入了解中小微企业经营情况;所分享的商标和专利信息、软件著作权信息、科技研发信息能够有效助力高新科技企业融资;所分享的生态环境领域信息有助于促进中小微企业绿色转型;所分享的新型农业主体信息有助于支持相关涉农企业发展;所分享的不动产信息有助于促进开展抵押贷款业务。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐