融资受限后佳兆业开始要约交换4亿美元6.5%未偿还优先票据

来源:中华网财经 2021-11-25 10:22:55

中华网财经11月25日讯:佳兆业集团控股有限公司(简称:佳兆业集团,1638.HK)称,发行在外2021年到期6.5%优先票据的交换要约及同意征求。

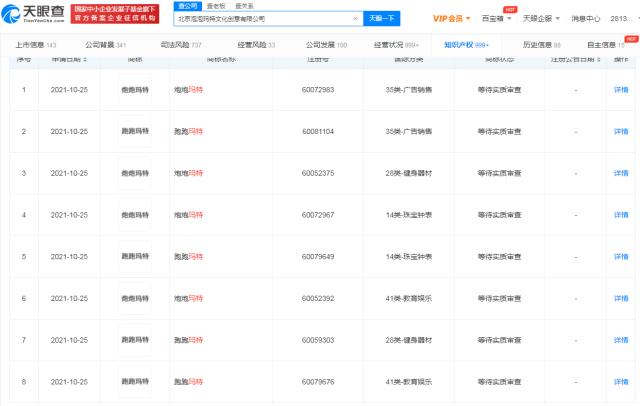

公告显示,佳兆业集团发行本金总额为4亿美元的现有票据,按年利率6.5%计息,并须于2021年6月8日及2021年12月7日支付。现有票据于新加坡证券交易所有限公司上市,截止公告日期,现有票据项下的未偿还本金额为4亿美元。佳兆业集团根据交换要约及同意征求备忘录载列的条款及在其条件规限下就现有票据未偿还本金额的至少3.8亿美元或95%(最低接纳金额)开始要约交换。在进行交换要约的同时,公司亦征求持有人同意建议豁免及修订。

据了解,受限于交换要约及同意征求备忘录载列的条款及条件,佳兆业集团现正提出要约,以交换至少为合资格持有人所持有的本公司未偿还现有票据的最低接纳金额,并徵求合资格持有人同意对现有票据契约的若干建议豁免及修订,以及由本公司、现有票据附属公司担保人及现有票据受託人签立现有票据契约的修订以使建议修订生效,以换取交换及同意代价。截至交换要约及同意徵求备忘录日期,现有票据本金总额4亿美元倘未偿还。

公告指出,一经于交换要约中有效交回现有票据,合资格持有人将被视为已对同意徵求予以同意。合资格持有人不可仅交回现有票据而不予同意。所有交付及获接纳的同意将被视为对建议豁免及修订整体的同意。

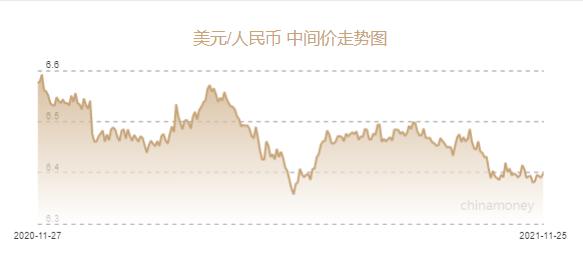

对于交换要约及同意征求的背景及目的,公告中佳兆业集团表示,于2021年下半年,中国房地产开发商及为该行业增长和发展提供资金的资本市场经历了一个拐点。政府政策持续收紧、多次信贷事件及消费者信心恶化,导致该行业的多个再融资场所暂时关闭,对我们的短期流动性造成巨大压力。尽管公司努力减少计息债务以响应政府法规,惟当前融资环境的急剧下滑限制了偿还即将到期的到期款项的资金来源。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐