中国长期股权时代的逻辑:类似1980年后美股

来源:金融界网 2021-09-15 09:22:49

中国长期股权时代的逻辑:类似1980年后美股

2019年初我们就已提出,我国股权投资时代正在徐徐展开。从中国宏观政策、经济背景和融资方式等变化看,当前我国类似于1980年的美国,经济转型的大幕已经拉开,股权投资时代正在到来,这源于产业结构转型升级将带来企业盈利更优,以及居民资产配置结构的变迁。

我们先后通过十二篇深度报告,讨论当前中国在诸多方面类似1980年代美国,产业结构转型升级正在路上,有望推动企业ROE抬升。

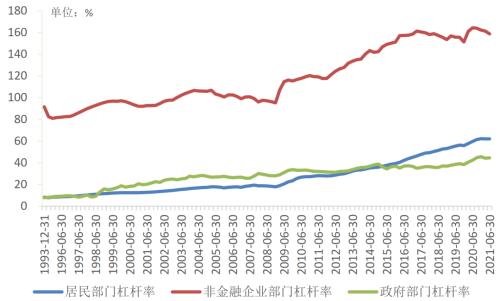

当前中国正处经济转型期,2010年后劳动人口占比下降、人口红利拐点已现,传统劳动密集型制造业优势消失,企业成本上升、盈利水平下降,A股ROE中枢2010年以来处于下降趋势中。我们在《宏观背景:从大到强,结构优先——当前中国经济对比1980年代美国系列(1)-20180524》、《金融:直接融资支持产业升级——当前中国对比1980年代美国系列(2)-20180524》中提出,当前我国宏观经济背景与1980年代美国相似,经济增速中枢均处于下移趋势中,正处在宏观经济结构从大到强,产业结构转型升级的关键阶段,同时我国融资方式正向直接融资转变,支持产业转型升级。对标美国产业转型升级发展历程,我们在《十年一变——中美产业变迁对比-20190822》中进一步指出我国产业转型升级的方向是科技和消费。

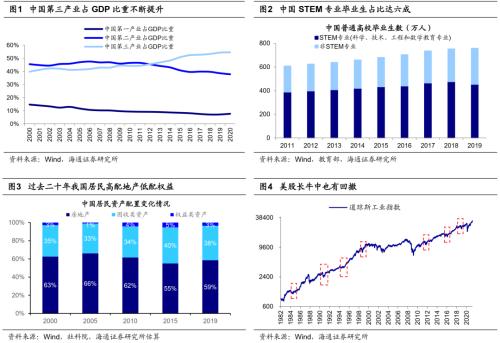

我国产业转型升级具备坚实的基础,资本要素方面,我国人均GDP接近1980年美国,研发支出占GDP比重已经接近发达国家。人力要素方面,2019年我国普通高校毕业生数为759万人,其中453万是STEM专业,占比接近60%,研发投入和劳动力受教育程度的提高将助力工程师红利逐步显现,赋能产业升级。此外,我国5G和新能源技术已经取得突破,庞大的国内市场、体制引力和产业链粘性为产业转型升级构筑起独特优势。正如《我们终将俯瞰现在——再论当前中国类似1980年代美国-20191217》论述的,我国有望类似1980年代美国,传统工业占比逐渐降低,科技、消费占比提升,向资本和技术密集型转变,成功实现产业转型升级,随着产业附加值的提升,A股ROE中枢有望抬升。

长期以来我国居民的资产配置结构明显偏向房产,权益类(股票、偏股型基金等)只有不到5%,这背后的原因我们在《大浪潮:居民从购房到配股-20200213》中进行了深入分析:2000年我国人口的平均年龄为31岁,若按照人口年龄周期,25-39岁为住房的刚需人群,因此过去我国居民买房有很大的刚性需求。而截止到2020年,我国人口平均年龄已经到了38.8岁,人均住房面积已达39.8平方米,居民住房需求将逐渐饱和,预计未来居民资产配置结构会发生变化,即多配一些权益资产,少配一些房产。回顾美国经验,1970年代陆续推出的个人退休金账户(即IRAs计划)以及401(K),逐渐成为了美国共同基金和资本市场最主要的资金来源,推动了居民大类资产配置向证券市场转移,股市收益率开始水涨船高,估值中枢也向上抬升。我们在《A股估值中枢可能正在上移-20210506》指出,随着居民资产配置不断从地产逐步转向权益资产,配置资金不断入场有望推动A股估值中枢上移。

长期股权投资时代徐徐展开,A股有望走出长牛,但我们在《股市走向低波动——借鉴过去房市和美股-20210405》中分析过,借鉴我国房市长牛和1980年代后的美股长牛的经验,长期股权投资时代并不意味着股市一路向上、没有波动。我国房市的长牛实际上由小牛熊周期交替组成,大概平均3-4年出现一次下跌;美股也是如此,1980年至今美股经历了三轮长牛,大约每隔4年左右会经历一次10-15%的下跌,而从宏观背景看,这些回撤往往发生在美林投资时钟中的滞胀期。随着我国产业结构转型升级逐渐演进,居民在加大对权益的配置力度,股市长牛由小牛熊交替构成,锯齿形向上。未来A股长牛中小熊市,可能4年左右出现一次,背景可能是投资时钟处于滞胀阶段。

风险提示:历史表现不代表未来;产业升级不及预期;居民资产配置方向变化。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐