原报道丨中梁债务置换与阿米巴因果

来源:观点地产网 2021-05-28 17:24:40

观点地产网 风口浪尖上的中梁完成了一笔美元债的置换。

过去一个月之于中梁而言是一个多事之秋,4月末的一起坍塌事故把大家的思绪拉回到了2017年时的那一场重大事故,而5月中旬发生的商票兑付风波,则再一次把目光放在了中梁的财务安全上。

正是在这种情况下,中梁完成了美元债的回购和新发。

5月20日,中梁宣布回购1.53亿美元、2021年到期、利率8.75%的优先票据,约占2021年票据的未偿还本金总额的61.22%,剩余未偿还本金为9696万美元。

同时,中梁公告发行3亿美元于2022年到期的8.5%绿色优先票据。除非提早赎回,否则将于2022年5月19日到期。

借新还旧对于每一家房企来说都是一个常态,但此次美元债置换对中梁来说有不一样的含义。

商票罗生门

5月中旬,上海中梁地产旗下公司出现了一起关于商票兑付的罗生门。

商票对于融资手段日益趋紧的房地产商来说是一种极为重要的筹钱工具,在支付众多供应链应付账款时,房企大多都会采用发行商票的方式进行。

据上海票据交易所数据显示,2020年中国票据市场承兑总金额22.09万亿元,同比增长8.41%,其中商票签发金额3.62万亿元,同比增长19.77%。

一位房企内部人士表示,由于商票是一种具备交易属性的另类应付账单,不少公司都会进行折扣抵押套现,所以房企在兑付时往往会遭遇不少意料之外的情况,例如票据价格过高或是违规转手,从而催生出票据兑付的纠纷。

该消息指上海中梁地产集团有限公司与其融资合作方山东国茂投资开发集团有限公司通过借用济南梁鼎置业有限公司名义对外签发6.78亿元融资性票据。

该期票据具体出票人为济南梁鼎置业有限公司,出票日期2020年5月13日,汇票到期日2021年5月12日。

据观点地产新媒体了解,济南梁鼎置业有限公司在5月11日曾发布公告公开回应关于公司商票兑付相关事宜的说明。

公告提到,山东国茂投资开发集团有限公司通过伪造企业承兑保函、材料设备购销合同等系列虚假材料,将济南梁鼎置业有限公司开具的原本用于质押的商业承兑汇票擅自对外流转,山东国茂及相关人员已涉嫌刑事犯罪,济南梁鼎置业有限公司作为受害人已向公安机关报案,目前公安机关正在处理。

鉴于上述情况,相关商票的兑付需持票人提供合同、发票、交易凭证 、工商登记等资料供济南梁鼎置业有限公司核查。同时,也期望各持票人及时与济南梁鼎置业有限公司对接,共同商讨解决方案,以维护各方合法权益。

与此同时,有消息又指,济南梁鼎置业承诺可以实现8折兑付。上海中梁迅速回应称,所涉已到期的商业承兑汇票,已按期100%承兑,不存在打折或逾期情况。

随着事件影响力增大,中梁集团层面的人亦出面表示,所涉及的商票规模确实是6.78亿元,但不存在8折兑付的说法,到期票据已经全额兑付。

关于商票兑付所引起的纠纷,在不少房企身上都曾出现。

同样是在5月初,实地地产子公司因未兑付山西富兴的一期商票再次吸引了市场关于实地财务状况的关注。

截至5月7日,涉及未兑付商票款为5700万元,对于其中70%应付款项,实地地产承诺积极兑付。剩余30%,实地称因为山西富兴涉嫌诈骗,该部分涉及案件,会在出现结果后依法处置。

今年年初,另有一家头部房企也被爆出称“多位供应商反应其下属子公司开具的商票出现成批次拒付”。

对此,该房企表示,对于到期的商票,公司从来没有说过拒付商票,因为该笔票据涉一宗民事及刑事案件,账户无法使用,账户内没有资金银行系统会自动显示拒付。公司会跟各位持票人沟通,妥善解决该事情,提供全额兑付。

不仅上述两家,利用商票较多的多家房企也曾在去年发生过类似的事件,但最终还是以成功兑付结尾。

上述几家房企有着一处共同的特点,公司的财务情况都背负着较大的压力,他们都曾被誉为地产圈内异军突起的黑马,而债务驱动是其中必不可少的一步。

财务之重

财务状况一直是中梁绕不过去的难题。故事要从中梁的净负债率说起,2016年达1790%的净负债率,在短短两年时间就降至2018年的58.1%,其整体的债务情况便备受关注。

作为三条红线的重点试行企业之一,中梁的表现一直是焦点。

截止去年末,中梁踩中“三道红线”中的一条,为剔除预付款后的资产负债率79.9%。净负债率为65.8%,现金短债比为1.4,剩余两条均未踩线。

CFO游思嘉表示,中梁已经有了相应的指标改善计划,按公司自身的发展节奏,中梁预计在两到三年以内可以将这一指标逐步改善到70%左右。“所以未来几次的业绩会大家可以关注这个比例,相信能看到我们会有所改善。”

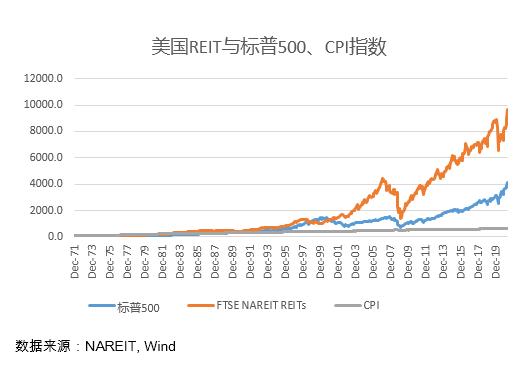

2020年,中梁加权平均债务成本约为8.5%,较2019年的9.4%下降0.9个百分点,变化幅度较大,美元债的渠道拓宽以及非银融资占比的下降起到了决定性作用。

据观点地产新媒体统计,从2019年上市至今,中梁在近两年时间内独立发行了7期美元债,还有2笔通过合并票据的方式进行,票息从11.5%-8.5%不等。

仅从中梁上市开始计算,在不足24个月的时间里,中梁合共操作了12次美元债发行,平均每一个多月便试图从资本市场筹钱。

来源:企业公告,观点指数整理

2019年9月,中梁发行首笔美元债,票息11.5%、两年期的3亿美元优先票据,这个票息率足以媲美中梁的部分民间信托。

值得注意的是,该期美元票据距离中梁上市仅仅两个月,而且是如此高息的票据,中梁对于资金的渴求度是毋庸置疑的。

不过,在半年后的2020年2月份,中梁便发出了一笔利率在8.75%的一年期美元票据,在短时间内便将美元债成本压缩在了9%以内,并随后保持,甚至一度在2021年初控制在7.5%。

此次中梁发行的3亿美元票据最大的特点在于其采用了一个房企近期十分火热的概念“绿色票据”,例如建业地产、当代置业、禹洲集团、正荣地产都曾发行。

绿色票据之于企业最大的优势是可以提供比同类普通票据更低的成本。不过,中梁即使给美元票据灌输了一种全新的概念,仍然没有获得太好的效果,仅从8.75%下降至8.5%。

截至2020年底,中梁应付款项及应付票据高达170.83亿元(上涨约50亿),有息负债约为540.9亿元,较去年底上涨了34.62%。其中,银行及其他借款约448.98亿元,优先票据约88.77亿元及资产担保证券约3.18亿元。

从现金流状况看,经营活动所得金流量净额仅为4.4亿元,而融资活动所得现金流量净额237.92亿元。

能否筹措到资金仍然是中梁赖以生存的补给线,而商票也成为了公司一个必不可少的手段。

“目前快速成长的公司,就是未来问题成堆的公司。”彼得·德鲁克说。

中梁近几年高速增长背后,除了与其他房企相似的攻城略地、规模与杠杆的雪球滚动外,靠的正是其采用的阿米巴模式。

阿米巴因果

首先,何为阿米巴?或者说具有中梁特色的阿米巴?

中梁将大业务集团分成若干小业务组织,每个单位组织于运行期间享有足够程度的自主权,各个小单位对自己的项目或区域负责,以项目结果为导向进行汇报。

中梁认为,阿米巴生态系统让每位雇员积极分担责任和分享利益,实现快速扁平化复制和扩张,十分适合房地产开发业务的发展。

简单来说,中梁打造了一个房地产企业内的加盟店,通过不断量化分权配以结果为导向的评估及激励机制,各个加盟店在结算时上缴大部分利润后,剩下的利润会重新分配予小集团内的人。

然而,当若干项目亏损时,公司高层同样需要担负责任,对该部分亏损或是没有按时完成去化负责。中梁集团管理层和区域部门负责人是强制跟投,如果无法负担,公司会强制配资,并每年上交利息。

在政策潮起之时,被潮流推动着的人只需顺流而走便可在潮头起舞,在那种形势下,无论做任何决定似乎都没有错。

在上个政策周期里,碧桂园吃透了棚改的政策红利成为了“宇宙房企”,而另一个找到潮流的人是杨剑和他的中梁。

如今,一切风向都已经改变,房住不炒、三道红线、集中供地如洪水一般冲击着房地产市场,在这种形势下,中梁似乎难以找到一块可以做舟的木板,而之前造就成功的阿米巴似乎正成为脚下的一颗石头让中梁下沉。

中梁的“456”战略及快周转是成功的重要因素,即4个月开盘,5个月现金流回正,6个月回款再投资,可是中梁的快并不仅仅体现买地和卖楼上,为了迅速进入下一个项目,公司在建房子时也有点着急。

中梁速度是公司成功的要素之一,但中梁正在失速路上。

4月30日,浙江武义芳华路的在建项目“中梁壹号院”发生地下室坍塌,坍塌面积接近300平方米,距离项目原定的竣工日期仅有不足两个月。

这再次引起了关于中梁“工程”的讨论。

值得注意的是,在中梁的招股书中曾披露了一起重大案件。2017年8月1日,中梁位于徐州的首个项目,施工现场发生安全事故,造成5死1伤。

政府调查组的报告指出,事故原因是徐州旭鑫(中梁项目公司)为取得预售许可证造成提前工程进度的假象,在没有任何施工方案和图纸的情况下,用草图指使施工单位在自然地坪上搭建8栋临时楼房平台,随后在拆除时发生了悲剧。

其在2019年招股书的风险提示中写到:“这可能导致阿米巴单位在正常营运过程中作出鲁莽的决定以实现短期回报,并造成阿米巴单位之间形成恶性竞争。”

短期回报是阿米巴模式最为看重的,这是一个以结果为导向的管理体系,公司高管需要对项目的去化和回款速度负责、同时要保障项目的整体利润情况。

对公司高管而言,赚得多了可以有回报,当不赚钱的时候,高管要付出成本,这就导致了工程问题的出现,毕竟这关乎到了每个人的口袋。

中梁的质量问题已经开始反噬公司,影响公司接下来的销售节奏,现如今,随着限价、限售的进一步紧缩,口碑对于一家房企的重要性不言而喻。

今年前4个月,中梁累计合约销售621亿元,合约销售面积约495.2万平方米,分别较去年同期增长122.58%、104.05%,合约销售均价约1.25万元/平方米。

此前,中梁预期2021年可售资源超过2600亿元,将2021年合约销售目标定为1800亿元。按此计算,前四月,中梁控股已完成全年销售目标的34.5%。

从销售数据看,中梁仍然是一家优秀的房企,但除了规模,似乎还需要更多。

跑得越快就越脆弱,但中梁别无它选。

原报道 | 用事实说话,用客观、深入的态度记录和报道。