连续两年占据公募基金公司主动权益投资首位 财通资管凭什么?

来源:金融界网 2021-01-14 12:22:28

金融界网1月14日消息,刚刚过去的2020年,公募基金又开启了造星之旅,老牌大型基金公司优势地位更加凸显。

令人惊讶的是,在刚刚出炉的多家第三方基金研究中心榜单上,财通资管占据了最近两年公募基金权益类资产的首位。海通证券(行情600837,诊股)最新发布的公募基金权益类资产榜单显示,财通资管在2019-2020两年间 ,在所有参与评选的126家基金公司中脱颖而出。同样的结论还出现在了银河证券发布的2020年基金管理人股票投资主动管理能力评价指数的榜单上。

没有明星基金经理光环的加持,没有头部基金公司的资产规模优势,没有深厚的公募品牌积淀,财通资管倚仗的又是什么?

游走于第三方以及机构人士圈层,“黑马、宝藏、潜力股”等等,往往是财通资管留给外界的第一印象,成为了其自身的风格标签。一位熟悉财通资管的机构人士给出了这样的评价:如果你去复盘那些国内优秀的资管机构,你会发现它们的高层往往懂投资,管理层拥有足够的话语权且决策机制良好。财通资管自身打造的“市场化+类合伙人”文化机制,已拥有了上述两大特质,现在只待时间慢慢地熬煮和烘焙。

小体量里潜藏硬内核

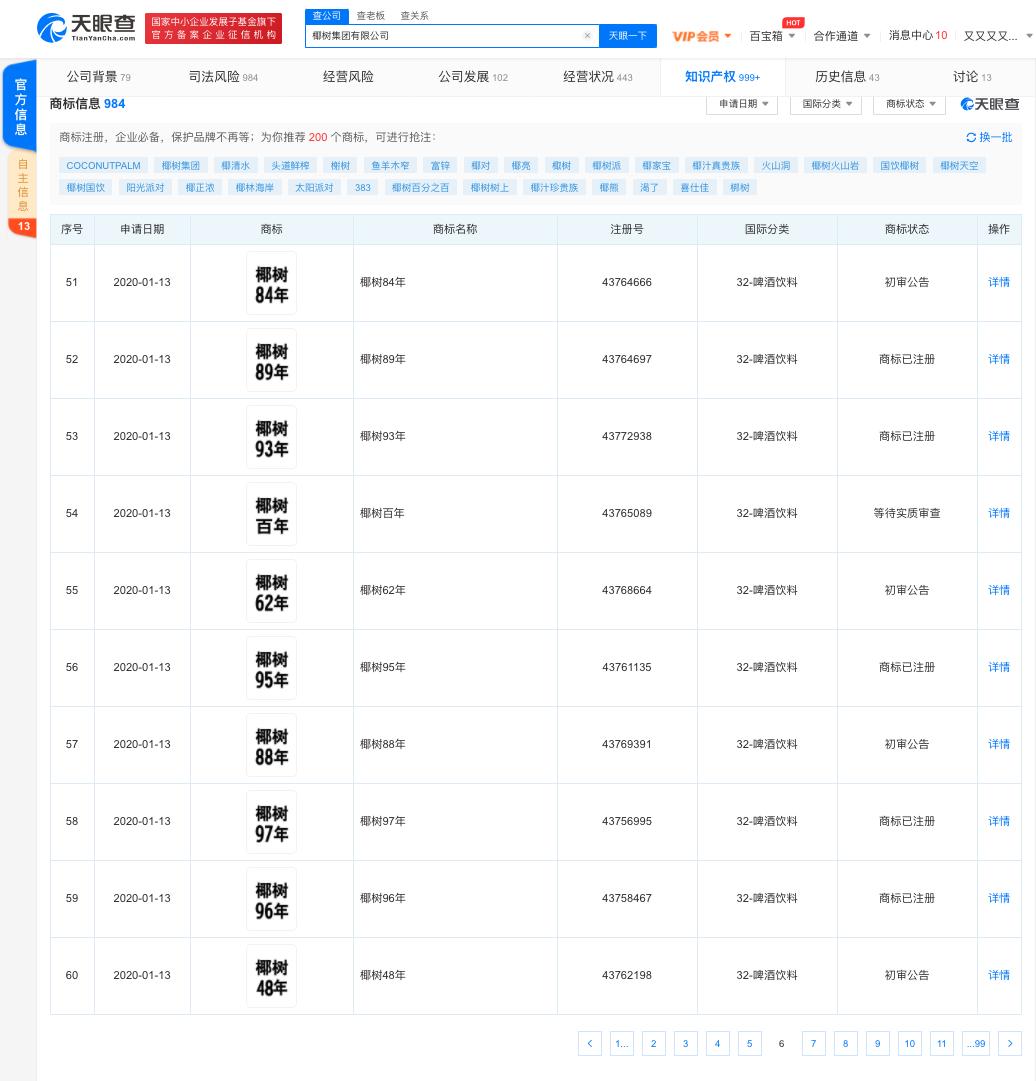

2015年底,财通资管拿到了公募业务牌照,并于2016年发行首只公募基金。Wind 数据显示,截至2020年12月31日,财通资管旗下共有24只基金,三季报显示公募资产总规模突破547亿元,于143家基金管理人中排在第57位。

在率先发力固收+业务,获得突破和赢得市场认可后,财通资管又开始着力于新棋局:打造权益资产的主动管理能力。“深度研究、价值投资、绝对收益、长线考核”——这是财通资管董事长马晓立和管理班子在2017年提出的投研理念,并通过内培外引、考核优化等一系列举措来重塑权益投研队伍。

伴随姜永明、于洋等权益团队核心人物的先后加盟,历经三年多的持续打磨与融合,财通资管对权益资产的主动管理能力彰显出了量变到质变的痕迹。来自银河证券数据显示,在刚刚过去的2020年,财通资管价值成长混合基金的收益达到了87.47%,位于同类型基金的前1/10左右;财通资管消费精选混合基金在2019至2020两年中,收益达到了183.31%。

出众的业绩自然离不开投研团队的支持。细细剖析财通资管,你会发现这家管理规模并不算大的公司却拥有强大的内核。据了解,财通资管目前投研团队成员总计近70人,核心人员平均从业年限8年以上。权益投研团队配置近30人,其中权益投资成员多数出身绝对收益投资,研究团队覆盖全行业研究,在医药、大消费、TMT等核心板块均配置不少于2名资深研究员。业内人士指出,放置于整个公募管理行业中,这样的投研配备与一家上千亿公募规模的基金公司相当。

与业绩相匹配的是,财通资管着力打造长期价值投资的文化和理念:淡化短期的业绩排名影响,以3-5年为时间维度去打造管理和考核体系。偏长期的考核机制给了投资人更长期的维度和角度来坚持自己的风格和选股策略。

伴随资产管理规模不断增加,投研团队人员也会进一步扩充,原有磨合出的优势也会得到进一步加强。

更想赚深度研究价值的钱

深挖企业的内部价值,陪同优质企业共同成长,是很多投资人的渴求,财通资管也不例外。

面对A股4000多家上市公司,财通资管在过去三年多里摸索和建立了自家的投研逻辑。在财通资管总经理助理、权益投资总监姜永明看来,深度研究是创造价值的基础,要用一级市场的研究方法和强度做二级市场的投资;做前瞻性的产业趋势研究,从产业链中筛选出最优质的公司做深度研究,形成公司的个股核心库。

“未来还会有大量的公司上市,但A股的打法会越来越偏港股化、机构化,二八现象会格外明显。未来我们更多的精力会聚焦于龙头公司,而且愿意付出长期的时间来陪伴它们成长。从行业覆盖面来看,目前我们更多地关注于申万二级行业,它包含了104个子行业,整体上大型子行业的龙头我们要求做到全覆盖。” 财通资管权益公募投资部总经理于洋表示。

据了解,财通资管对研究人员的领域划分跟不少基金公司并不一样。区别于传统和新兴产业的角度,从产业链的角度进行划分,财通资管研究员的定位更趋近于产业链领域的专家,比如划分大制造组、材料组等等。

“举个例子,智能汽车制造,我们是按照厂家来去做大的划分,而不是简单的去从电子行业或者半导体行业。这样做的优势是研究员会自上而下对整个产业链的公司有一个总体清晰的认知,更利于了解整个行业生态。”于洋进一步解释道。

据了解,财通资管在过去市场摸索中,也渐渐形成了统一的共识:那就是不赚“最后一波的钱”,更愿意赚企业盈利确定性的钱。价值投资的核心是对价值的判断,必须建立在深度研究基础之上。无法否认的是,赚PE的钱,必然需要有宏观政策配合,而过去A股两年赚的都是估值提升的钱,经济周期波动,流动性的释放,推升了整个A股的估值水平 。核心资产估值是否过高的讨论声不绝于耳。

财通资管权益团队认为,行业具有周期性,企业发展具有阶段性,基本面决定了内在价值;选择处在“价值快速提升”阶段的企业进行投资;较优的买入时点为“股价低估”时期;合理的卖出时点为“股价严重透支未来价值”或“价值快速提升阶段结束”;价值投资不是买低估值,价值投资的核心观测指标是低换手。

追求复合绝对收益

财通资管的权益投资目标,就是追求长期低波动下的复合绝对收益。对于绝对收益投资,财通资管也总结了一些法则:绝对收益是每一次买卖的出发点;始终立足于安全边际,追求高胜率、高赔率;根据预判风险逐步建仓控制尾部风险;对市场趋势和结构要有前瞻性判断;下跌补仓,留有余地,右侧确认,建仓完成;在任何年份不能有大幅的亏损,不能挖深坑。

在严格控制下行风险的思路下,势必要牺牲一些潜在的收益,短期的业绩也许并不抢眼。如果将周期拉长,产品整体收益率优势可能就体现出来了。

做绝对收益的管理人,通常整体投资的框架是以组合管理为核心的,往往对结构的调整更强于对仓位的控制。

“不同行业的选择,不同时点的选择,不同配置情况,不同组合的波动率等等,需要系统性地解决问题,而不是简单地选一堆好股票放在那里就好。比如,同样是降低组合的波动率,可以选择银行股、电力股,但同时也会失去收益率。同样,从组合管理的角度,除了注重股票本身的质地,还要考虑一旦出现黑天鹅事件能否第一时间卖出,这些都是不容忽视的问题。”于洋提出。

事实上,组合管理思路的好处短期内可能体现不明显,但拉长看3年、5年,你会发现它对于组合的贡献度和效果非常好,提升了长期的胜率。

谈到2021年的投资思路,财通资管权益团队认为 ,站在当下时点往后半年,较难选出特别具备优势的赛道,基于过去两年市场整体估值的提升。 2021年公司自身的逻辑会比行业成长更重要。事实上,通过深度研究、组合管理来适配不同的市场风格,能为投资者创造可持续回报才是最重要的。

历史数据显示,单一风格和不断的切换风格,实际上并不能够获得超额收益,那么通过平衡型风格来穿越市场的轮动,在长期来看,它的收益率和它的风险特征实际上是一种更优的选择。

拥抱主动管理,拥抱公募基金,是当下券商资产管理行业的必然选择,经过三年多的锤炼,财通资管已经磨合出了统一的团队、独有的风格和严谨的打法。资产管理是一个很长的事业,需要时间的沉淀和检验,年轻的财通资管,更想通过均衡、可持续的发展,成为这个行业的远行者。