1月A股布局哪些赚钱赛道?站上3500,白酒板块大涨 基金“王中王”们一致看好新能源+科技

来源:金融界基金 2021-01-04 13:23:30

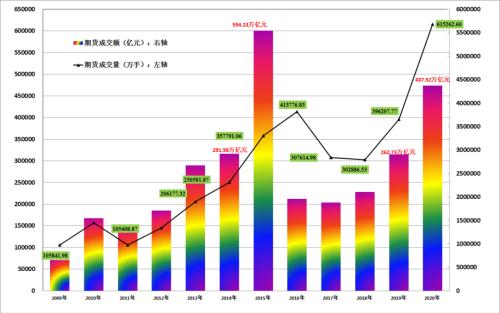

2021年首个交易日,A股三大指数集体上涨,沪指站上3500点关口,为2018年1月以来首次,创业板指涨逾3.5%,白酒、鸡肉、固态电池、猪肉、特斯拉、航天航空、船舶制造等板块涨幅居前,银行、保险、房地产等板块领跌。截至1月4日上午收盘,沪指上涨0.91%,报3504.57点;深成指上涨2.30%,报14804.01点;创业板指上涨3.67%,报3075.21点。

一个充满波折的2020年过去了,一个崭新的2021年到来。站在年初这个关键时点,A股后续如何演绎?哪些黄金赛道更能领跑?市场风险在何方?这一系列的问题牵动人心。金融界基金整理优秀公募私募基金后市研判,以供投资人参考:

2021年有哪些赚钱机会值得关注?

冠军基金、“翻倍基”、农银工业4.0混合基金经理赵诣:这两年都是基金大年,整体业绩都很高,去分解一下这些企业的股价表现,可能其中三分之二来自于估值的提升。估值的提升是有尽头的,未来一定需要时间通过业绩的增长消化掉高估值。2021年,也许不能再期望有2020年或者过去两年这么高的收益率,但也要看到整体资金往权益市场流动的趋势在加强,行业的头部效应.

投资结构性分化也会加大。海外市场整体利率偏低,他们也要找到确定性的增长,未来收益率肯定会逐渐下行,长期权益市场的收益率要回归常态。

之前消费+科技的成长股与周期+金融的价值股的估值差和涨幅差较大,随着经济增速预期变好,市场将出现一个再平衡的过程。我关注有增量的方向:一是技术进步带来需求提升的方向,包括新能源和5G应用;另一个是国产替代、补短板的方向,尤其是以航空发动机、半导体、北斗为主的高端制造业。组合配置上仍然以5G产业链、新能源、高端制造为主。

再从一个更长维度看,我非常看好新能源领域。虽然2020年涨幅已经很大,但要看到美、中、欧三大经济体都在持续加码投入,无论光伏还是新能源车,中国都拥有全球最完整也最具有竞争力的产业链,将受益于全球的大发展,且能选的公司基本上只能在A股买。

我认为光伏并没有估值的泡沫,但静态来看,新能源车的绝对估值偏高,但也能看到它的渗透率处于刚起步阶段,未来空间足以消化现在的估值。

“翻倍基”、汇丰晋信低碳先锋基金金经理陆彬:一是新能源汽车。行业右侧加速向好,基本面未看到大的风险,在估值较高的背景下,要结合基本面和估值的动态策略体系捕捉机会。二是以化工为代表的低估值周期行业。经济持续复苏,化工行业周期属性在弱化,在供给侧改革的影响以及安全环保等因素多重限制下,行业优胜劣汰加速,集中度进一步提升,壁垒更加坚固,当中可以找到不少估值相对较低,成长性较好的机会。三是国防军工。四是金融地产方向。以银行保险为代表的大金融行业可能会走出慢牛行情。

“翻倍基”、广发高端制造基金经理郑澄然:首先是符合产业政策方向的行业。“十四五”规划建议稿、中央政治局会议以及中央经济工作会议的产业政策基本围绕“双循环”展开。科技创新和内需提振是比较明确的方向,符合产业政策导向的行业包括大消费、高端制造以及科技创新相关领域。

其次是受益于全球经济复苏的行业。2020年中国经济复苏超预期的点主要在于出口。短期的供需错配会加速市场份额的获取,疫情后海外供给的修复也不会导致其份额回吐,这类行业包括电子元件、化工、家电、汽车零部件等。

中欧瑞博董事长吴伟志:我们会更喜欢看一些成长空间够大的行业与公司,新能源汽车产业链上的公司2021年依然是最看好的赛道,光伏与军工这两个行业未来几年的景气度也将会比较高。

丰岭资本董事长金斌:那些与宏观经济相对紧密的产业,其中有不少优秀的公司,由于担心受到经济的拖累,被市场误认为是“价值陷阱”。随着经济见底回升,这些优质公司有望迎来持续的、客观的价值重估过程。

相聚资本总经理梁辉:长期看好四类方向,先进制造、科技、消费升级和医药。第一,长期看好中国的消费升级和品牌升级,第二,看好中国未来具有产业链优势的行业,第三,就是战略制高点,同时中国存在短板的行业。

哪些潜在风险需要投资人高度警惕

赵诣:2021年流动性不会再像疫情期间一样宽松,这对估值的扩张会出现一定的抑制,意味着需要通过业绩的持续增长来消化过高的估值。从这个角度来看,选股的难度会变大,成长股可能会相对过去两年平淡一些。

郑澄然:2021年A股预计仍会有结构性行情,但整体估值进一步扩张的空间有限。潜在风险可能有几个:一是疫情的反复和疫苗接种效果的不确定性。如果海外经济修复不及预期或者疫情出现超预期,那么2021年全球经济复苏的逻辑可能会被破坏。

二是全球政治局势的不确定性。如果外部贸易环境发生变化,可能对科技等产业带来影响。

三是政策和经济可能出现阶段性的错位。当前经济复苏的趋势较好,政策也在温和退出。到2021年二季度之后,如果出现经济复苏放缓,是否会有相应的政策进行应对,可能会阶段性扰动市场情绪。

吴伟志:2021年的经济大势要分国内和全球两个视角看。全球角度看,由于新冠疫情目前在欧美等国家愈演愈烈,在疫苗大面积接种取得成效之前,中、日、韩这几个东亚国家之外的世界上多数国家依然会陷入半停摆的状况中,经济形势不容乐观。并且随着时间的拉长,如果政府的救助力度不够,更多的小微企业可能会陷入倒闭潮中,会否传导到金融体系引发更严重状况,需要观察疫情防控、政府救助、央行印钞的力度这几个变量的发展。

中国的经济大概率会延续2020年三四季度的复苏与景气态势。主要原因是全球的制造业都不同程度受到疫情影响,而中国已经建立起成功管控住疫情,外需出口强劲,内需恢复充分,因此国内情况可能风景独好。

梁辉:对2021年而言,疫情之后会迎来一个共振复苏。当然,在中国和全球复苏的情境下未来也不是一帆风顺,经过了各国的货币还有财政政策放松之后出现了各国债务率上升,现在存在一个比较大的风险就是债务风险。

基金经理眼中的优秀的上市公司具备哪些特质?

如何去寻找未来具有潜力的牛股?

赵诣:整体从两个维度来选:一选赛道,赛道的空间要广,周期要长,这决定会有很长维度的投资周期,同时在这个行业里,希望它的竞争格局已经明确稳定,这样才能赚到确定增长的钱。

二看公司,主要关注四个方面:首先看这个公司是不是行业龙头,我对龙头的标准就一个,市场份额是行业头部,第一或第二,我希望是第一,同时对行业未来的发展,比如说技术层面有一个引领作用。

其次,希望公司有自己的核心壁垒,也就是“护城河”,这样大概率不会出现被弯道超车的机会。

第三,就是公司的治理结构,希望公司管理层要有很大的格局和抱负,希望公司能够成为一个伟大的公司,我们对公司的管理层、尤其是董事长会很看重。

第四,我们本质是希望能够赚取公司成长的钱,所以一定希望公司能够出业绩,如果是行业原因业绩差一点可以接受,但是行业景气度起来,如果没有利润,这可能赚的是偏主题的钱,这有违初衷,所以希望它能够出利润。

“翻倍基”、华商万众创新混合基金经理梁皓:市场经过2年的上涨,整体估值有较大抬升,2021年可能需要看得更长远一些,优选有长远发展前景、成长性好、有核心壁垒的企业进行配置。虽然短期涨幅较大,但长期来看,这些公司仍然具有创造良好回报的潜力,比如医药、新能源车、食品饮料等领域的一些公司,未来都将会持续关注。