央行下调金融机构外汇存款准备金率主要有四方面作用及影响

来源:金融界 2022-09-05 21:23:36

文 财信研究院 宏观团队

伍超明 胡文艳

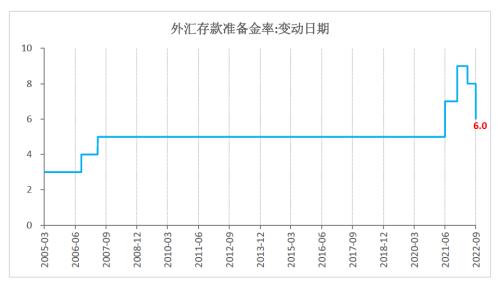

事件:9月5日,中国人民银行官网发布公告,决定自2022年9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的8%下调至6%,为年内第二次下调外汇存款准备金率。

一、政策出台背景:短期人民币汇率波动加大+资金外流压力增加

央行年内再度下调金融机构外汇存款准备金率,主要基于两个重要背景。

一是短期人民币汇率波动明显加大。受美元指数持续走强、中美利差倒挂幅度加大、国内疫情反复和经济恢复不及预期等内外部因素的叠加共振影响,8月中旬以来国内人民币汇率短期波动明显加大。如8月15日至今,美元兑离岸人民币汇率累计贬值幅度一度达到3.2%,由8月15日的开盘价6.738贬至9月5日的高点6.955。同期,美元指数一度突破110,累计最大涨幅达到4.4%,是人民币汇率走弱的重要原因之一。

今年以来美元指数走强,主要源于欧、日、英经济表现明显弱于美国,以及美日利差的拉大。在美元指数篮子中,欧元、日元和英镑权重分别为57.6%、13.6%、11.9%,因此欧、日、英与美国经济基本面的相对强弱变化是影响美元指数走势的关键。而受俄乌冲突持续演进的影响,全球能源供给短缺问题日益严峻,其中欧、英、日能源对外依存度均较高,特别是前两者对俄罗斯的能源供给依赖度更高,导致冲突之下两国经济遭遇严重冲击。相比之下,美国能源基本能自给,经济受俄乌冲突的影响相对更小一些,导致美国经济基本面整体上好于欧、日、英,对美元指数走强形成重要支撑。此外,受美联储持续强硬加息,但日本央行维持宽松货币环境不变的影响,美日十年期国债收益率利差由年初的1.4%左右,最高升至3.2%,也有利于美元指数走强。

二是近期国内资金外流压力有所增加。受美国持续强硬加息,国内经济恢复受阻导致8月意外降息的影响,近期中美十年期国债收益利差倒挂幅度加大,导致外资配置国内资产的步伐放缓,如5、6、7月末境外机构在中国债券市场的托管余额分别为3.74、3.64、3.6万亿元。

二、政策影响:增加外汇资金供给,稳定汇率预期

央行下调金融机构外汇存款准备金率,主要有四方面的作用及影响。

一是增加外汇资金供给,促进外汇市场平稳运行。央行下调金融机构外汇存款准备金率,有利于增加金融机构可用外汇资金规模,特别美元的供给有望增加,以满足市场在人民币汇率波动加大背景下短期激增的购汇需求。根据央行金融数据,9月末国内外汇存款余额9537亿美元,降准2个百分点能释放外汇资金约200亿美元,这将缓解外汇资金的流动性压力,为促进外汇市场平稳运行创造适宜的环境,避免人民币汇率大起大落。

二是有利于缓解企业偿还外债压力。受美国国债利率大幅上行、人民币汇率有所贬值和企业盈利水平趋于回落等多重压力的影响,目前国内部分企业,特别是房地产企业偿还美元外债的负担明显加大。央行下调外汇存款准备金率,一方面有利于提升金融机构外汇资金运用能力,满足企业偿还外债资金量的需求;另一方面也会通过稳定汇率和适度降低企业融资成本,适度减轻企业偿还外债的负担。

三是释放政策维稳信号,稳定汇率市场预期。央行下调外汇存款准备金率,主要向市场传递了两方面的积极信号。一是增强了监管层加大力度稳定汇率市场的预期,有利于打破顺周期行为,一定程度上缓解外资恐慌性流出压力,稳定人民币汇率市场和降低资本市场波动风险。二是下调外汇存款准备金率也会向实体经济释放一定的资金量,加大国内政策宽松预期,叠加宽货币、宽财政加码和其他监管政策的微调,将一定程度扭转市场对经济增长的悲观预期。

四是通过稳定汇率,为国内货币政策“以我为主”腾挪一定政策空间。下调外汇存款准备金率,将对稳定人民币汇率发挥重要积极作用,而随着货币政策外部均衡目标的压力适度缓解,将为货币政策“以我为主”、实现内部均衡目标腾挪一定空间。

三、汇率走势:双向波动加大,不宜固守某一个具体数字

预计未来短期内不能排除美元指数继续提高的可能,因为主导此轮美元指数上涨的主要逻辑,是乌克兰战争爆发后引起的地缘政治关系紧张对美国、欧元区、英国和日本影响的不平衡性,即战争导致的供给和成本冲击,对欧英日经济的影响远大于美国,而欧元、英镑和日元在美元指数中的权重达到83.1%,进而导致美元指数大幅上涨。展望未来一段时间,俄乌冲突大概率还会延续,甚至不排除进一步激化的可能,意味着上述供给、成本冲击对美国和欧英日的不平衡性影响仍将持续,加上美联储近期对市场不断释放“鹰派”加息信号,可能刺激美元指数继续提高。

美元指数的提高及其上涨预期,使人民币对美元汇率继续存在被动贬值的压力。但主导今年人民币对美元汇率波动的因素,除了美元升值外,更多地来自国内疫情及其影响下的经济波动和经济增长预期。因此,未来人民币汇率面临内外部不同因素的影响:外部因素方面,短期内主要受地缘政治冲突是否加剧、美联储是否激进加息、全球金融风险尤其是新兴经济体债务风险是否加大等因素的影响。这些因素的加剧,都会提高美元指数,加大人民币被动贬值压力,反之则相反。内部因素方面,主要看疫情防控与经济社会发展统筹政策的优化、稳经济增长政策的进一步发力显效、跨境资金面对汇率的支持等。由于内外部因素都具有较大不确定性,综合作用下人民币汇率双向波动会加大,固守某个数字的意义不大,应该发挥人民币汇率吸收内外部冲击的“缓冲器”作用。

此外,预计人民币没有单边持续贬值的基础,双边波动是大概率事件。一是国内疫情防控政策整体处于持续优化中;二是前期稳增长政策进入发力显效期,加上新的增量政策也在出台,经济增长及其预期有望边际好转;三是货物贸易、直接投资对跨境资金面的支持可能比预期的要好一些,因为欧元区等经济体受能源危机冲击后,产业受到成本高企和原材料短缺等影响,我国出口仍具有较强的补缺口效应,全年出口好于预期的概率在增大。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐