业绩相差逾40个百分点!首批新三板基金获批两年了

来源:中国基金报 2022-06-05 16:22:32

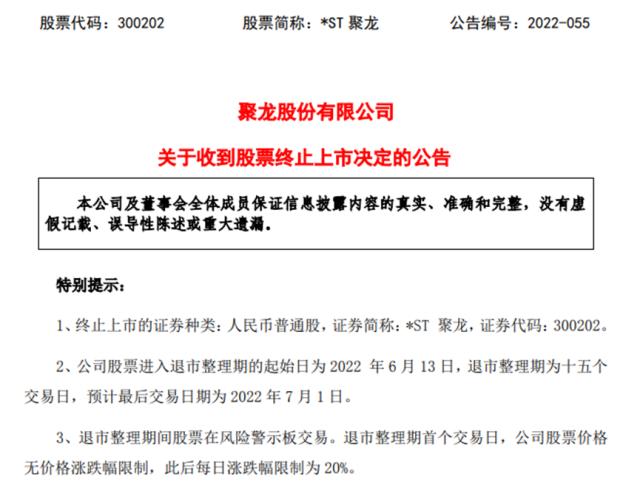

自2020年6月3日首批可投向新三板精选层的公募基金(简称“新三板基金”)获批,至今已满两周年。这也意味着,公募基金参与新三板精选层投资直至平移后新设立的北交所股票投资已有近两年时间。

截至6月2日,首批6只新三板基金成立以来平均收益率接近8%,但业绩首尾分化较大。受访人士表示,基金合同并没有规定投资新三板公司的比例的下限,基金经理实际操作策略差异较大,因而导致这些产品收益率差距明显。

针对北交所投资前景,业内人士坦言目前北交所系统性财富效应有限,成交活跃度远不及上交所和深交所公司,基金经理需要自下而上深挖专精特新优质公司,同时通过分散投资降低组合净值大幅波动的风险。

首批新三板基金业绩分化明显

2020年6月3日,首批可投资新三板基金精选层的基金正式拿到中国证监会批复。这6只基金分别是南方创新精选一年定开混合、富国积极成长一年定开混合、汇添富创新增长一年定开混合、招商成长精选一年定开混合、华夏成长精选6个月定开混合和万家鑫动力月月购一年滚动持有混合。

截至今年6月2日,已投资运作近两年时间的首批新三板基金业绩出现较大分化。整体来看,成立以来取得正回报的产品与未能获得正收益的产品各占一半。

其中,表现最好的基金成立以来斩获31.15%的收益率,而表现最差的基金成立以来净值跌幅达10%,两者业绩相差40个百分点以上。另外两只成立以来回报为正的基金净值分别上涨17.14%和13.15%。

对此沪上一位公募投研人士称,首批新三板基金主要是可以投资新三板公司的主题性基金,相当于仅仅放开了基金投资新三板的权限,但并没有规定投资新三板公司的比例的下限。

“在实际的操作过程中,基金经理在实际投资过程中会倾向于自己熟悉的风格和领域,且会更愿意选择流动性较好的A股上市公司,因而导致这些产品投资风格差异较大,收益率差距也较大。”他解释道。

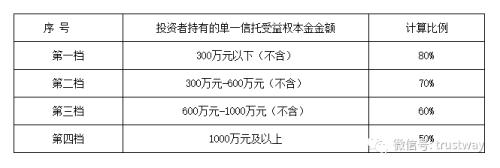

整体来看,首批新三板基金契约规定,投资于新三板精选层股票市值最大不超过基金资产净值的20%,个股仓位不超过5%。投资策略方面,普遍采用的是先期打新、后期选股的模式,其收益来源主要为“打新收益”、“转板溢价收益”、“主板投资收益”等方面。因此在后续实际运作中,这些基金也不是完全投资新三板精选层的产品,主要投资战场其实还是在A股。

对北交所股票配置比例不高

过往定期报告显示,首批6只新三板公募基金中,除少部分产品外,对精选层及后来的北交所配置比例其实都并不高。在业内看来,这是其业绩差异较大的重要原因之一,即基金投向各不相同。

值得一提的是,精选层是当时新三板的重要改革,但回过头看精选层是北交所的一个过渡阶段,后来北交所的设立主要由新三板的精选层变更而来,因此首批获批投资新三板精选层的基金目前是可投北交所的基金。

以其中一只成立以来未能获得正回报的基金为例,截至去年末,该基金持有147只股票,合计占基金资产净值比例89.72%,其中北交所股票仅两只,共占比不到2%;而另一只取得正回报的基金,截至去年末持有97只股票,其中北交所股票有9只,但公允价值占基金资产净值的比例仅在3.5%左右。

谈及首批新三板基金对北交所配置比例普遍不高的原因,招商成长精选一年定开基金经理万亿分析称,首批新三板公募基金投资北交所上市公司较少,原因其一是考虑到彼时精选层流动性存在相对不确定性,而首批新三板公募基金大多是一年定开型,且规模相对较大,对持有个股的期限和流动性有一定要求,因此大部分产品主要是作为战略配售投资者进行参与,二级市场参与较少。

“其二,首批新三板公募基金立足于成长股的投资,可选择的范围比较广,在目前的研究精力分配上,相对来说对北交所个股的覆盖面有一定不足。” 万亿补充道。

在上述公募投研人士看来,虽然政策层面对新三板精选层的公司有较大的扶持力度,不断引导存量和增量资金去关注专精特新类的公司,但新三板的公司相比于A股,仍有信息披露不完善、交易流动性不足、市场关注度低等因素。

“并且精选层通常市值较小,对投行等主流卖方机构来说项目的边际成本较高,更愿意专注于市值较大的龙头,因而对精选层公司覆盖远远不够,价值发现不充分,股价容易波动较大。公募基金通常未来避免产品净值波动较大,会倾向于选择大多数关注度不高的精选层公司,符合要求的可投资公司则显得非常稀少。”他说道。

投资北交所中长期前景明朗

应重视流动性风险

对于北交所的投资前景,受访公募投研人士比较一致性地表示非常乐观。但他们同时强调,目前北交所依然面临流动性风险、个股波动大等,公募需要继续深挖个股,提高精细化操作。

南方基金北交所精选两年定开混合基金经理雷嘉源介绍道,从2020年中首批公募基金获批投资新三板精选层以来,公募基金参与新三板精选层投资直至平移后新设立的北交所股票投资已有接近2年的时间。目前北交所上市公司静态扣非市盈率中位数在22倍左右,相对合理,而2021年北交所上市公司共实现营业收入668.9亿元,净利润72.5亿元,同比分别增长31.1%和23.8%。整体来看,北交所上市公司股票估值合理,业绩增长稳健,具有较好的投资前景。

“同时我们也需要注意,” 雷嘉源进一步表示,虽然整体业绩增长态势良好,但是北交所上市公司呈现较为明显的头部效应,2021年扣非归母净利润增长中位数仅有3.3%,低于创业板和科创板的整体水平,从这里也可以看到,北交所上市公司整体的业绩增长受头部龙头公司的拉动作用较大,而规模较小公司的业绩增长相对乏力;而同时,股票的流动性水平也呈现出相似的特点。因此,在投资中我们将集中主要仓位参与业绩表现良好、基本面扎实的龙头企业,有利于为持有人精选最优秀的公司分享业绩增长。

万亿也表示,北交所的定位是服务创新型中小企业的主战场,有很多专精特新特色公司,随着北交所个股数量越来越多,部分个股的成长性逐步得到验证,也出现了转板案例,相信各家基金公司对北交所个股的重视程度将越来越高。

他同时指出,由于目前北交所暂时没出现高于其他板块的系统性财富效应,市场关注度有限,流动性风险仍然是主要的风险,其次是中小企业自身盈利存在不确定性,个股的波动相对较大。

就产品的投资策略而言,万亿直言将仍然维持自下而上的选股思路,继续耐心地做好研究,深挖个股,提高精细化操作,提高对于市场短期流动性和企业盈利波动的容忍度,力争把握专精特新公司在成长过程中的长期投资机会。

另一位北交所相关投研人士指出,精选层公司作为我国专精特新类公司的代表,而去年11月北交所正式设立,给精选层公司提供直接挂牌上市的渠道,增加股份的流动性和交易活跃度,这也这表明政策对专精特新的大力支持是毋庸置疑的,投资精选层中长期前景明朗。

“但目前为主,北交所开户的门槛依然较高,北交所的公司成交活跃度相比于上交所和深交所公司远远不够,另外投行机构对于精选层公司覆盖依然不充分,后续需要更多的政策引导和鼓励各方的金融机构关注到这些精选层的优质公司。我们未来主要通过新能源、半导体、智能汽车等重点产业链延伸的方式,挖掘更多精选层优质且价值未被充分发现的公司,除此之外,我们也需要通过分散投资的方式,降低组合净值大幅波动的风险。”该投研人士说道。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐