信托公司2021年报分析系列之人力资源

来源:用益研究 2022-05-25 15:24:49

受信托业务转型影响,信托业务人员有所下滑,而其他人员有所抬升,但总量平缓;从信托从业人才结构来看,正在逐步向专业化趋势发展,高学历人员占比持续提升,体现信托行业的创新性;人均净利润微升,增速回归正区间,或与7家信托公司数据缺失有关,但整体来看,人均净利润稳中有升;人均信托业务收入稳中向好,但头尾效应明显。另外,2021年组织构架变动,主要集中于家族慈善信托部门及服务类信托部门,从而重塑信托业务的新格局,同时增设业务相关委员会,旨在根据业务归类疏通风险管理及业务流程。

一、信托从业人员总量平缓

截至2021年末,61家信托公司年报数据显示信托从业人员为20169人,较2020年末的20132人增加37人(其中2020年为62家信托公司年报数据)。从趋势来看,自2010年以来信托从业人员从总量上处于增长状态,但人员增速近年来有所放缓。大体来看,可以分三个阶段:1)2010-2014年为扩张期,2)2015-2018年为休整期,3)2019-2020年为调整期。

从目前披露的61家信托公司年报数据来看,61家信托公司中,29家员工数量都有所增加,共增加860人;31家员工数量减少,共减少727人;还有1家员工数量未变动。

二、信托行业人才结构持续优化

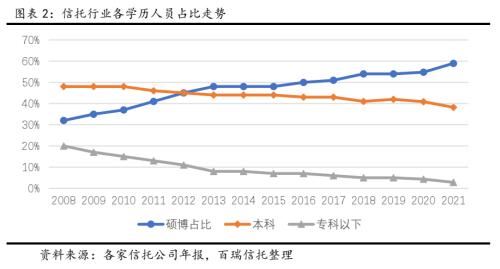

1.高学历人员占比持续提升

2021年的硕士与博士学历人员数量较2020年略增,但专科学历的人员数量降低较明显。其中,博士学历人员数量同比增长5.61%,硕士学历人员数量同比增长2.66%,本科学历人员数量同比降低2.64%,专科数量明显下降,专科学历人员数量同比减少6.19%。

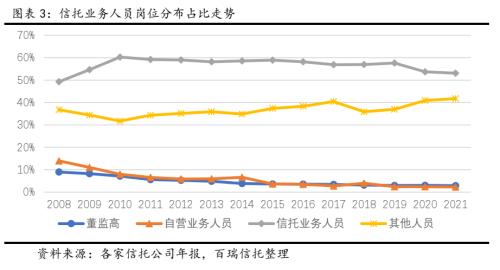

2.信托业务人员占比有所下滑

2021年,共有58家信托公司(共19029人)公布了员工岗位分布情况,具体人员数量如表4-8所示。其中,董监高人员549人,自有业务人员434人,信托业务人员10,102人,其他人员7,944人。

从近年来信托行业从业人员岗位分布的变化趋势。可以看出,只有董监高的占比、自营业务人员占比连年小幅度下降以外,信托业务人员占比基本维持在55%-60%之间的水平,其他人员占比略有上升。董监高占比由2008年的8.97%下降至2021年的2.89%,自营业务人员从2008年的13.95%下降至2021年的2.28%,而信托业务人员自2020年小幅下台阶后,2021年变化不大为53.09%,其他人员略有上升,2021年为41.75%。

三、人均经营业绩

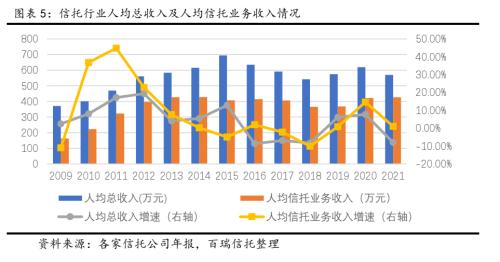

1.人均净利润略升

2021年,61家信托公司的平均人均净利润为257万元,较2020年同比上升7.56%。行业人均利润中位数为207.7万元,超过中位数的公司有30家。

从信托行业人均净利润及其增长率走势图。可以发现,信托行业人均净利润2012年首次突破300万元,2013年持续增长至341万元,一直到2017年基本稳定,2018-2020年受监管加剧及行业转型影响,导致人均净利润下降,而2021年人均净利润增速回归正区间,当然部分原因或与7家信托公司数据缺失有关,但整体来看,人均净利润稳中有升。

2.人均信托资产规模整体下降,但人均集合上升

在压降融资类信托及通道类信托的背景下,近年来,信托行业资产规模出现明显下降。截至目前,在已披露年报61家信托公司平均信托资产规模为0.29万亿元,较2020年末的0.32万亿同比下降8.28%。

集合资金信托的占比提升能体现资金结构的优化,所以人均集合信托资产规模与人均新增集合信托规模能更好地反映出人均经营效率。从已披露年报61家信托公司来看,2021年平均人均集合信托资产规模为4.66亿元,较2020年末的4.50亿同比上升3.56%;而人均新增集合信托规模为2.39亿元,较2020年末的1.87亿同比上升27.67%。

3.人均信托业务收入头尾分化

人均信托业务收入总体较2020年略有下降,2021年平均人均信托业务收入为318.53万元,低于2020年的422.1万元。另外,3家信托公司的人均信托业务收入达到一千万以上,2020年为2家;而人均信托业务收入不足五百万的有48家,平均为275万元,2020年共47家,平均为287.11万元,可见头尾效应明显。

三、信托公司组织架构持续优化

继2020年信托公司在经营层面的组织框架大幅调整后,2021年年报显示,信托公司依然还在积极推进组织架构调整,以提升内部管理水平,为业务转型奠定坚实基础。从对比数据看,2021年有39家信托公司对组织架构进行了调整。其中多数公司是增加服务信托、家族慈善信托、证券投资信托等业务部门;其次是增加了业务相关的委员会,旨在厘清业务边界,优化风险管理及业务流程;再次是根据公司自身情况整合总部管理模式,或者拆分细化管理模式。从而进一步完善前中后台职能部门体系。具体来看:

1)最为明显的是新增家族信托办公室、慈善信托办公室、服务信托业务部及股权投资业务部;其次是整合原先N业务部门模式的信托业务部门,使之形成区域化、集中化管理的总部模式,提升信托业务效率,来推动信托业务的转型发展。这一类型组织架构调整的有28家信托公司。

2)2021年共有8家信托公司调整或增设了不同类型的事业部,其中增设最多的事业部是服务信托事业部,当然也有些公司将信托业务整合或者独立。

3)经过前期的大力布局财富中心后,2021年信托公司布局财富管理力度有所放缓,走向稳定期,新增财富中心的有3家。

4)约有12家信托公司对职能部门进行了调整,以求实现更好地适应公司业务发展的目的,比如:有9家调整了与项目审批、项目运营、项目处理相关部门,3家变更了其他职能部门,主要是增设党群工作部等。

5)约有20家信托公司调整了委员会,其中约有10家在《资管业务新规》及《信托消费者权益保护自律公约》监管指引下,在董事会下增设或调整了关联交易控制委员会及消费者权益保护委员会;也有7家信托公司增设了业务相关委员会,旨在划清业务界限,便于风险、流程管控;还有3家信托公司增设了其他委员会。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐