会降息吗? 2.8%已成10年国债收益率坚实的底部

来源:明明债券研究团队 2021-09-09 16:23:31

由于(1)通胀总体压力不小,剪刀差仍大,(2)货币政策基调仍是稳健中性,(3)绿色碳减排支持工具大概率以再贷款形式推出,(4)降成本主要依托改革以及数量型和结构性工具,(5)三元悖论下汇率仍有一定制约,因此,我们认为降息概率不大。在市场对经济基本面悲观预期做出修正、货币政策进一步宽松存在制约的环境下,10年国债到期收益率很难突破前低2.8%左右的位置,2.8%已经成为10年国债收益率坚实的底部。

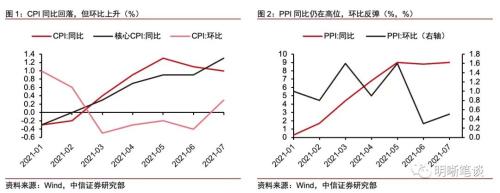

通胀方面,总体压力不小,剪刀差仍大,货币政策进一步宽松受到制约,降息概率不大。一方面,当前总体压力不小,PPI同比仍在高位,CPI环比有所反弹,同时核心CPI同比则在持续走高,短期内PPI预计仍将维持高位,不排除同比继续创新高的可能。另一方面,CPI与PPI的通胀剪刀差不断走阔,或将导致部分中下游行业的利润被侵蚀,加大经济结构性问题。在经济存在下行压力的背景下,政策层面更不愿意看到CPI同比快速回升形成滞胀局面,因而治理PPI和高通胀剪刀差较为关键,货币政策进一步宽松受到制约。

货币政策基调方面,料仍将保持稳健中性,政策利率代表货币政策取向,降息概率不大。央行近期连续表示,观察货币政策取向,只需看政策利率是否发生变化。从当前政治局会议以及央行对于货币政策的定调来看,稳健中性仍是货币政策的总体基调,坚持不搞大水漫灌,因此,调整政策利率进而改变货币政策取向的概率不大,降息并没有明显的决策支持。

绿色货币政策工具方面,GMLF并非最优选择,再贷款概率更大,定向降息的概率不大。今年以来,关于碳减排支持工具的设立和落地在中央层面和央行层面屡有提及,而从二季度货币政策执行报告的表述来看,碳减排支持工具要做到精准直达。以“先贷后借”模式设立再贷款,更能符合“直达实体”以及“精准直达”的要求。此外,“30·60”碳达峰、碳中和作为长期工作,我们认为大概率会创设一个更适合长期化的结构性支持工具,而非类似于TMLF的临时性支持工具。因此,以GMLF形式推出碳减排支持工具,定向降息的概率不大。

降成本方面,更多依托改革和数量型以及结构性货币政策工具,同时我国利率绝对水平在发展中国家和新兴经济体中已相对较低,降息概率不大。在央行一贯的表述中,降成本目标的实现途径主要包括:(1)深化利率市场化改革,持续释放改革促进降低贷款利率的潜力;(2)优化存款利率监管;(3)降准降低金融机构资金成本,促进小微企业融资成本稳中有降;(4)运用结构性货币政策加大对重点领域和薄弱环节的政策支持,并未提及通过降低政策利率推动融资成本降低。同时,当前我国利率绝对水平在发展中国家和新兴经济体中已相对较低。

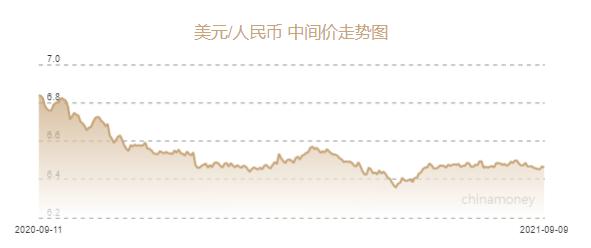

考虑海外,我国货币政策前瞻性降低了全球经济体货币政策调整可能带来的负面外溢冲击,更具自主性,但是从理论上来讲,三元悖论对我国货币政策仍有制约。三元悖论下,我国货币政策实际处于绝对的独立和绝对的不独立之间,如果在美联储收紧货币政策的趋势下,我国选择降息,那么汇率可能出现较大的波动甚至短期超调。因此,考虑海外的情况下,政策利率或难下调,货币政策或将更多运用数量型工具应对国内经济形势变化。

债市策略:从通胀、货币政策总体基调、绿色货币政策工具、降成本途径以及海外仍有掣肘等方面综合分析,我们认为短期降息的概率不大。同时,8月以来,资金利率和短债利率有所收敛,市场对资金面的乐观情绪正在收敛。总体来说,在市场对经济基本面悲观预期做出修正、货币政策进一步宽松存在制约的环境下,我们认为10年国债到期收益率很难突破前低2.8%左右的位置,2.8%已经成为10年国债收益率坚实的底部。

相关文章

猜你喜欢

今日头条

图文推荐