保险机构如何构建健康服务生态体系 远盟康健发起“远·见”行业研讨主题论坛

来源:金融界网 2021-08-10 18:24:46

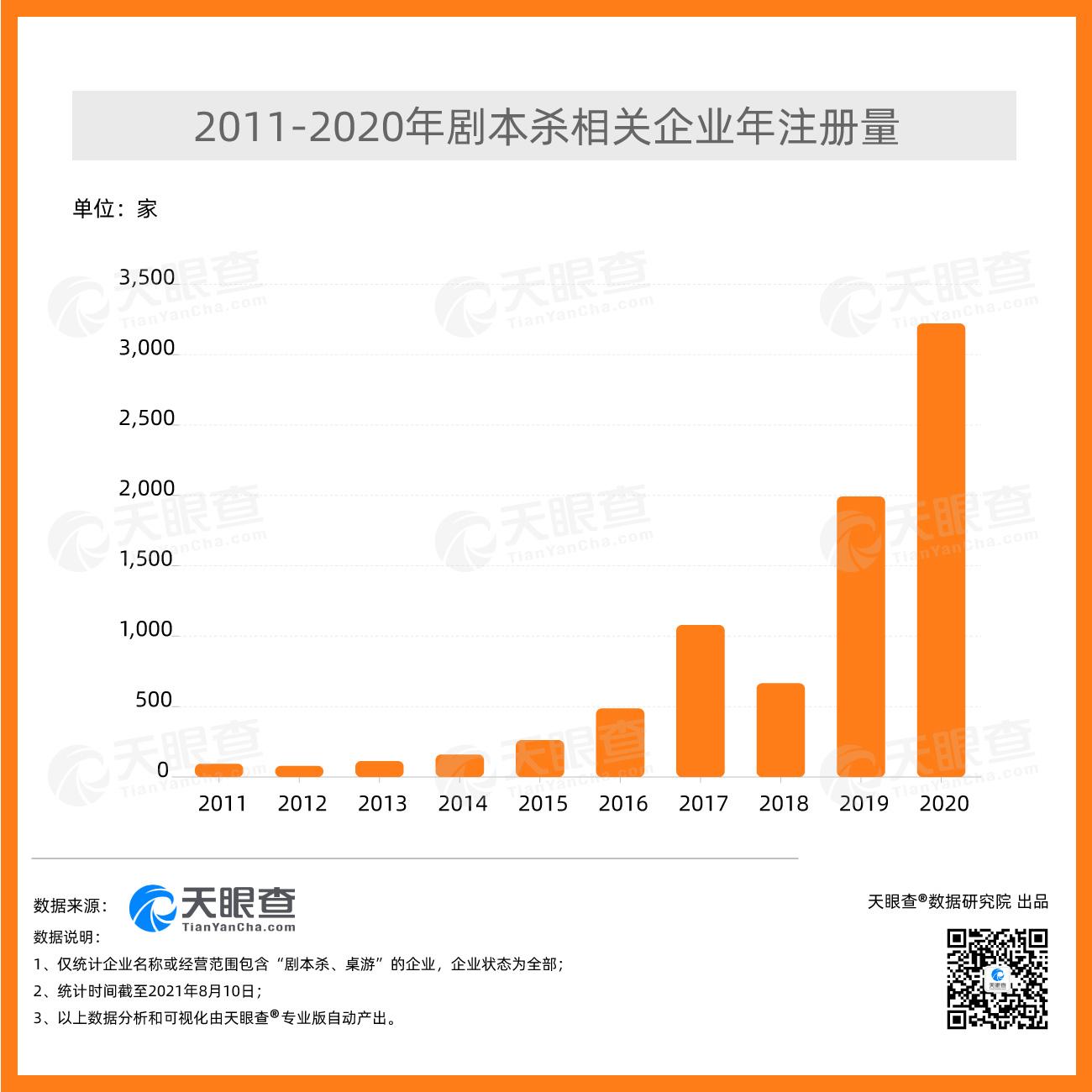

21世纪的第二个十年,随着国民生活全面进入小康,公众对健康医疗服务需求大幅增长,大健康产业规模已迈过10万亿,商业健康险也将迎来超过8亿人的消费群体,市场规模以高于20%的年均增速扩张,政策支持红利业已初步显现。

伴随着高速市场增长,人口老龄化问题带来的慢病患者数量和发病率的不断攀升,也给商业健康险的赔付成本和健康服务的价值转化带来了更高的挑战。如何提升公众主动健康管理意识,如何针对慢病人群进行精准健康风险管理,如何构建数字化医-药-康-养-护生态圈已成为大健康产业的重要议题。

在此背景之下,由远盟康健科技有限公司(以下简称“远盟”)主导发起的主题研讨会“远·见”日前在北京举办。此次主题研讨会主要围绕“保险机构如何构建健康服务生态体系”这一主题展开,作为“远·见” 系列主题论坛的第一期,发起方此次邀请到了大健康领域各相关行业协会,机构,保险公司等数十位行业专家、学者及产业精英们共同参与;中国健康管理协会专家委员会办公室主任徐勤生、中国健康促进基金会健康管理部主任吴非等均应邀出席研讨会活动并发表致辞。研讨活动还就关于“健康险支付的健康服务”和“老年康养服务体系构建”等一些具体方向,从社会发展、行业痛点及用户需求等视角,研讨活动上大家各抒己见,洞察行业,展开深度探讨与交流。

聚焦行业议题,因洞见而博远

“远·见”,顾名思义,行业长远发展的“远”,洞见、洞察的“见”。得益于在健康管理领域十余年的专注和深耕,远盟作为“远·见”系列主题论坛的发起方,希望做一个思想平台的组织者,一个“有远见者”们深度研讨行业课题的见证者,一个话题的引导者,因此,便有了“远·见”这个系列论坛的创想。

远盟联合创始人兼执行总裁卜馨冀作为“远·见”的主发起人在题为“致远见者”的开场致辞中谈到发起“远·见“活动的初心,“行业的课题也是远盟的课题”,远盟希望通过“远·见”这个平台,把行业引领者汇聚起来,让大家在这条探索的路上找到同路人。“最好的学习方式就是和最优秀的人一起学习“,这也是远盟组织“远·见”的初心,“一群人点亮一个行业”。卜馨冀相信“远·见”能够成为一个高浓度的大健康产业洞见者社区,一个深思考近交流的平台,聚焦行业真实命题,整合内外部专业视角,凝练各方智慧,洞见下一个十年增长方法论,与行业创新引领者一起,探索与实践出一条行业健康发展年的长远之路。因此,“远·见”便有了“因洞见而博远”这一解读,洞开智慧,博闻致远。

保险机构如何构建健康服务生态体系

中国健康管理协会专家委员会办公室主任徐勤生在研讨活动上表示,保险机构如何构建健康服务生态体系的关键,在于打造健康服务生态圈。而生态圈的打造则需要串联起服务、产品、科技、机构、内容和支付六大环节。

谈及健康保险和健康管理的融合发展,中国健康促进基金会健康管理部主任吴非认为,融合发展离不开三个内容:医护人才资源、健康管理服务机构,健康管理适宜技术。吴非表示,中国健康促进基金会在终身荣誉理事长白书忠的带领下,十余年来致力于推动健康教育、健康文化、健康管理和健康保险的融合发展,期待未来和远盟一起,围绕健康管理和健康保险如何创新融合的议题,共同研究与探讨,为行业发展赋能。

本次研讨会的学术话题主持人、远盟康健副总裁兼首席健康管理官袁野就“保险机构如何构建健康服务生态体系”这一主题展开了研讨会的主环节。袁野谈到,健康服务在健康险业务环节上发挥的商业价值已经凸显,据2020年统计数据,远盟的健康服务推动了超过50亿保费的增长,成功在开源、增益、运营和节流四个方面为健康险赋能。

然而,成功赋能并非全无阻碍,在健康服务赋能健康险的过程中,仍存在一些业务难题需要攻克,存在一些模糊区间需要界定,比如:

健康服务与健康险的关系,是谁带动谁?

通过保险支付的健康管理服务为什么没有形成规模化的业务体量?

养老服务需求刚需,但保险产品依旧没有解决支付问题,症结到底在哪里?

带着关于“保险机构如何构建健康服务生态体系”的这些问题,嘉宾们围绕“健康险支付的健康服务”和“老年康养服务体系构建”分别展开研讨:

分话题一:健康险支付的健康服务

1.困境关键词:非刚需、客户错位、被动控费

在谈到健康险和健康服务融合发展的具体困难点时,嘉宾们一致认为目前聚焦在三个方面:

一是健康服务尚未成为保险公司拉动营销的核心推手。

虽然健康服务为健康险带来了保费的增长,但并没有彻底打通前端营销。许多保险公司不是靠健康服务来获客的,还是在靠传统的一些手段来获客。这说明健康服务对影响客户形成保险消费决策还有一定的距离。

二是健康险目标客户存在错位。

目前健康险的主流产品设计原则是,发病率低但损失很高。但能患上这类疾病的人群,恰恰主动健康管理的意识比较弱。随着年龄增长,发病率会陡然增高,这部分人群对保险赔付率影响很大。而健康险公司真正想要的客户群体是健康人群中主动健康管理意识强的部分群体,这部分群体对健康管理的依从性较高,是保险公司的“优良资产”。

三是目前以诊疗支付为主的健康服务,保险公司控费存在被动。

虽然健康服务给健康险带来的控费效果已经显现,但目前的健康服务主流仍集中在诊疗支付端,我国传统的健康险设计其实是给予手术、住院费用为核心的医疗支付体系,在公立医疗服务体系下,保险公司在控费上多处于被动,主动控费施展的空间不大。

针对上述问题,是否有先验的解决方案可以借鉴?嘉宾们集思广益,抛出了各自的洞见。

2.惠民保的启示:从人群敞口健康服务的价值比重

对于惠民保,目前行业的主流认知停留在惠民保是政府助力保险营销的一种手段,但惠民保的实际价值远不止于此。惠民保也许是健康险和健康服务融合发展取得突破的关键点,它打破了健康险的产品设计逻辑,让健康服务的价值前置。

传统的健康险公司在筛选客户群时,往往是通过核保方式对健康体及亚健康体的客户群进行细分,这种筛选方式其实是将风控前置,它决定了保司的获客重点在于前端营销,但这种营销方式又决定了健康服务的发力是局限的。

惠民保的出现打开了客群敞口,让所有人群都成为健康险的客户,这里面既有健康体,也有大量的亚健康体和患病人群。客群数量庞大且复杂,风险比例迅猛升高。不仅是彻底消解了这种前端筛选人群的营销方式,还让保险公司的风控后置。在疾病发生之前就进行健康干预,将被动的医疗控费转为主动的健康风控,在客户的生命周期前端实现有效控费。

这时健康服务的价值于保险公司而言,就不能仅从是否能拉动营销的视角来衡量,而是变成支撑后端风控体系的核心角色,健康服务将不再是局限于被动医疗服务产品的形态,而必须是一整套主动健康管理服务体系。

3.回归医学本质筛选客群,打造主动风控体系

嘉宾们一致认为,面对目标客群错位的市场现状,即使是健康群体客户,对于保险中提供的健康服务的价值感知度也不够强,服务使用较为低频。客户认为健康服务是保险免费提供的附加服务,使用服务的意愿在患病阶段才会被激发。

因此,对于健康客户群体,要从服务体验端和健康科普运营两个层面来提升客户的健康管理意识。对于亚健康群体,要从医学本质的视角出发,通过病种细分亚健康群体,比如患肺结节的人群量很大,但是大多数都是良性结节,据相关数据统计,只有2%左右的肺结节会癌性病变。约90%以上肺结节的人群做好跟踪和随访便可控制住病情,但筛查出肺结节的人群一旦认识到自己有癌变风险,会额外关注自己的健康状况,愿意为风险买单。

针对类似特定疾病人群,保险公司在做健康服务管理时,可以和健康管理中心、具备筛查和诊疗实力的公立医院体检中心构建一个联合的机制,通过建立一套健康管理和疾病诊疗追踪的标准管理和临床路径,对病人进行主动健康管理进行一定的激励,对癌变转化进行一定补偿,从而打造出以主动健康管理为核心的保险风控体系,最终改变保险公司被动控费的现有局面。

分话题二:老年康养服务体系的构建

老年人群的健康保障一直是行业热议话题,这不仅涉及到老年康养产品和服务的创新,也和我国老龄化社会治理密不可分。面对保单持有者和康养消费人群具备天然隔离属性的养老险,以及养老险及相关服务的创新思路层出不穷,养老险产品正在寻求积极的改变,例如通过高价值的养老服务带动养老险销售, 或以寿险保单价值做贴现的形式来满足保单持有人高龄长辈的康养服务消费需求。

在寻求改变中,依然有一些问题需要解决,嘉宾们就“老年康养服务体系构建”过程中出现的问题进行了探讨,并提出了兼具创新性和实践性的解决方案。

1.不赚钱的养老服务,问题出在哪?

目前行业的共识是,做养老服务是不赚钱的,除了险资机构养老的重资产特性外,还有三个原因让保险公司却步:

一是客户的养老服务需求和购买养老产品存在较长的时间差,客户购买养老险为的是兑现未来10-20年的养老服务,导致无论是保单消费者还是养老服务使用者,并不能产生对养老需求的迫切实体感。从个人感知上来看,和保险客户在30岁时购买其他保险产品没有显著区别。

二是作为面向老年群体的护理保险产品存在研发难度,与老年医疗保险和疾病保险结合的险后康护服务权益也面临创新压力。

三是无论是居家养老、社区养老还是机构养老,目前细分领域的养老服务尚未有可量化的服务标准出台,致使养老服务无法设计出可测量的业务模型。

这些原因导致保险公司目前的主流养老险产品还是以年金、增额增寿险为主,通过拼低价来获得养老险客户。

面对养老服务不赚钱的现状,如何从市场需求出发,构建出赔付率低、可量化的具备高商业价值的养老服务?

2.扭转患病高风险认知,优选老年健康群体

养老服务不赚钱的原因之一,是传统的精算定价给出的结论是老年人群一旦进入60岁门槛,患病风险急剧上升,但这个结论有待商讨。

国内外的一些研究发现,老年人的医疗风险成本和年龄的相关性并不高,也不是随着年龄而陡然上升的,而是受死亡临近效应的影响,在生命的末期一两年的时间中,才会导致医疗费用的急剧飙升。如果一个人现在是65岁,他在90岁去世。那么这个人在65-80岁期间里,其医疗风险虽有上升,但并没有达到精算意义上的超赔程度。

随着现代生活压力的增大,现阶段还可能存在一种情况,那就是67岁老人的健康状况是要好于一个53岁的人。因此,肯定存在一部分健康的老年群体,可以成为护理保险的目标客户。

3.深挖用户需求,依托时间差打造可量化服务

养老服务兑现存在明显时间差是养老服务发展的难点,也是创新的突破点。在深挖用户需求的基础上,通过时间差联结用户需求和养老服务,实现养老服务的即时销售和可量化。

在保险公司打造养老服务相关险种的过程中,发现养老服务的客户深度需求有三个。作为养老服务使用方的老年客户,相比看护需求,找到拥有共同爱好的圈子是更深度的需求;在细分需求上,相比于愿意为子女家庭服务的老年女性,老年男性群体使用工作日看护的需求更旺盛;而作为保单持有者的子女,更希望为父母在未来争取更多的长期护理天数和养老院入住权益。

在了解用户的深度需求之后,可以通过现金价值贴现来实现对等交换护理天数等方式,来对养老服务进行标准化的设定以及权益的增设。例如父母在子女50岁时使用保单养老服务,可以获得更长的护理天数和相应的子女养老院入住权益。以此将时间差的弱势转为优势,让客户即时感受到服务权益,盘活保单。

4.聚焦居家场景,实现养老服务闭环

对于老年市场来说,保险其实是一个基石。机构养老场景并不能覆盖全部养老需求,面对2.6亿的老年人,符合90%老年人消费需求的居家养老场景更为重要。

在居家养老场景中,可以通过在智能终端植入救援和监控服务,来解决老人突发状况的急救,对血糖、血脂、血压健康情况进行监控,背后联动急救、社区、医院、药房、护理服务,当老年人无法进行主动呼救时,对老人进行最及时的救助。基于科技手段的智慧养老服务,对于保险公司来说更容易控制理赔风险,可以设计出适合大多数老年群体的保险产品。

合力促进健康服务生态价值提升

在研讨会尾声,本期“远·见”研讨论坛的学术话题主持人袁野总结道,无论是健康管理还是老年康养服务,保险公司需要在用户思维、产品思维和价值思维的指引下,与医疗健康领域的行业组织、研究机构以及服务机构深入合作,通过协同发展,解决健康险经营过程中险种创新、服务创新以及风险管理模式创新的主要问题,实现整个健康服务生态经济价值和社会价值持续提升。

相关文章

猜你喜欢

今日头条

图文推荐