70年代大通胀和现在截然不同 建议买黄金等品种对冲

来源:金十数据683人参与讨论 2021-05-27 09:17:35

DataTrek Research联合创始人Nicholas Colas周一(5月24日)发表报告称,最近关于上世纪70年代和80年代初通胀的讨论非常火热,但深入研究CPI历史数据就会发现,当时的情况与现在截然不同。

1974年的CPI峰值让人感觉很糟糕,因为在CPI中占比高达33%的食品/服装,其价格上涨了8-12%,而现在这些项目只占CPI的14%。1980年5月CPI涨幅中有13-14%是由高抵押贷款利率推动的,如今CPI已不再考虑这一因素。该机构的基本观点是:向前、而不是向后看,把能源股、黄金、甚至美国股票当作对冲通胀的工具。

“除非你经历过上世纪70年代,否则你不知道如何思考通胀。”这些天我们经常看到这样的评论,但我却忍不住笑了。我清楚地记得上世纪70年代的通胀,主要是因为我和父母一起去超市。我记得只有周日晚餐时才能看到牛肉。这种经历在某种程度上让我理解了其他更年轻的市场观察人士可能不知道的东西,这种想法当然很吸引人。

毕竟,只要看看这张图表就能一目了然,它显示了自1968年以来消费者价格指数的同比变化。20世纪70年代,如果没有看到过父母为购买食品或汽油而翻箱倒柜,你能明白通胀到底意味着什么吗?

然而,深入研究CPI历史数据,人们可以合理地质疑,上世纪70年代的经验是否真的对理解当今世界那么有用?上面的这些线条仅仅直观地说明了一个吸引人的故事,并不意味着图表的左边可以告诉我们关于右边的任何信息。或者,更重要的是,关于未来。

为了说明我们的意思,让我们把1974年12月(通胀率11- 12%)和1980年5月(通胀率13-14%)的峰值与如今(2021年4月的数据)进行比较:

1974年和2021年的数据:

1974年12月,食品和服装合计占CPI的33.4%。这些项目的价格分别上涨12.2%和8.3%。

如今(2021年4月),食品和服装的权重是1974年的一半(16.7%),他们各自上涨了2.4%和1.9%。

1974年12月,租金和屋主等值租金(OER)项目合计占CPI的20.3%,租金涨幅只有5.2%(远低于整体通胀),但OER(房价的一种衡量方法)涨幅是15%,因为抵押贷款利率在过去两年中从7%上升到10%。

如今,租金和OER合计占CPI的33%,占比远高于1974年,涨幅分别为1.8%和2.0%。

有趣的是,1974年汽油在CPI中的占比为3.2%,仅略低于如今的3.5%。不过涨幅相差较大:1974年是20.2%,2021年是49.6%。

1974年12月的通胀是关于食品和服装价格上涨给家庭预算带来的压力——这就是为什么它一直存在于许多人的脑海中。这些必需品加起来足足占了消费者支出的三分之一。同样的事情现今还会发生吗?也许吧,但这些项目的涨幅得是1974年的两倍,才会对整体通胀数据产生类似的影响。在全球供应链中,即使是那些暂时受到物流挑战压力的企业,这似乎也不太可能。

1980年的数据:

食品和服装在CPI中的占比降到23.1%,两者涨幅均远低于整体通胀率(6-7% vs。 13-14%)。

真正推高整体通胀的是,在CPI中占比高达21.7%的OER.1980年12月,这一项目同比飙涨22.8%。1980年5月,整体CPI的14.4%中有约三分之一(5个百分点)都来自这一项目。

汽油价格是导致1980年5月通胀的另一个重要因素,为14.4%的CPI涨幅贡献了2.9个百分点(该项目在CPI中占了5.6%,其价格同比跳涨51.6%)

由此可见,1980年的通胀都与房价有关,在较小程度上与汽油有关。除去这两项,整体通胀率将不到报告数字(14.4%)的一半(6.5%)。

整体来看,这些可怕的通胀高峰都源于一些特定项目,这些项目要么来自家庭需求(上世纪70年代的食品和衣物),要么就是家庭住宅(上世纪80年代早期的房价通胀,用OER衡量)。

最后,我们来回答一下“目前最好的通胀对冲是什么?”:

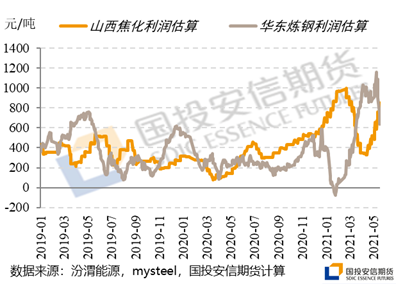

石油股票。如果你在寻找七十年代和八十年代通胀的根本原因,考虑一下能源价格。从1973年之前的3美元/桶到1980年的43美元/桶。保罗沃尔克是一个杰出的人,但油价直到2004年才回到每桶40美元,这无疑有助于他对抗通胀。

要实现可持续通胀,最简单的方法就是从源头入手,能源股应该会从中受益。它们也是防范任何形式的中东冲突的良好地缘政治对冲工具,而中东冲突本身往往是通胀的源头。

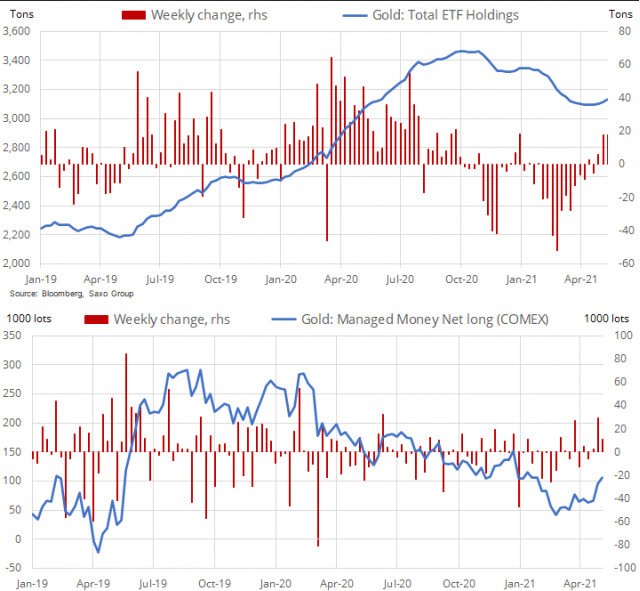

黄金,或者以“B”开头的在线虚拟货币。过去一年,流入黄金交易所交易基金(ETF)的资金一直是推动黄金价格上涨的主要因素;投资者对通胀的担忧加剧,应该会帮助金价上涨。如果你想要“数字黄金”,比特币是一个符合逻辑的版本,但不包括黄金5000年的历史记录。

此外,我们今天还在关注一位客户2023年1月的GLD看涨期权,如果有人认为通胀将提前而非推迟,那么这是一种资本效率高的黄金头寸。

美国股市——前提是通胀缓慢但持续攀升。经济学家称之为“通胀”的东西,企业称之为“定价权”。在IT领域数十年的投资,应该会让美国企业在管理供应链中不断上涨的价格,以及知道在哪里/如何传递价格,以保持甚至提高运营利润率方面拥有优势。

而且,通胀对所有生产商的冲击相对均等,因此即使是最分散的行业也应该能够推高价格。

(文章来源:金十数据)