观点直击 | 合景泰富增速回调之后 孔健岷称看重商业运营(实录)

来源:观点地产网 2021-03-29 15:24:06

观点地产网 合景泰富集团过去一年的表现看起来很稳定

该公司去年按权益合并收入约468.1亿元,较2019年增长20.2%,核心利润约65.1亿元,同比增长24.9%。同时,按权益合并核心毛利率及按权益合并净利润率分别为31.1%及14.7%。

合约销售方面,合景泰富完成了2017年提出的三年千亿计划,去年合约销售金额录得1036.1亿元,同比增长20.3%。

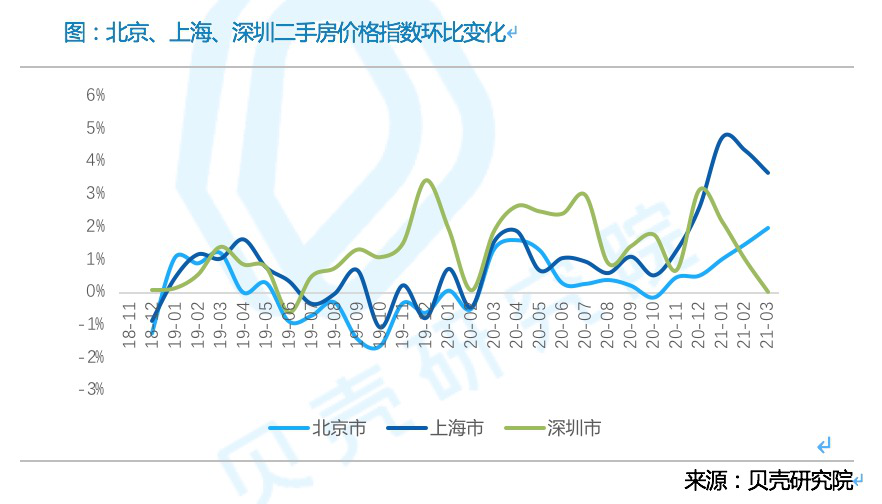

经济大环境情况不乐观,土地成本越来越贵,项目利润率被压缩。区别于过去动辄70%、80%甚至于超过百分百的增长率,国内中型房地产开发商虽然对规模仍有追求,但它们未来几年期望的增长速度已回调到20%-30%。

合景泰富也不例外,回顾其过去5年的合约销售增幅变化。合景泰富在2007年上市之后很长一段时间合约销售增长都表现较缓慢。到2015年其实现销售285.3亿元,同比增长13.84%。

2016年起合景泰富销售开始提速,当年增速达到33.19%,翌年更是达到历史峰值的72.37%。2019年起房地产行业开始遇到低潮,合景泰富增速下滑到31.47%。去年,由于众所周知的疫情原因,合景更将增速回调至20%。

而根据管理层披露的预期,合景2021年的销售目标是定在1240亿元,相比2020年增长20%。按照集团主席及执行董事孔健岷的说法,达到千亿之后,“在规模增长的同时,我更看重的是有质量的增长,特别是在商业运营、租金收入方面的有质量增长”。

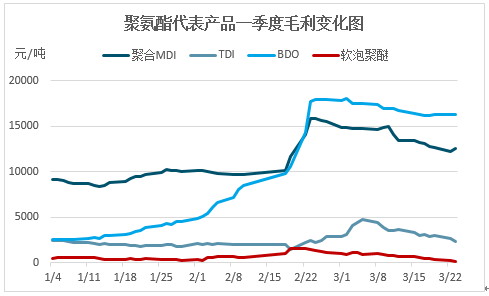

目前合景正面临毛利率走低的问题。2019年合景泰富期内毛利率为31.52%,已经录得上市之后的最低点,2020年则再往下去到31.1%。而2017-2018年时期,合景泰富的毛利率能维持在34%左右。

于是,合景称将采取最稳健的做法,即依靠旧改转化。一举解决两个问题:新增土储和利润率都能得到保证。

资料显示,合景泰富目前全国范围参与城市更新项目34个,总体预计总可售面积约2200万平方米,总可售货值约6500亿元。其中,已经中标、已签约或者是协议谈判中的旧村有27条,旧厂有7个。

包括广州天河吉山村,总可售面积是80万平方米,总可售货值约494亿元;广州增城石下村,预计总可售面积52万平方米,总可售货值135亿元。另外合景在广州的三个旧改TOD项目黄埔双沙、红卫、南岗三条村都已经启动拆迁了。据透露,这些项目由于成本较公开招拍挂低,毛利率预计都在35%以上。

按计划,合景泰富未来每年均将转化3到4条村,而2021年据称能推出市场销售的货值超过100亿元。

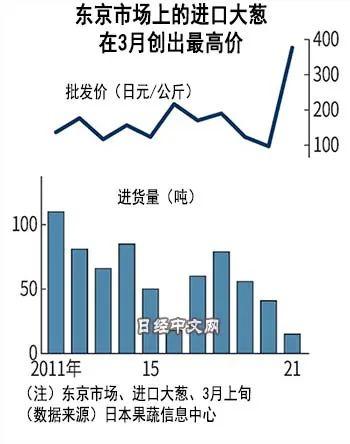

因此谈到土地集中出让的问题,孔健岷并不担心。今年年初,国内包括北上广深四个一线城市以及南京、苏州、杭州、厦门、福州、重庆、成都等22个重点城市将进行土地出让“两集中”, 集中发布出让公告,集中组织出让活动。这对房企们的成本管控是一种考验。

孔健岷表示,集中供地对一部分公司是好的,对一部分公司是不好的。“比如说合景泰富,对我们有利主要有两个原因,第一是我们的现金比较充裕,第二是合景泰富有旧改资源的支撑,在拿地方面会更加从容一点。”

因此合景未来的土地策略是审慎把握投资机会。合景去年通过公开拿地新增的土储并不多,全年新增21个项目332万平方米,其中有相当一部分是通过合作开发、产业勾地等多种模式获取。

另一方面,除加快城市更新业务外,合景泰富还打算利用旗下持有型物业提升公司收入的稳定性。去年,合景酒店及其他投资物业的总收入达到12.55亿元,占总营收的比例为4.22%。同时,投资物业公允值收益约4.15亿元。

虽然今年的数据并不如意,但其实投资物业公允值收益是合景泰富用来调节利润的手段之一。2019年合景泰富录得的投资物业公允值收益就达到37.16亿元,今年只是受到疫情的影响。

合景泰富拥有庞大的投资性物业开业计划。截至目前,该公司已开业商业项目共37个,其中商场9个,写字楼8个,酒店20个,均位于一二线城市核心地段及新经济区。

而其就储备了26个商场项目和10个写字楼项目。包括计划今年开业的6个商场,分别是重庆悠方、广州知识城悠方、上海悠方天地、广州誉山悠方天地二期、北京通州悠方天地、成都誉峰里。以及3个写字楼,北京合景国际金融广场、广州科贸中心、广州科盛广场。

对于数量如此多的投资型物业,除了用来收租外,合景泰富亦透露未来将主要通过资产证券化来盘活资产。这或为其负债情况带来裨益。

而且合景泰富目前是黄档房企,净负债率和现金短债比目前已经进入绿档的标准范围内。其中净负债率,去年年内下降了13.7个百分点录得61.7%。

去年合景集中精力进行了去杠杆,今年则将继续执行该策略。按指引,合景泰富目前处于黄线的剔除预收帐款的资产负债率去年是下降5.7个百分点至75.1%,今年则将达标。

以下为合景泰富2020年全年业绩会问答实录:

现场提问:政府出台的集中供地对公司有什么影响?今年公司的买地预算是多少,如何部署?公司酒店业务去年收入同比减少17.9%,可否说一下今年首季的情况,是否已经回到2019年的水平?今年管理层是不是可以预期业务有明显的反弹?公司一到两年内到期的债务占比比较多,未来公司对债务结构是否会进行调整?

孔健岷:集中供地对一部分公司是好的,对一部分公司是不好的。不好的原因主要是受三条红线的影响,这样对其它公司来说,在拿地方面就更加谨慎。对一部分公司是比较有利的,比如说合景泰富,对我们有利主要有两个原因,第一是我们的现金比较充裕,第二是合景泰富有旧改资源的支撑,在拿地方面会更加从容一点。

今年买地的预算,我觉得只要是适合公司发展的,利润可观的,公司都会考虑。买地的计划如何布置的问题,我们公司的主要战略是集中在珠三角和长三角,这个策略不会改变,只不过公司会加大中西部的布局比重,比如说成都、武汉、重庆、南宁这些城市的布局。

第二个问题是公司在资本市场的变化。公司会留意到资本市场的变化,做出对公司最有利的回应。

酒店今年一季度的售房收入有明显的回升,得益于国内的疫情控制比较有效,商务和游客大幅增长,已经接近2019年的水平。预计今年酒店业务在收入方面有明显的反弹,这是我们能预期到的,肯定比2020年会好很多,但对比2019年我们还要看后续二季度的反应。

公司正在进行债务结构的置换,主要是把债务的利率优化,还有把期限尽量延长,使得长短债的结构比例更加合理,以利于公司长远的发展。

关于旧改的项目,今明两年有进入市场的销售项目,今年预计货值在100亿,明年预计在200到250亿,每年通过叠加转化效应,加快转化速度,使得供给市场的货值会越来越大。这一点公司是有策略的。

现场提问:目前公司处于黄档,是否会在今年完全进入绿档?

黄妍萍:自从2020年8月,住建部及央行首次要求房企设置三条红线以来,我司的管理层就相当重视,把这三条红线作为我们内部自我约束和自我要求的一个标尺。净负债率和现金短债比,我们目前已经进入绿档的标准范围内,而且离最低的要求线有十分宽裕的安全空间,我们相信这两个指标会稳定在绿档安全线内。

第三个指标是剔除预收帐款的资产负债率,2020年全年我们下降了5.7个百分点,2020年末我们这个指标是75.1%,我们相信也同时很有信心在2021年末完成这个指标,达到70%这个绿档线。

现场提问:请问管理层如何看今年的融资行情?公司今年有没有什么融资计划?

孔健岷:今年的融资行情,整体市场上对比去年肯定是偏紧一点点,公司今年的计划,我们在刚刚已经说了,会把一些债务进置换,这方面的计划已经在实施了,使得我们的债务结构更加合理。还有一点,我们的商业项目比较多,在考虑资产证券化方面,我们公司也在评估这方面的一些计划。

现场提问:写字楼的去中心化持续,面对这种现象,请问公司写字楼发展的计划是什么样的,发展的方向会不会因此有所改变?

孔健岷:核心城市现在的写字楼租金还是最高的,所以写字楼的去中心化在中国目前的市场发展来说还没有到这个程度,他们还是集中在核心城市的中心位置办公。所以这一点公司目前是没有计划改变。

现场提问:公司今年提出的销售目标是1240亿元,同比增长20%,公司在2017年也提出了三年千亿的计划目标,目前也已经完成了,未来几年我们的计划是怎么样的?公司目前正在推进的34个城市更新项目当中,今年能转化多少?公司预计未来能转化多少平方米?

孔健岷:未来决定合景泰富能走多远的主要是公司的管理和产品竞争力,在规模增长的同时,我更看重的是有质量的增长,特别是在商业运营、租金收入方面的有质量增长。

公司目前推进的34个更新项目,能转化多少,我是这样看的,刚刚说了一个叠加效应,今年再转化3到4条村,我们每年预计也是转化3到4条村,通过每年叠加以后,使得每年供应到市场的货值会越来越大。

现场提问:公司目标转至轻重并举的发展模式,未来我们在拓展运营项目的时候会着重于什么领域的第三方合作?

孔健岷:我觉得未来的发展趋势还是跨业态的合作,实现共创、共享、共赢的局面,这是未来的必然趋势。未来我们跟数字化信息产业、现代农业方面的合作会加强,这些方面的合作对公司来说是非常有利的,因为在一些更新改造方面,需要有一些产业的落地,跨界合作对更新改造转化的提速是非常有帮助的。

另外我们也加大跟行业上下游供应商伙伴进行合作,实现双方双赢的局面。