基金经理投资笔记|浅谈对多资产混合投资的理解和感悟

来源:金融界网 2021-03-09 14:24:25

《基金经理投资笔记》固收+系列

给固收+以不一样的表达!

作者:韩阅川 易方达新利灵活配置混合基金经理

随着资管新规的推进,能否找到一类相似的产品,去承接传统银行理财压降之后的资金,成为了全市场的痛点。近几年来,多资产混合投资,也就是大家常说的“固收+”,逐渐被看作是一种最为可行的方案。这类产品,不但能提供类似于传统理财的预期收益,还可以在一定程度上控制波动率,因而也被称为“理财替代类”产品。但是,可以看到,多资产混合资产投资需要涉及到多类资产,管理难度较高。除了股票、债券两类传统资产以外,转债、新股、大宗、定增,甚至衍生品等等,都在此类产品的管理半径范围之内。因此,如何系统性、有效率的做好多资产管理,以及多资产混合投资与纯权益、纯固收分开投资相比有什么异同,是我们首要需要思考和回答的问题。

说到多资产混合投资理念,其实是一个仁者见仁、智者见智的事情。在我们的框架体系里,对于传统意义上的“股债混合”策略,我们将其界定为多资产混合投资的1.0版本。此类策略的主旨在于“固收打底、权益增强”,投资理念上更多是根据宏观分析,自上而下的进行股票、债券的多空判断,并通过股、债仓位的选择和变化来完成组合的构建。因此,其收益归因更多是来自于大类资产配置仓位和偏离的贡献。

在此基础上,结合近两年的市场特征,我们的投资理念增加了一些改进和提升,形成了多资产混合投资的2.0版本。我将其称之为“全天候、多资产、多策略”的投资管理理念。2.0版本与1.0版本的区别在于,其投资框架将自上而下和自下而上进行了有机结合。自上而下部分,我们仍是通过宏观基本面的判断,再结合客户需求和风险收益特征,通过股债多空分析构建一个长期的股债配置中枢比例,并阶段性做一些仓位偏离;而自下而上部分,我们会依靠团队在各类资产上进行专业分工,并依托公司平台化的分类资产投研能力,在各类资产(股、债、转债、新股等)上深入挖掘超额收益。因此,在多资产混合投资理念2.0版本的运作下,产品的超额收益来源会更加多元,不但可以像1.0版本一样从大类资产配置仓位偏离上获得超额收益贡献,还可以在股票、债券等细分资产上,通过自下而上挖掘个股和个券获取超额收益。此外,利用转债、打新、定增、大宗、量化等收益增强的方式,我们还可以在尽可能多的完成更高收益的同时,丰富控制波动率的手段,以求更大程度上提升组合夏普比率。而这样的团队专业分工的模式和管理理念,也具备较强的可复制性,可以承接较大的管理规模。

可以看出,各类资产的混合管理具备较强的综合性。那么,究竟是作为多资产混合投资进行统一管理好呢,还是纯权益和纯债分开管理好呢?这其实是一个风险收益理念的问题,并没有好坏之分。多资产混合投资产品之所以被看作“理财替代”的一个合意的解决方案,是因为这并不是一个仅从收益角度出发的命题。“回撤”、“波动率”、“集中度”等要求的融入,使得组合产品的KPI是一个全方位、多维度的标准体系:

其一,多资产混合投资产品是各类资产协同构建的,是在统一自上而下的框架下完成配置的。即便管理股债的人可能不同,但统一的协同是基础;而股债完全分离的管理模式,就要求做分配的管理人自身必须具有很强的配置能力,能准确选择出表达其自上而下观点的基金经理或产品。举例来说,分开管理就容易出现股票高仓位且都偏离在强周期和大金融,同时纯债部分又是长久期利率债的情况。这样的配置,从整体组合层面来看,既看不出大方向是看多还是看空经济,又可能在收益上出现了股债盈亏被对冲掉的结果。

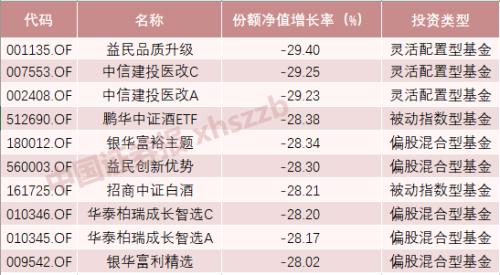

其二,纯权益投资现在更加自下而上且突出稳定的风格和理念,往往因为过度偏离而极致。而多资产混合投资则更强调“风险预算”的概念,即看重收益来源的多样性和对风险敞口种类的限制,往往讲求平稳增值。这一点不但从股债“跷跷板”效应来看是这样,仅看权益资产范围内也是如此。举例来说,近几年消费价值和新能源成长风格较为突出。白酒、医药、新能源等领域长期赛道的优质标的辈出,也使得相应行业和个股集中度高的产品业绩占优。而与此同时,一些顺周期类的龙头标的被大幅低估并长期缺乏关注。但对于多资产混合投资产品来说,虽然偏离在消费、新能源等长期优质赛道是正确的、且能带来超额收益的,但极度偏离的配置,一方面会在阶段性的市场调整中出现较大的回撤和波动,另一方面混合投资不需要维持特有的风格特征,对于被低估、有长期逻辑、且有估值修复可能的品种,都会被认定为良好的绝对收益投资品,而不会受到其所属行业风格的影响。

最后,正如我司基金经理张坤在基金半年报中提到的一样,“持有人自己的投资体系和价值观与管理人匹配,才能做到持有基金的久期和基金持有股票的久期基本匹配”。也就是说,投资者对所持有产品的考核久期,要和基金经理投资的业绩久期相匹配。对于纯权益产品的投资来说,在很多年市场不断的投资者教育下,业绩考核持有久期往往会较长(比如3年);而对于多资产混合投资的投资者来说,由于有“理财替代”的固有概念,因此业绩考核持有久期往往最长是一年,甚至是半年或三个月。因此,对于一只我们认为可以三年市值翻倍的股票,纯权益基金是完全可以接受前两年不涨,而第三年完成翻倍目标的;而对于多资产混合投资理财替代所面对的考核久期,我们更倾向于三年翻倍是每年30%增长得来的,因此在选择投资标的的时候,取向就可能有所不同。

按照全球的财富管理经验来看,随着人均GDP的不断提升,中国居民的财富配置中金融资产的比例将会不断上升。目前来看,房地产在我国居民财富配置中的比例仍处于较高水平。近几年,在“房住不炒”的大背景下,地产的投资回报率持续下降,因此未来地产配置流出到金融资产的体量将非常可观,也是大势所趋。随着理财净值化和未来长期低利率的资本市场环境,原有重点投资品种(货币基金、银行存款和保本银行理财)的吸引力将下降。在居民理财的刚性需求下,市场化资管的大时代即将到来。面对地产流出、传统理财替代和居民财富增值的诉求,多资产混合投资既面临前所未有的发展机遇,又面对着前所未有的挑战,这就需要更高标准的各类资产统筹管理能力和更加科学的框架管理理念来支持。

【了解作者】

韩阅川,统计学硕士,证券从业9年。曾任嘉实基金固定收益部研究员、投资经理。2018年1月加入易方达基金,股债混合产品管理及新股研究经验丰富。自2019年6月26日起担任基金经理,力求通过稳健的资产配置策略,叠加网下打新收益增强来提升组合整体的收益。现管理易方达新利灵活配置、易方达瑞和灵活配置、易方达瑞信、易方达瑞选灵活配置等基金,管理基金资产总规模165.86亿元。