机构争抢监管升级!10倍的利益诱惑,万亿场外期权市场“战火”波及公募基金

来源:金融界 2022-08-09 15:23:03

今年以来,场外期权市场的监管风暴仍在继续...

6月2日,证监会罕见同天披露多份场外期权业务罚单后,涉及中信建投(行情601066,诊股)、中金公司(行情601995,诊股)和华泰证券(行情601688,诊股)这些场外期权一级交易商。昨日晚间,又有微博爆料“300余位基金经理违规参与场外期权被查”,甚至把“基金经理”顶上热搜。

据了解,若有基金经理参与场外期权进行交易,一般会由通道公司成立私募基金,通过代持隐藏身份,在其所管理的产品建仓或调仓前,用该场外通道下单某只或某几只个股的看涨期权,并加杠杆,通常为10倍以上。特别是今年上半年,在A股行情震荡反复中还有部分股票策略私募基金取得了超高回报(有媒体报道收益率超250%),这也引发业内人士猜测或为场外期权的“隐匿操作”。

截止发稿,虽然未有任何公募基金公司和基金经理出面澄清,但涉及此事舆论还在持续发酵!

相关媒体报道:财联社| 疑似基金经理违规参与场外期权被查,真能靠买入看涨期权赚“外快”?暴力割韭菜手段浮出水面、中国基金报|深夜刷屏:“基金经理”、“场外期权”上热搜,发生了什么?

事实上,近两年场外期权发展迅猛,截至今年1月名义本金规模已超万亿元。目前有8家券商(广发证券(行情000776,诊股)、国泰君安(行情601211,诊股)、华泰证券、申万宏源(行情000166,诊股)、招商证券(行情600999,诊股)、中金公司、中信建投、中信证券(行情600030,诊股))为场外期权一级交易商,38家为二级交易商。根据中证协数据,场外期权新增规模最大的5家券商,市占率普遍超60%,最高超80%。

随着市场快速爆发,大批机构蜂拥而上抢夺这块“蛋糕”。回顾近些年来的与此相关动向,百答君进行了如下整理:

2017年9月27日,监管公布文件叫停期货风险子公司与个人开展场外个股期权交易业务;

2018年4月2日,中国证券报发表文章《起底火热的场外期权,私募、代理商为何刀口舐血?》,揭示私募基金参与场外期权时,变相违规做“卖方”,并突破投资者适当性管理规定等乱相。4月2日之后,相关监管规定接踵而至。

2018年5月30日,中证协发布了《关于进一步加强证券公司场外期权业务监管的通知》。对交易商管理、标的管理、投资者适当性管理、数据报送、监测监控、自律管理等内容作出了全面规范。

2018年8月1日,中证协发布了场外期权业务一、二级交易商名单,共16家证券公司入选。其中,一级交易商有7家,二级交易商有9家。同时,公布了证券公司场外期权业务挂钩个股标的名单。

2020年1月17日,中国证券投资基金业协会推出私募基金产品备案“分道制+抽查制”改革试点,自2月7日起,协会对于持续合规运行、信用状况良好的私募基金管理人,将试行采取“分道制+抽查制”方式办理私募基金产品备案。

2021年9月25日,中证协表示,为进一步完善场外期权业务的制度供给,促进证券公司场外期权业务的健康规范发展,发布了《证券公司场外期权业务管理办法》,主要包括五方面内容:一是灵活设置资质要求。二是适度扩大标的范围。三是优化投资者适当性。四是稳定业务预期。五是强化监测监控。

2021年12月3日,中证协制定发布了《证券公司收益互换业务管理办法》,从七方面对券商收益互换业务进行了再规范。

2022年4月17日,期货子公司停止新增与私募基金合作做场外期权业务。

2022年6月2日,证监会罕见同天披露多份场外期权业务罚单,被敲打的3家券商分别是中信建投、中金公司和华泰证券,均为场外期权一级交易商。

那什么是场外期权?其参与主体与准入门槛、个股标的范围以及场外期权有哪些优势。

带着上面的问题,本期百答君整理资料为《新基民入市百问百答》投资人进行分享。

所谓场外期权(Over the Counter Options,简称为OTC options,也可译作“店头市场期权”或“柜台式期权”),作为证券业近几年的新兴业务,是指在非集中性的交易场所进行的非标准化的金融期权合约,是根据场外双方的洽谈或者中间商的撮合,按照双方需求自行制定交易的金融衍生品。整体来看,国内场外期权只能机构和企业客户参与,“场外期权只能以机构投资者的形式参与,达到满足条件才能与券商签订交易协议。”

目前,监管层对券商参与场外期权交易实施分层管理,根据各家公司资本实力、分类结果、全面风险管理水平、专业人员及技术系统情况,分为一级交易商和二级交易商。

参与主体与准入门槛:

操作场外期权对投资者要求非常高,直接参与场外期权的交易对手只能是符合条件的机构投资者,且资质需达到532(机构法人户资质)/55223(产品户资质)要求才可以在证券开通法人户或产品户开展场外期权。但在实际操作中,通过走“通道”的形式,却也能让个人投资者参与进来。

532(机构法人户资质)准入标准为符合《证券期货投资者适当性管理办法》的专业机构投资者:

1.最近1年末净资产不低于5000万人民币

2.最近1年末金融资产不低于2000万元人民币

3.具有3年以上证券、基金、期货、黄金、外汇等相关投资经验

55223(产品户资质)要求:

1.最近1年末管理的金融资产规模不低于5亿元人民币

2.具备2年以上金融产品管理经验产品资质

其中,产品资质为非结构化产品,规模不低于5000万元人民币,产品投资范围需要写明“场外期权”,且穿透后的委托人,单一投资者在产品中权益超过20%的,应当符合《证券期货投资者适当性管理办法》专业投资者的基本标准。据一位做场外期权通道公司人士透露,目前市场上做这种中间业务的机构很多,就是走场外个股期权通道,用机构的名义下单操作,并通过成交单确认书来确定,单子走到券商,券商只认单子的来源是不是机构,并不会深究。

场外期权怎么操作的?

比如A某非常看好一只股票,本金只有5万,带来的收益有限,那怎么让这5万去带来更多收益呢?

首先A某需要去找一家场外期权机构,通过机构和券商进行签约开通账户,向券商支付60000元权利金(期权费用),选择1个月的看涨期权(一般一个月起)购入一只股票,由券商出资100万名义本金去投资,若期间股票上涨到118万,他可以以100万的名义本金乘以18%减去6万元权利金,即最终盈利是12万,收益率200%,若股票下跌了,A某最大亏损仅是6万元权利金,不管股票下跌多少,都不需要再支付其他任何费用,但是盈利却是无限的。

个股标的范围

根据中国证券业协会《证券公司场外期权业务管理办法》相关要求,交易商应参照沪深交易所按季定期发布的融资融券标的名单(暂不含科创板及创业板注册制股票),包括商品期货、指数,股票ETF和大部分两融股票等。

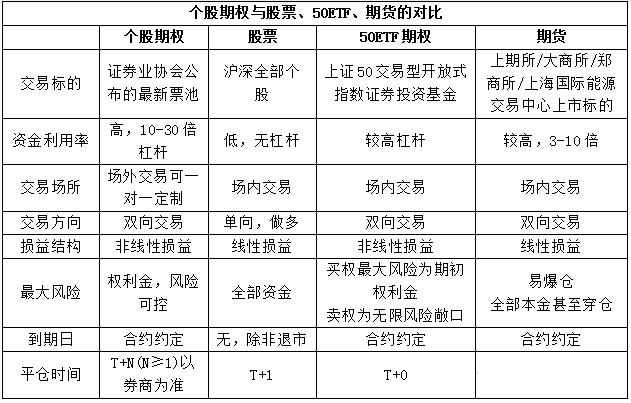

个股期权与股票、指数、期货的对比:

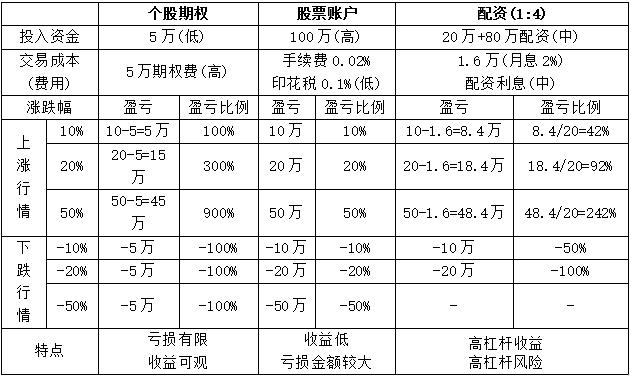

假设客户想投资某只股票100万一个月,目前有三种投资方法:1、投资100万买入这只股票;2、投入20万,配资80万,总计100万买入这只股票,假设配资利息2%,月息计16000元(不合法,不要参与,只是举例);3、投资5万元买入这只股票一个月的看涨期权,假设该股票一个月的期权费为5%。计算一个月后产生的对比:

场外期权的优势:

1、具有杠杆,放大收益

场外期权香草看涨期权通常拥有较大的杠杆,例如很多标的一个月平值看涨合约,期权费大概5%,相当于5万就能撬动100万的资金,杠杆可高达20倍,即上涨10%,就能赚取翻倍的收益。

2、风险可控,亏损有限

因为场外期权是权利金制度,买方付出期权费享有权利,当股票上涨时可以选择权利兑现收益,当股票下跌时可以放弃权利,所以最大亏损为期权费,不存在爆仓等风险不可控的情况。如果抄底失败,买入的股票继续下跌,哪怕暴雷连续跌停,承受的最大亏损也仅为期权费,损失相对有限。

3、不怕震荡,应对深V

底部的股票往往走势复杂多变,很多股票启动前会进行强烈的震荡洗盘,深V走势是股市的常见行情。在这种情况下,投资者往往追高买在山顶,割肉卖在谷底,割肉后就会非常懊恼。

场外期权投资是投资在未来一段期限内买卖的权利,只要时间未到期,无论期权挂钩的股票跌幅多大,期权合约持续生效,只要在约定时间期限内反弹上涨,仍可获得相应收益。

4、结构多样,不涨也能赚

大部分投资者购买股票只能等待股价上涨,或者长期持股等待分红,才能赚取收益,赚钱方式相对较为有限。场外期权作为新型的投资工具,是金融市场的重要组成部分,在股票大涨情况下,运用其杠杆性能放大投资收益;在股票不大跌的情况下,可以运用雪球结构,赚取稳定的票息;另外部分券商开始推出看跌期权,部分持续下跌的标的也可以运用场外期权赚取收益。

快问快答:

场外期权可以做空吗?

指数和商品有看跌期权,可以做空。

场外期权的交易规则?

大部分期货交易商可以T+1行权,证券交易商T+5行权。

场外期权的交易时间?

与股票交易时间基本一致,上午9点半至11点半,下午13点至15点。

下单以后多久能成交?

正常询价至下单最快可在几分钟内完成。

遇到停牌怎么办?

根据与交易商的协议,合约期限超出停牌时间,行权日延后至复牌日。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐