海通期货:关注产地产量恢复和出口节奏 油脂下方支撑较强

来源:金融界 2022-06-06 17:24:36

摘要:

俄乌冲突进一步了影响全球油脂供应恢复节奏,随着乌克兰港口可能的开放,黑海地区油脂贸易或将得到进一步缓解。

棕榈油方面,5月马棕产量下滑,出口增加的情况下,预计5月底库存在4月小幅累积后将再度下滑,马棕整体维持偏紧格局。印尼棕榈油出口禁令取消重回DMO政策。随着印尼出口禁令的解除,马棕出口将迎来印棕的冲击,但印棕出口仍受DMO政策限制,短期出口进度仍偏慢,在印尼棕榈油出口放量前,马棕需求仍有支撑,关注印尼后续政策变化和出口节奏。随着斋月假期的结束,马棕产量预计将有所恢复,但外籍劳工引入进程偏慢拖累马棕产量恢复,随着产地进入旺产周期,劳动力对产量的影响可能进一步加大,关注马棕产量恢复情况。

大豆方面,尽管今年美豆播种伊始出现寒冷潮湿的天气使得美豆播种进度整体偏慢,随着天气的改善美豆播种进度加快,目前的进度基本赶上了五年均值的水平。需要注意的是北达科他州和明尼苏达州的播种进度远低于历年平均水平,两州的产量约占美国总产量的13%。随着南美大豆出口高峰过去,后续可出售大豆数量将逐渐减少,旧季全球大豆供应将愈发紧张,提振美豆出口前景。在南美大幅减产的背景下,市场对新季美豆产量容错率较低,在新季美豆定产前美豆价格仍将保持偏强走势,美豆即将开启天气市,关注美豆种植生长情况和6月底面积的调整。

菜籽方面,由于菜籽价格高企种植收益良好,新季全球菜籽产量预期恢复增长,但这仍将在很大程度上取决于新季加拿大菜籽产量的恢复情况。由于加拿大新季菜籽种植面积下滑使得本年度菜籽产量恢复将更加依赖于正常的天气,受天气影响目前加拿大菜籽播种进度偏慢,菜籽产量恢复程度仍存较大不确定性。

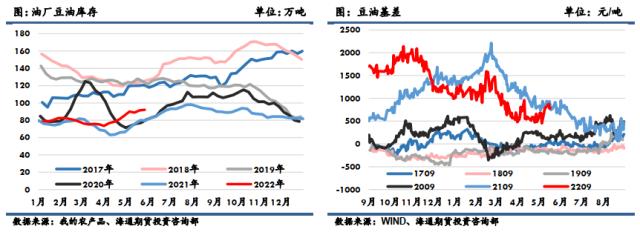

国内方面,棕榈油整体呈现供需双弱的格局,远月新增部分买船,但近月供应紧张格局下,延续低库存高基差格局。近期大豆到港的增加叠加大豆拍卖的持续进行,使得压榨开机率回升,豆油供应相对充裕,豆油库存呈现逐渐累库的状态。但当前豆油在油脂中具有最高的性价比,且随着复工复产的有序进行,油脂需求预计环比增加,6月豆油库存可能延续稳中有增的趋势,但整体的累库幅度有限。由于美豆价格的高企,压榨利润表现不佳,三季度采购仍然偏慢,三季度豆油供应仍然存在偏紧的预期。

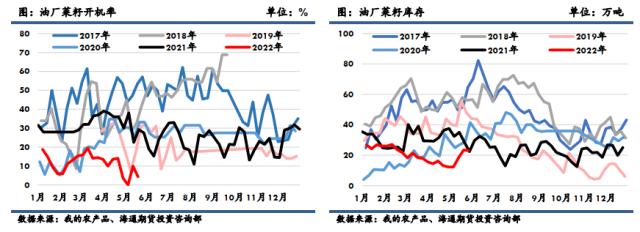

国产菜籽丰收,已经给出工业压榨利润。随着国产菜籽的上市,菜籽进入大榨环节数量的提升预计将增加菜油供应,而菜油消费未见明显改善,菜油供需整体偏松。油脂市场在强期现结构下,近月价格的回归大概率仍以期货价格的上涨方式来实现,目前油脂价格不具备趋势性做空机会,关注产地产量恢复和出口节奏。

风险提示:俄乌局势明显改善、宏观政策收紧超预期、原油价格大幅下跌、印尼政策反复

一、本月行情回顾

本月油脂价格呈现先抑后扬的走势。受产区低温潮湿天气影响,美玉米播种进程缓慢存在玉米转播大豆的可能性,叠加德国表示生物柴油政策可能松动,令五一假期期间美豆和美豆油价格下跌,节后国内油脂价格开盘后补跌。随后4月高频数据显示马棕产增需减,预计马棕4月末库存将呈现6个月以来首次增加,马盘棕榈油价格的大幅下跌亦拖累国内油脂市场表现。

随后USDA公布的5月供需报告整体中性偏多,产区天气良好推动美国春播进度打消市场对于更多面积转种大豆的担忧,叠加出口需求良好,美豆供需偏紧格局使得美豆价格震荡上涨,提振国内油脂价格表现。棕榈油则由于印尼出口政策的不确定性盘面波动加剧,5月马棕供需偏紧格局提供支撑。随着国产菜籽的上市,市场采购菜籽热情高涨,菜籽价格上涨对菜油价格形成提振,国内油脂表现整体强于外盘。

数据来源:文华财经,海通期货投资咨询部

二、产地棕榈油供需情况:马棕供需维持偏紧格局,关注印尼出口进度

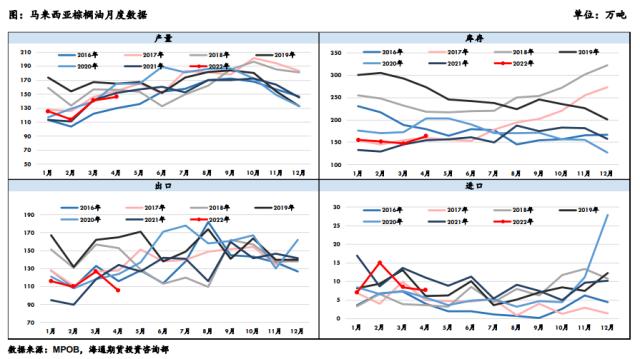

马来西亚棕榈油局(MPOB)公布的马来4月份棕榈油供需数据显示:4月棕榈油产量环比增加 3.6%至146.2万吨,预期(145-148,上月141.1,去年同期152.8);进口环比减少9.99%至7.6万吨,预期(8-9.5,上月8.5,去年同期11);出口环比减少17.73%至105.5万吨,(预期108-120,上月 128.2,去年同期135.1);库存环比增加11.48%至164.2万吨,(预期155-166,上月147.3,去年同期154.6)。与此前市场预期相比,产量增幅基本符合市场预期,出口降幅高于市场预期,进口低于市场预期,国内消费符合市场预期,带来期末库存结束五连降,为 6 个月以来首次增加,位于预估区间偏上位置,本次报告偏中性。

目前马来西亚棕榈油虽然已经进入季节性增产周期,但整体复产节奏偏慢,本月马棕产量大概率环比下降。SPPOMA数据显示5月前25日马来棕榈油产量环比下降8.65%,本月马棕产量环比下降主要是受斋月假期影响,本月工作日数量偏少,6月产量预计将有所恢复。但需要注意的一点是,外籍劳工问题对马棕产量恢复的影响,外籍劳工问题依然没有得到明显改善,其中从事棕榈果收获和采集工作的外籍工人是目前种植园劳动力最缺的工种,这部分工人的缺少会导致棕榈果串收获不及时从而影响产量,近期印尼取消了派遣其公民到马来西亚种植园工作的计划。

马来西亚棕榈油协会MPOA近期也是表示年底前马来可能有5.2万名外籍劳工入境,但同时表达了这对该国棕榈油产量复苏而言偏晚的担忧。按照季节性规律,且考虑到今年斋月的提前,6-10月份即将迎来棕榈油的高产期,如果这一重要时期劳动力短缺问题仍无法得到明显改善,将限制马棕产量的恢复,关注外籍劳工的引入进程,其将决定马棕产量恢复情况。出口方面,船运机构的数据显示5月马棕出口环比增幅为22.4%-24.6%,受印尼棕榈油出口禁令的影响需求转移至马来西亚,5月马棕出口环比增幅明显。供应减少,需求增加,5月马棕油库存或不增反降,供需维持偏紧格局。

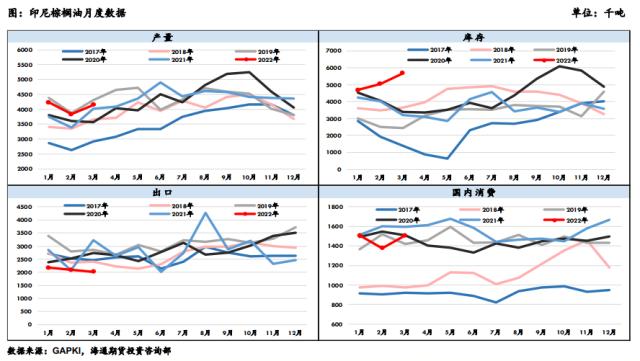

为了控制国内食用油价格,4月28日起印尼是限制了所有食用油及原料油的出口,包括毛棕榈油、成品液油和包装油等。4月以来印尼棕榈油出口禁令也是进一步推高了全球油脂价格,但实际效果欠佳。印度尼西亚总统佐科5月19日表示,尽管散装食用油的价格尚未达到每升1.4万印尼盾的目标价格,但考虑到棕榈油行业1700万工人的福利,将从5月23日起解除棕榈油出口禁令。印尼撤销棕榈油出口禁令的原因并非油价已达到此前的目标价位,而是由于国内压榨厂精炼厂因罐容有限,油品胀库令压榨企业削弱自农户的收果意愿,间接损害了广大种植户的利益。

印尼3月棕榈油产量为415万吨,环比增幅为8%,印尼棕榈油产量恢复良好。受印尼出口政策的限制,3月底印尼库存已经回升至568万吨,印尼棕榈油协会历史数据上最高库存为600万吨,逼近历史新高,叠加增产季增产,库容的限制或难以支持该政策维持较长时间,本次出口禁令的撤销市场是有所预期的,只是比市场预期更早一些。禁令撤销后不足一日,印尼再对国内市场义务DMO作出限制,最新的政策是印尼计划发放100万吨棕榈油出口许可,同时将国内市场比例设为约20%。

印尼棕榈油出口政策进一步明晰,未来印尼棕榈油出口节奏将较多取决于出口许可证的发放情况,目前100万吨的出口许可相较于印尼月度200万吨以上的出口数据来说偏少,印尼整体出口节奏恢复预计偏慢。且此番印尼重回DMO政策,政策实际的执行效果仍存在较大不确定性,不排除后续进一步调整的可能。

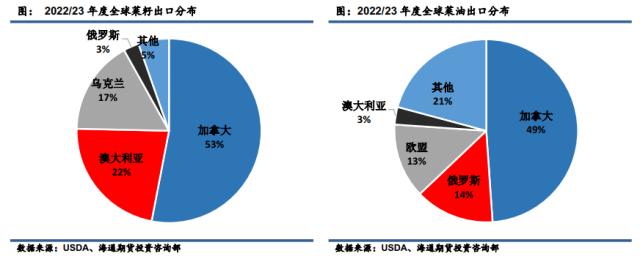

印尼棕榈油出口逐步放开,马棕将面临印尼供应增加的冲击。当前印尼出口仍受DMO政策制约偏慢,使得马棕出口受影响大小仍需观察。6月马棕库存的累积程度,一方面看马棕产量恢复情况,另一方面看印尼棕榈油出口的开放程度。如果印尼棕榈油出口增幅明显,马棕累库进程或加快,价格上方压力较大,否则或仍将保持高位震荡走势,关注马棕产量恢复情况和印尼出口动向。

三、全球大豆供需情况:南美大豆产量尘埃落定,美豆进入天气交易阶段

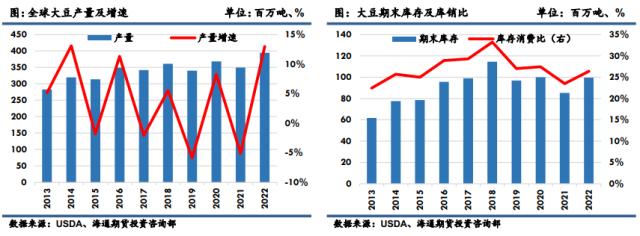

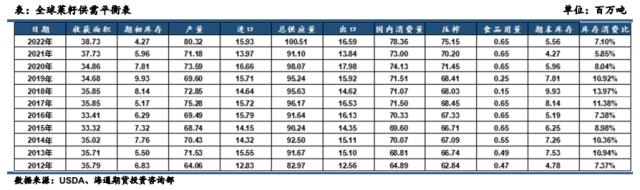

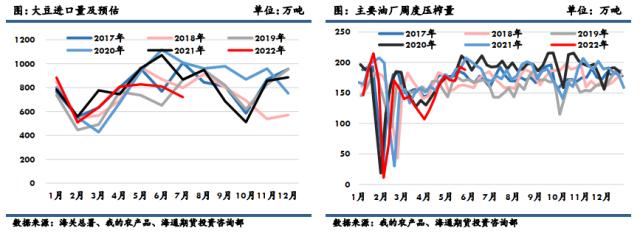

从全球范围来看,2021/22年度尽管美豆实现了丰产,但南美产区则由于高温干旱的天气,产量受损严重,使得全球大豆格局由此前的逐渐趋于宽松转为了偏紧格局。

USDA公布了5月供需报告,报告整体中性偏多。旧作方面,USDA在本次报告中将2021/2022年美豆出口小幅上调至21.4亿蒲,压榨维持22.5亿蒲不变,期末库存相应下调至2.35亿蒲,为六年新低。阿根廷产量下调150万吨至4200万吨,中国进口需求上调100万吨至9200万吨,全球期末库存下调了434万吨至8524万吨,旧作供需偏紧格局强化。

此外,报告首次公布2022/23年度新作数据,美豆单产沿用了二月展望论坛的51.5蒲/英亩趋势单产,面积采用3月末种植意向报告的9095.5万英亩,总产量达到46.4亿蒲,创美豆产量新高,但是供应的增量大部分被旺盛的需求所消化,美豆出口和压榨数据均较2021/22年数据有所上调,出口为22亿蒲,压榨为22.55亿蒲,导致期末库存仅累积至3.1亿蒲,较2021/2022年略有宽松。

全球大豆产量预计将增加4532万吨至3.94亿吨,三大主产国产量均呈现增长。全球大豆出口量预计将增加1444万吨至1.7亿吨。全球大豆压榨量预计将增加1308万吨至3.26亿吨,新季期末库存预计将增加1436万吨至9960万吨。受南美大减产影响,USDA对旧季美豆出口需求调整偏保守,后续仍有调整空间。在新年度供应预期增加兑现之前,大豆供应仍持续偏紧格局,支撑美豆价格和新季美豆天气市炒作。

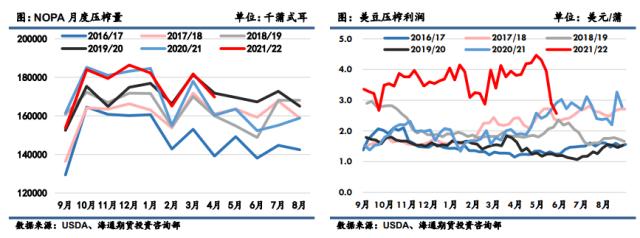

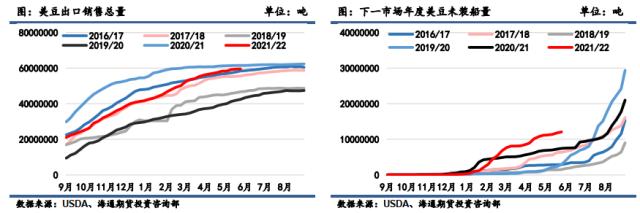

受南美减产影响,美豆需求改善,2021/22年度美豆期末库存仍有进一步下调的空间。根据USDA的出口销售报告显示,截至5月26日的一周,2021/22年度美豆销售总量(出口+未装船)为5959万吨,已经完成5月供需报告里5824万吨出口目标。从出口销售进度来看,后续美豆需求仍有进一步上调的可能,2021/22年度美豆库存有望继续趋紧。

根据NOPA数据,4月份美国大豆压榨量为1.7亿蒲,处于历年同期高位。截至2022年5月27日的一周,美国大豆压榨利润为2.57美元/蒲,压榨利润虽较此前高点有所下降整体仍处于历年同期偏高位置。6月3日EPA公布的RVOs最终方案中,将2021年可再生燃料总掺混义务上调至188.4亿加仑,将2022年可再生燃料掺混义务下调至206.3亿加仑,减量来自高级生物燃料中的纤维素燃料,与豆油相关的生物质燃料掺混义务未做调整,并驳回了69家小型炼油厂的生物燃料配额豁免申请,美国生柴政策积极支撑美豆国内消费。

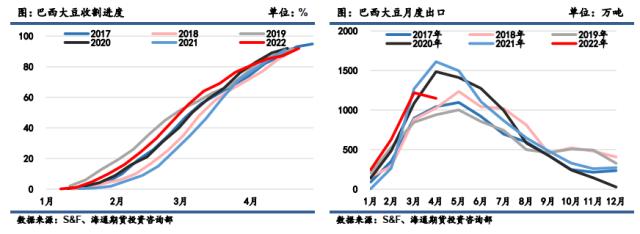

随着南美收获的持续进行,以往4-5月份为巴西大豆出口高峰,但由于南美的大幅减产,至3月份巴西大豆出口节奏仍保持在历年同期较快水平,后续可供出口的数量或持续下降,新季美豆出口或提前发力。截止至5月26日,新一季美豆对全球销售未装船量为1210万吨,去年同期为745万吨,五年同期均值为423万吨,当前销售进度高于去年同期和五年同期均值,受南美减产影响提振新季美豆销售。

在南美大豆大幅减产的背景下,新季美豆播种备受市场关注。新季美豆已经进入种植期,尽管今年美豆播种伊始出现寒冷潮湿的天气使得美豆播种进度整体偏慢,随着天气的改善美豆播种进度加快,目前的进度基本赶上了五年均值的水平,但需要注意的是北达科他州和明尼苏达州的播种进度远低于历年平均水平。截至2022年5月29日当周,美国大豆播种率为66%,去年同期为83%,此前一周为50%,五年均值为67%。美国大豆出苗率为39%,去年同期为59%,此前一周为21%,五年均值为43%。

随着南美产量的尘埃落定,市场关注焦点将转移至北美市场。美豆面积数据的调整将在6月底面积报告中予以公布,在此之前市场主要关注焦点将放在美豆产区天气变化以及对新作的产量影响上来。

四、全球菜籽供需情况:新季全球菜籽产量预期恢复增长,但新季加菜籽种植进度偏慢

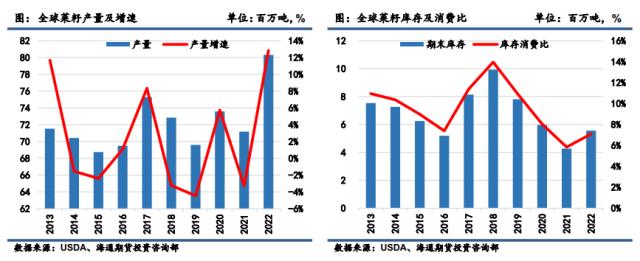

根据美国农业部USDA5月报告数据显示,2021/22年度全球菜籽产量较上一作物年度大幅减少了241万吨,主产国加拿大遭遇严重干旱,单产大幅下降,导致其产量严重受损,其他产区的小幅增产不足以弥补加拿大产量的大幅减少,导致全球菜籽产量和库存消费比降至低位,全球菜籽供需维持紧张格局。随着油菜籽价格的高企,良好的种植收益使得农户种植意愿普遍增加,主产国加拿大、欧盟、中国等国菜籽产量均有所增加,2022/23年全球菜籽产量预计将恢复至8032万吨,全球菜籽供应将从本年度一个非常紧张的情况下有所缓解。但受益于旺盛的需求,尽管新季菜籽产量有所恢复,出口和压榨需求均同比增加,使得期末库存仅小幅增加至556万吨,处于近6年以来的次低位置。

从全球贸易的角度来看,加拿大在全球菜籽出口和菜系产品出口中占比很高,均为半数左右,是最大的供应国,全球菜籽供应的恢复在很大程度上将取决于新季加拿大菜籽产量的恢复情况。由于新季加拿大菜籽要到10月才会上市,旧季菜籽和菜油供应将愈发紧张,强现实支撑下国际菜籽和菜油价格仍将维持偏强格局。2022/23年度加拿大菜籽种植面积意向较去年下滑,农户选择种植收益更高的谷物,挤占了油籽作物的种植面积预期。而偏慢的种植进度使得加拿大农业部于5月下调加菜籽单产至2.14吨/公顷,2022/23年度产量预估因此下降225万吨至1795万吨。从新季油菜籽的播种和生长情况看,加拿大大草原东部地区降雨过量,西部地区持续干燥,继续影响春播工作和作物生长。阿尔伯塔省播种加快,而萨斯克彻温省及马尼托巴省则由于降雨播种进度较慢。阿尔伯塔省播种进度为64%,萨斯喀彻温省播种进度为52%,马尼托巴省播种进度为40%,阿尔伯塔省和萨斯喀彻温省播种进度小幅落后于5年均值,而马尼托巴省播种进度仍大幅落后于5年均值,新季加菜籽产量恢复情况仍存较大不确定性,关注产区天气情况。

五、国内油脂供需情况

5.1棕榈油进口利润有所修复,但近月供应紧张问题难以缓解

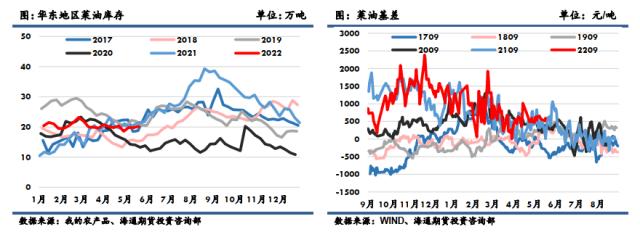

进口方面,中国海关公布的数据显示,2022年4月棕榈油进口为12万吨,环比增加20%,同比减少59%。1-4月累计进口棕榈油为38万吨,同比减少71%。印尼出口禁令解除,产地报价有所下滑,且国内供应的紧张继续支撑现货基差维持强势,刺激国内新增部分远期买船,但难改近月供应紧张的格局。消费方面,棕榈油价格高企,豆棕价差长期倒挂,相较其他油脂已不具备性价比,使得棕榈油消费被压缩至仅剩的刚需部分。进口量难以满足刚需,棕榈油整体呈现供需双弱的格局,库存持续下降,基差来到了历史最高的水平,后期进口增加将成为改善国内棕榈油供需格局的关键。近期低库存高基差格局仍将持续,支撑棕榈油价格,中期供应或将随着进口量的增加而逐渐改善。

5.2 豆油供应改善,关注复工复产后的需求情况

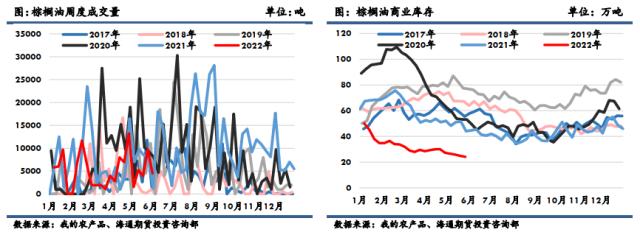

据海关数据显示,4月国内进口大豆808万吨,环比增27.17%,同比增8.47%。1-4月累计进口大豆为2837万吨,同比减少0.87%。随着南美大豆的陆续上市,近期大豆到港的增加叠加大豆拍卖的持续进行,大豆供应紧张的格局是有了明显的改善,随着压榨开机率的回升,豆油供应也相对充裕,豆油库存呈现了逐渐累库的状态。但当前豆油在油脂中具有最高的性价比,豆油需求较好,6月豆油库存可能延续稳中有增的趋势,但整体的累库幅度有限。随着疫情的逐步缓解,像是北京、上海都顺利实现复工复产,国内的油脂需求环比预计将有所修复。由于美豆价格的高企,压榨利润表现不佳,三季度采购仍然偏慢。南美的减产使得对新季美豆容错率较低,在新季美豆产量逐渐清晰前,美豆价格仍将保持偏强格局,三季度豆油供应仍然存在偏紧的预期。

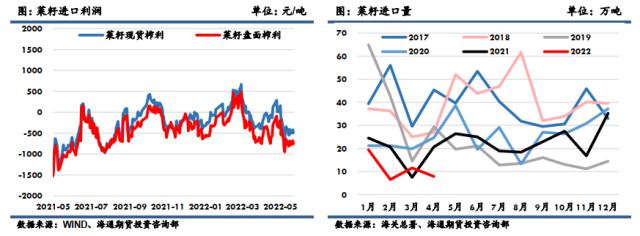

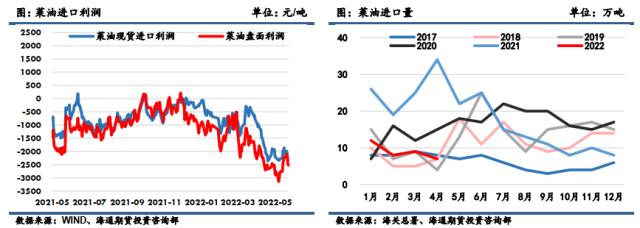

5.3国产菜籽进入大榨环节,菜油供需或呈现偏松格局

受加拿大菜籽大幅减产影响,全球菜籽和菜油供应紧张,国际菜籽和菜油价格高企,菜籽进口压榨利润和菜油进口利润均长期表现不佳,限制了菜籽和菜油的进口量。本月加拿大菜籽理事会称中国恢复了两家加拿大菜籽出口商的市场准入,2022/23年度加菜籽上市后我国可供进口菜籽的数量或增加,但目前进口加菜籽完税成本高于国产菜籽,对本年度加拿大菜籽进口影响有限。今年国内菜籽丰收,且由于菜油菜粕价格的上涨,菜籽大榨已经给出利润。随着国产菜籽的陆续上市,油厂贸易商积极采购,相较于之前的国产菜籽多流入小榨生产浓香菜油而言,更多的菜籽将进入大榨环节,菜油供应预计将有所增加。而消费端,长期高价格和高溢价对菜油消费的伤害较大,即使现在价差较前期高点回落较多的情况下,菜油消费依旧未见明显好转,下游需求持续疲软。随着下游水产养殖进入旺季,菜粕需求回暖,油厂开机率预计有所回升,将进一步增加菜油供应,菜油供需或呈现偏松格局。

六、后市展望

俄乌冲突进一步了影响全球油脂供应恢复节奏,随着乌克兰港口可能的开放,黑海地区油脂贸易或将得到进一步缓解。

棕榈油方面,5月马棕产量下滑,出口增加的情况下,预计5月底库存在4月小幅累积后将再度下滑,马棕整体维持偏紧格局。印尼棕榈油出口禁令取消重回DMO政策。随着印尼出口禁令的解除,马棕出口将迎来印棕的冲击,但印棕出口仍受DMO政策限制,短期出口进度仍偏慢,在印尼棕榈油出口放量前,马棕需求仍有支撑,关注印尼后续政策变化和出口节奏。随着斋月假期的结束,马棕产量预计将有所恢复,但外籍劳工引入进程偏慢拖累马棕产量恢复,随着产地进入旺产周期,劳动力对产量的影响可能进一步加大,关注马棕产量恢复情况。

大豆方面,尽管今年美豆播种伊始出现寒冷潮湿的天气使得美豆播种进度整体偏慢,随着天气的改善美豆播种进度加快,目前的进度基本赶上了五年均值的水平。需要注意的是北达科他州和明尼苏达州的播种进度远低于历年平均水平,两州的产量约占美国总产量的13%。随着南美大豆出口高峰过去,后续可出售大豆数量将逐渐减少,旧季全球大豆供应将愈发紧张,提振美豆出口前景。在南美大幅减产的背景下,市场对新季美豆产量容错率较低,在新季美豆定产前美豆价格仍将保持偏强走势,美豆即将开启天气市,关注美豆种植生长情况和6月底面积的调整。

菜籽方面,由于菜籽价格高企种植收益良好,新季全球菜籽产量预期恢复增长,但这仍将在很大程度上取决于新季加拿大菜籽产量的恢复情况。由于加拿大新季菜籽种植面积下滑使得本年度菜籽产量恢复将更加依赖于正常的天气,受天气影响目前加拿大菜籽播种进度偏慢,菜籽产量恢复程度仍存较大不确定性。

国内方面,棕榈油整体呈现供需双弱的格局,远月新增部分买船,但近月供应紧张格局下,延续低库存高基差格局。近期大豆到港的增加叠加大豆拍卖的持续进行,使得压榨开机率回升,豆油供应相对充裕,豆油库存呈现逐渐累库的状态。但当前豆油在油脂中具有最高的性价比,且随着复工复产的有序进行,油脂需求预计环比增加,6月豆油库存可能延续稳中有增的趋势,但整体的累库幅度有限。

由于美豆价格的高企,压榨利润表现不佳,三季度采购仍然偏慢,三季度豆油供应仍然存在偏紧的预期。国产菜籽丰收,已经给出工业压榨利润。随着国产菜籽的上市,菜籽进入大榨环节数量的提升预计将增加菜油供应,而菜油消费未见明显改善,菜油供需整体偏松。油脂市场在强期现结构下,近月价格的回归大概率仍以期货价格的上涨方式来实现,目前油脂价格不具备趋势性做空机会,关注产地产量恢复和出口节奏。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐