太唏嘘!千亿房企“爆雷”,15亿资产竟要1元甩卖!交易所灵魂拷问

来源:中国基金报 2021-12-26 09:23:30

太稀嘘了!曾经年销售额过千亿的四川房企一哥,居然沦落到1元甩卖15亿资产的地步……

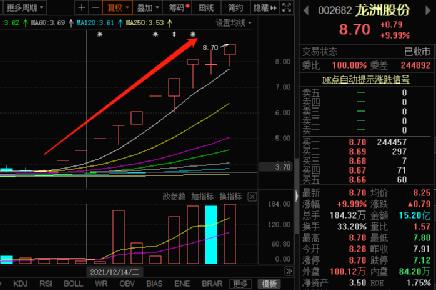

12月23日晚间,蓝光发展(行情600466,诊股)公告称,公司下属全资子公司四川蓝光和骏实业有限公司及成都均钰企业管理有限公司计划将其拟持有的重庆炀玖商贸有限责任公司100%股权转让给重庆悦宁山企业管理有限公司。

最让人目瞪口呆的是,重庆炀玖商贸有限责任公司100%股权仅作价1元。不过,股权收购完成后,重庆悦宁山企业管理有限公司将承担协议约定的标的负债。

而重庆悦宁山企业管理有限公司,正是重庆房产一哥金科地产的子公司。

1元转卖15亿资产

上交所紧急发问询函

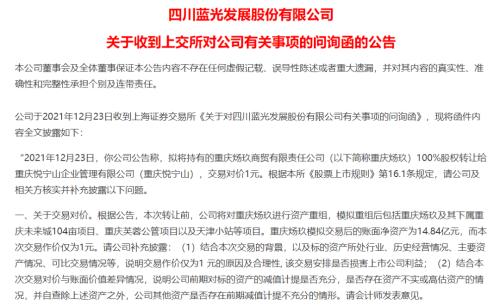

随后,12月24日,上海证券交易所对蓝光发展的转让资产一事发出了问询函。

在问询函中,上海证券交易所要求蓝光发展及相关方核实并补充披露以下问题。

一方面关于交易对价。根据公告,本次转让前,蓝光发展将对重庆炀玖进行资产重组,模拟重组后包括重庆炀玖及其下属重庆未来城104亩项目、重庆芙蓉公管项目以及天津小站等项目。重庆炀玖模拟交易后的账面净资产为14.84亿元,而本次交易作价仅为1元。

对此,上海证券交易所要求其说明交易作价仅为1元的原因及合理性,该交易安排是否损害上市公司利益;结合本次交易对价与账面价值差异情况,说明蓝光发展前期对标的资产的减值计提是否充分,是否存在资产不实或高估资产的情况,并自查除上述资产之外,蓝光发展其他资产是否存在前期减值计提不充分的情形。请会计师发表意见。

另外是关于交易对手方的信息核实。根据公告,交易对手方重庆悦宁山成立于2021年12月13日,注册资本仅10万元。对此蓝光发展须穿透披露重庆悦宁山的股权结构、股东背景、实际控制人,以及资金来源等基本情况。

多个项目已停工

负债超90亿

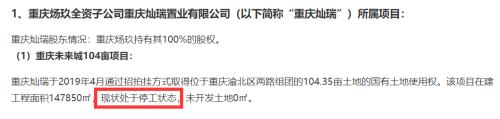

根据蓝光发展此前公布的信息显示,重庆炀玖商贸公司旗下重庆未来城104亩项目已“停工”、重庆芙蓉公馆也已“停工”,天津津南小站665亩处于“准现房”及还有部分未开发用地项目。

说直白些,蓝光发展就是想剥离14.2亿元债务及20.4亿元担保“包袱”,相关公司涉及融资质押担保质权人中国民生银行,以及重庆未来城104亩项目土地抵押权利人中信信托对其的诉讼与查封,建设方重庆华力对该项目查封冻结,还有有限合伙私募金主的查封冻结。

公告显示,模拟重组完成后,此次蓝光与金科之间的交易标的“重庆炀玖商贸公司”,截至今年8月底,按约定剔出重庆林肯公园项目资产负债后的总资产约106.75亿元,总负债约91.91亿元,净资产约14.84亿元。

蓝光发展公告表述,经评估人员综合评定估算,重庆炀玖商贸公司净资产截至评估日8月底净资产从账面值14.84亿元严重缩水到只有区区228.46万元。

其解释说,主要是旗下重庆未来城104亩项目与天津小站项目在建开发产品严重减值跌价。换句话说,就是周边地价降了,开发建设成本又在涨价,预售价远低于预期。

所以金科地产看似捡了一个便宜,事实上却是近百亿的负债。

2019年销售额过千亿

2021年年中“爆雷”

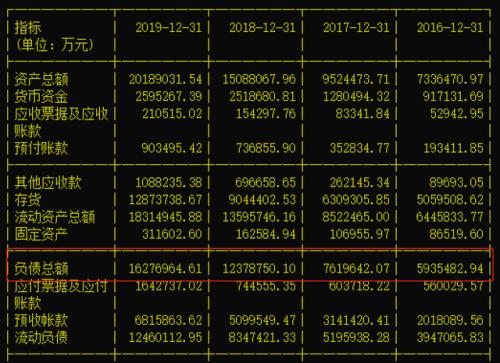

财报显示,近年来,2017年-2019年之间,蓝光发展保持了快速增长的势头,营业收入规模从245.53亿元上升至391.94亿元,归属于上市公司净利润从13.65亿元上升至34.59亿元,净利润2017年至2019年的增幅分别为52.41%、62.91%、55.53%。

根据中国指数研究院的数据显示,蓝光发展2019年持续13年上榜中国房地产综合实力百强,名列第21位。

2019年,蓝光发展房地产业务实现销售面积1095.3万平方米,实现销售金额1015.37亿元,这是蓝光发展首度晋级千亿梯队。

高速发展的背后,也是滚雪球般的债务。截止2019年12月31日,蓝光发展总资产达到2018.9亿元,资产负债率为80.62%,也即是说总负债数为1627.7亿元。其中,流动负债合计为1246.01亿元,非流动负债合计381.69亿元。

后面的事情,大家都知道了。

据报道,蓝光发展未能偿还2021年7月11日到期的中期票据,本息已经高达9.68亿元人民币。目前蓝光发展存续期内的存量债券余额合计为114.34亿元,共涉及15只债券。其中,仅7月内面临到期兑付及回售的债券余额合计高达27亿元。

7月13日,信用评级机构标普将蓝光发展的长期主体信用评级、优先无抵押债券的长期债项评级,均下调至“D”,这意味着企业已无信用,濒临破产。

标普提到,蓝光发展的逾期银行贷款和信托贷款约有36亿元,而其项目处置进度不及预期,未能给公司带来充足的流动性来源。截至2021年6月30日,蓝光发展公布仅有2.07亿元可用现金。标普预计,蓝光发展将全面违约。

蓝光发展也没有遮遮掩掩,根据最新公告,截至11月底,蓝光发展的违约债务本息总额已累积到258.8亿元。

承债式收购

押注房地产回暖?

作为重庆的房产一哥,金科地产的日子也不太好过。不仅自身的多个项目停工、烂尾、延迟交付之外,自己还要卖股份、发债融资。

但是这并不妨碍,金科股份(行情000656,诊股)趁机低价收购的步伐,因为他用的不是自己的现金,而是采用了承债式收购方式。

什么是承债式收购?

承债式并购,指在股权并购中,收购方承担或清偿目标公司的债务作为其购买股权对价的部分或全部,主要应用于对资不抵债企业的收购中。承债式收购,其优势在于税收减免及获得债务清偿的优惠条件,早期主要用于亏损国企的转让及改制中。

而金科敢于在自己本身的债务上再添一笔,极有可能是押注房地产回暖的趋势。对金科而言,冒风险“承债”收购而来的蓝光三个项目,之前的大额减值随着行情转好,势必将迎来回拨,现金流和利润当然也非常可观。

近日,央行与银保监会联合出台通知,鼓励银行做好重点房企风险处置项目并购的金融支持和服务,包括“稳妥有序开展并购贷款、加大债券融资支持力度、积极提供并购融资顾问服务、提高并购服务效率、做好风险管理等”。

此外,央行与银保监会近期召开相关会议,要求各大银行“对出现风险和经营困难的大型房地产企业,不要盲目抽贷断贷”。

目前各大房企的担忧,在于承债式收购完成后,相关新增的债务是否会纳入公司“三道红线”监管标准,此前已有地产国企、央企建言承债部分剔出三道红线。

最重要的是,金科地产仍然还有融资的能力。

12月21日,上清所披露了金科股份拟发行8亿元超短债的公告(270天);要知道在12月16日晚间,金科股份刚刚发布了“作价37.2亿港元转让金科服务22%股权”以及“为8家控股子公司和参股公司融资累计担保74亿元”的公告。

再往前的11月12日,金科股份发布公告称,拟发行不超过8亿美元高等级债券,用于“发展公司城市更新项目”。不过该事项至今还未得到主管部门的批复。

不过,根据金科股份发布的债券募集说明书和担保公告,今年12月20日至明年12月31日之内,金科股份需要偿还的直接融资及担保融资金额高达520多亿元,涉及银行贷款、信托融资、债券融资等。

融新还旧,一直是房地产公司的老把戏。金科最终是否能够挺过去,未来是否有更多的1元购活动,我们拭目以待……

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐